Quizá ya lo sepan, pero conviene recordarlo: la población de China e India en conjunto equivalen a algo más del 35% de la población mundial total. El siguiente país más poblado, Estados Unidos, no llega al 5%. España, por su parte, alberga a alrededor del 0,65% de la población mundial.

Pese a que los economistas utilizamos datos macroagregados para valorar la salud de las economías (como el PIB), estamos obviamente preocupados por el bienestar de las personas de carne y hueso.

Observamos que la mayor parte de la población del globo vive en países de renta baja y media (más del 80%, según el Banco Mundial). Éste debería ser el motivo principal para prestar más atención a lo que ocurre en estas regiones; si bien desde hace tiempo, están apareciendo en escena por su creciente importancia y tamaño económico, y las consecuentes implicaciones que tiene su desempeño para los países ricos.

Efectivamente, en las décadas pasadas se ha registrado un notable proceso de convergencia económica, por el que los países en vías de desarrollo crecieron más rápido que los países ya desarrollados. Así, según el Informe de Riqueza Global 2011 de Allianz, en la última década la riqueza per cápita en los países menos prósperos creció a una tasa siete veces por encima que la de los países más prósperos.

Éste fenómeno se ha centrado especialmente en los famosos emergentes BRICs (acrónimo de los países emergentes por antonomasia de la última década surgido a partir de un informe de Goldman Sachs en 2001: Brasil, Rusia, India y China) que tanto han dado que hablar entre economistas e inversores. Y con razón.

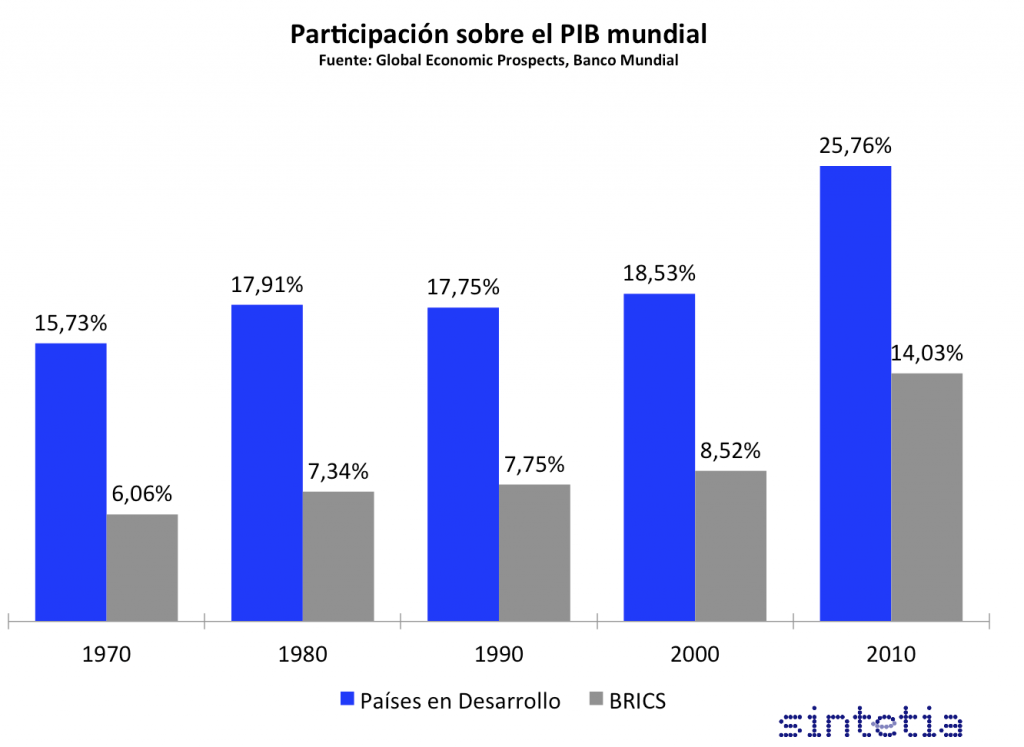

Por el lado macroeconómico, como se observa en el gráfico, su participación en el PIB mundial registra un crecimiento paulatino desde 1970, que se acelera notablemente en la última década.

Desde la perspectiva de inversión, mientras que el índice S&P 500 ha permanecido plano desde el año 2000 hasta la actualidad, los índices MSCI BRIC y el MSCI Emerging Markets (indicadores por excelencia de la evolución de los mercados BRIC) han subido algo más de un 140% y un 100%, respectivamente (datos en divisa dólar y en términos nominales).

No obstante, este fenómeno trasciende a los BRICs y comprende muchos otros países, más pequeños en tamaño. No en vano, recientemente han surgido distintos conceptos para agrupar a un conjunto de países líderes del crecimiento global más allá de los BRICs, como el de EAGLEs, creado por el equipo de investigación del BBVA. Pero quizás el que ha tenido mayor impacto ha sido el concepto de “frontera”, para calificar a los que, según un informe de la gestora de inversiones Schroder de Junio de este año, son los “nuevos mercados emergentes”; aquellos que, previsiblemente, presentan un gran potencial de expansión, similar al que China o Brasil presentaban décadas atrás.

Los analistas de Schroders caracterizan a los mercados frontera por su gran dinamismo y crecimiento, por ser países de renta baja/media en procesos de apertura y liberalización, y por contar con unos mercados de capitales relativamente menos desarrollados, comparados con los mercados emergentes más consolidados. Países como Estonia o Rumanía en Europa, Kuwait o Qatar en Oriente Medio, Vietnam o Bangladesh en Asia, Argentina en Latinoamérica, y Nigeria o Kenya en África, se incluyen en la etiqueta de “mercados frontera”.

A primera vista, parecen apuestas mucho más arriesgadas, dada la potencial inestabilidad institucional y macroeconómica de estos países. Y sí, aunque es cierto que en general son más volátiles, deben hacerse algunas consideraciones. La primera es que, en el contexto de elevada incertidumbre y volatilidad al que están sometidos los mercados desarrollados, los frontera suponen una alternativa interesante para la diversificación, dada la baja correlación con las bolsas de referencia mundial. Además, en un escenario en el que la desaceleración de las potencias china, india y brasileña es patente, es razonable mirar más allá… hacia la frontera.

En segundo lugar, los países desarrollados ya no pueden dar lecciones sobre su mayor fortaleza macroeconómica a los países emergentes y frontera, dado el rápido empeoramiento y crecientes desequilibrios que han acumulado los primeros y cuyas consecuencias han aflorado tras la Gran Recesión. Tal y como señalan en el citado informe de Schroders, el saldo fiscal de las economías frontera se estima en equilibrio; los niveles de endeudamiento total son bajos y decrecientes; tienen elevadas reservas de divisas; y sus indicadores instituciones están mejorando en general. Esto les lleva a afirmar que “dados los muy pobres fundamentales del mundo desarrollado, los países emergentes y frontera son de hecho menos arriesgados”.

En segundo lugar, los países desarrollados ya no pueden dar lecciones sobre su mayor fortaleza macroeconómica a los países emergentes y frontera, dado el rápido empeoramiento y crecientes desequilibrios que han acumulado los primeros y cuyas consecuencias han aflorado tras la Gran Recesión. Tal y como señalan en el citado informe de Schroders, el saldo fiscal de las economías frontera se estima en equilibrio; los niveles de endeudamiento total son bajos y decrecientes; tienen elevadas reservas de divisas; y sus indicadores instituciones están mejorando en general. Esto les lleva a afirmar que “dados los muy pobres fundamentales del mundo desarrollado, los países emergentes y frontera son de hecho menos arriesgados”.

En este sentido, sorprende que, por ejemplo, el índice de referencia de la bolsa de Malasia haya registrado menor volatilidad que el S&P 500 en los últimos años.

Ahora bien, como en toda agregación de países con una misma etiqueta, en el caso de los mercados frontera también se ocultan heterogeneidades y divergencias que deben tenerse en cuenta. Como apuntaba John Authers en el blog FT Long Short de Financial Times, los mercados frontera excluyendo el Golfo se han revalorizado tan solo un 5,6% en lo que llevamos de 2012, mientras que los frontera de África (que no incluyen a Egipto, dado su carácter de “emergente”) han subido más de un 30%. Por ello, Authers comenta que “los mercados frontera puede que todavía no sean suficientemente homogéneos como para que tenga sentido tratarlos como una unidad».

Pese a estos matices, los datos subyacentes son muy positivos, en la medida en que reflejan que países que se mantenían al margen del crecimiento económico moderno, han logrado –y están logrando- importantes avances en este sentido.

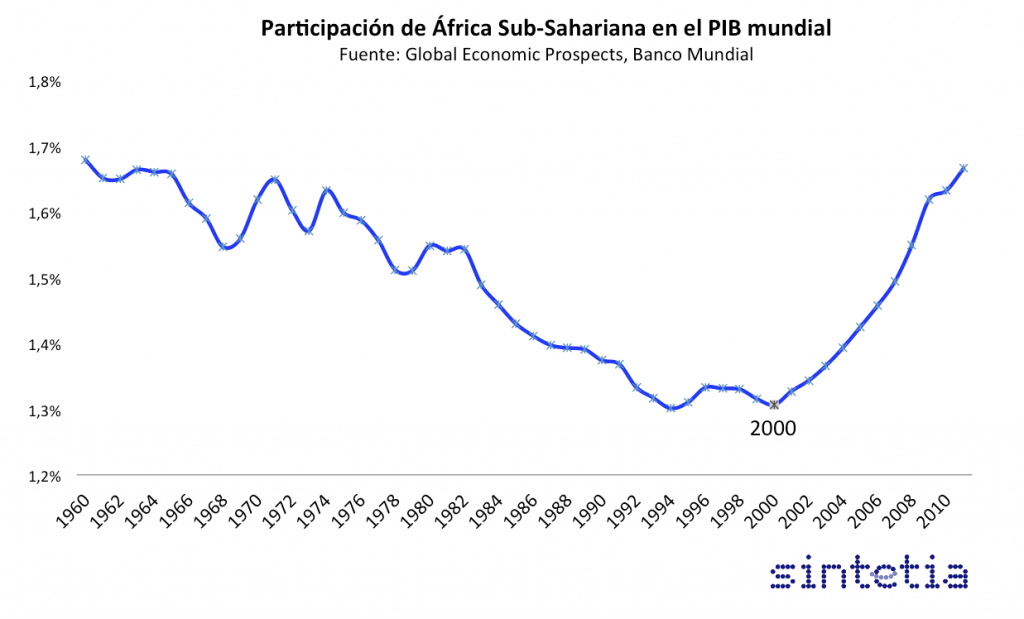

Pongamos nuestra atención un momento en el África Sub-Sahariana (ASS), la región más pobre del globo, de la que conocemos grosso modo de sus tragedias diarias causadas por las hambrunas o las guerras civiles. Sin embargo, un número creciente de analistas están argumentando que nuestra imagen de África está totalmente obsoleta por sus notables avances de la última década. El siguiente gráfico habla por sí solo:

Efectivamente, en apenas 10 años, desde 2000, la región de ASS ha recuperado el terreno que perdió en 40 años, en términos de su participación sobre el PIB mundial.

Según las más recientes previsiones del Fondo Monetario Internacional (en su World Economic Outlook), ASS en promedio crecerá en 2012 y 2013 a tasas del 5,4 y 5,3, respectivamente, viniendo de crecer a tasas casi idénticas los dos últimos años. De acuerdo a previsiones promedio de crecimiento en el periodo 2011-2015, siete de las diez economías en mayor expansión del globo serán africanas.

Y esta bonita historia macroeconómica se está trasladando en mejoras de indicadores de bienestar de gran relevancia, como la mortalidad infantil o los niveles de pobreza. Michael Clemens, del Center for Global Development, califica a la reducción de la mortalidad de niños menores de 5 años que está ocurriendo en el continente de forma generalizada, como “la más grande, y mejor historia de desarrollo”.

En parte, el progreso de estos países, que trasciende a los países ricos en recursos naturales, se ha debido a mejoras en el entorno institucional y de políticas económicas, pese a las rémoras de los llamados Estados Frágiles. Un caso paradigmático puede ser el de Ruanda. El más reciente informe del Banco Mundial de seguimiento de la calidad de las políticas e instituciones del ASS, muestra que ésta permaneció estable o mejoró en la mayoría de países de la región en 2011, pese a la complicada situación global.

De continuar por esta senda los países más pobres del globo, podríamos seguir viendo una notable convergencia económica en los próximos años y lustros, con las jugosas oportunidades de inversión que ello implica. (Tengamos en cuenta, no obstante, que como decía Marc Garrigasait, “nunca hay ninguna inversión fácil, y cuando lo parece es que debes evitarla”).

El economista austriaco Friedrich Hayek, expresó con brillantez a qué se debe, y en qué consiste este proceso, cuando afirmó que «las posibilidades de crecimiento tenderán a ser mayores cuanto más extensas sean las posibilidades aún no utilizadas de un país… una alta tasa de crecimiento es, con frecuencia, prueba de que las oportunidades han sido descuidadas en el pasado. De esta forma, una alta tasa de crecimiento puede testimoniar, a veces, las políticas erróneas del pasado más que las buenas políticas del presente. En consecuencia, no es razonable esperar en los países altamente desarrollados una tasa tan alta de crecimiento como la que puede alcanzarse en los países donde la utilización efectiva de los recursos fue impedida durante mucho tiempo por obstáculos legales e institucionales» (en La competencia como proceso de descubrimiento).