Ponte en situación con un diálogo paralelo con un inversor A y otro analista de inversión B…y en medio una empresa, por ejemplo tecnológica:

A.- Aún la facturación no es suficiente.

B.- La facturación es débil pero muestra una buena evolución.

A.- El producto no escala todo lo rápido que debería.

B.- La escalabilidad no nos preocupa, entiendo que puede mejorar y la tecnología lo permite.

A.- El equipo está descompensado. Al equipo le falta experiencia.

B.- Lo que ha desarrollado hasta ahora el equipo es sorprendente.

A.- No entiendo para qué necesitas tantos recursos.

B.- Los recursos que solicitas no te duran para mucho tiempo.

A.- De momento sólo tienes un proyecto muy local, y no vendes fuera de España, y no me gusta.

B.- Me alegro que hayas empezado a testear tu producto en mercados locales, salir a escala global puede ser un error si no estás preparado.

A.- El mercado tiene muchos actores ya muy posicionados, ¿cómo vas a luchar contra ellos con menos recursos, equipo y tecnología?

B.- Si no existieran esos actores y esa competencia emergente no habría mercado, preocúpate cuando estéis solos en un mercado.

A.- La valoración es muy elevada.

B.- Cierto es muy elevada.

(Aquí nunca hay discusión :):):))

A.- Estamos invirtiendo en futuro, y necesitamos proteger de alguna manera ese riesgo de futuro. El negocio del capital riesgo es precisamente ese, inyectar dinero en el capital de las sociedades, con alto riesgo, porque al comprar futuro me enfrento a una alta incertidumbre y riesgo; a cambio, la rentabilidad percibida –cuando se logra- supera en varias veces a la media de cualquier otro activo financiero y a veces tienes que entender que la rentabilidad del inversor supere a la de la persona emprendedora. Muy importante, los recursos para invertir son siempre escasos y los proyectos interesantes ‘muchos’.

B.- No todo gran proyecto empresarial es invertible, aunque tenga rentabilidad positiva.

A.- Observamos que el modelo de negocio está basado en que otra compañía más grande absorba vuestra startup, eso aumenta el riesgo de quebrar si no ocurre.

B.- ¿Estáis preparados para ser absorbidos por una gran compañía? Creer en generación de caja y reinvertirla es muy lento. A cambio basar el crecimiento en usuarios, visitas, clientes potenciales…tiene mayor rentabilidad financiera porque llamas la atención de las grandes compañías, creas valor financiero aunque haya pérdidas continuadas.

Si has llegado hasta aquí, disculpa, no creas que ni tú ni yo nos hemos vuelto locos. Son ejemplos, os lo juro, reales, de casos en los que he participado como asesor –a veces como inversor- en rondas de financiación de jóvenes compañías con alto potencial de crecimiento y que buscan financiación de inversores , normalmente bajo la figura de capital riesgo, aunque hay más figuras, en sus distintas fases. Un mismo proyecto puede tener comentarios contradictorios entre sí. Lo que es un punto a favor para un inversor, puede ser una gran debilidad para otro. En definitiva, lograr financiación a través del capital riesgo o de socios financieros no es una ciencia exacta, ni hay un único camino para lograrlo. No existe una fórmula mágica y hay factores, algunos –a veces muchos-, con un alto grado de subjetividad. ¿Por qué? Porque es muy complejo y difícil saber qué empresa en sus inicios va a llegar a ser una gran compañía. Si fuera fácil habría ‘cola’ por invertir en ella y la rentabilidad de quien lo hiciese…sería muy baja.

Así que empezaré por el final: si consideras que hay ciertos fundamentos financieros, o tecnológicos, o de mercado o de cualquier cosa que te haga considerar que la empresa que tienes entre manos es especial y que cualquier inversor, sin pruebas fehacientes de ello, se va a derretir para poner dinero en ella y hacerte una persona millonaria…lo siento, despierta, la realidad es más compleja y más dura.

Ya sé que Techcrunch nos anuncia todos los días casos y casos de emprendedores que logran financiación en sucesivas rondas de inversión. Ya sé que los de Hawkers nos dejan con la boca abierta y que todos queremos ser La Nevera Roja porque alguien dice que han logrado vender su empresa por 80 millones de euros, mientras perdía dinero todos los meses. También que cada vez hay más y más eventos para inversores/emprendedores a lo largo y ancho de España (una mínima representación en este link) donde parece que corre el dinero y los acuerdos…pero eso, parece, porque la realidad me demuestra que los acuerdos se logran en despachos y tras largas y continuas reuniones de análisis.

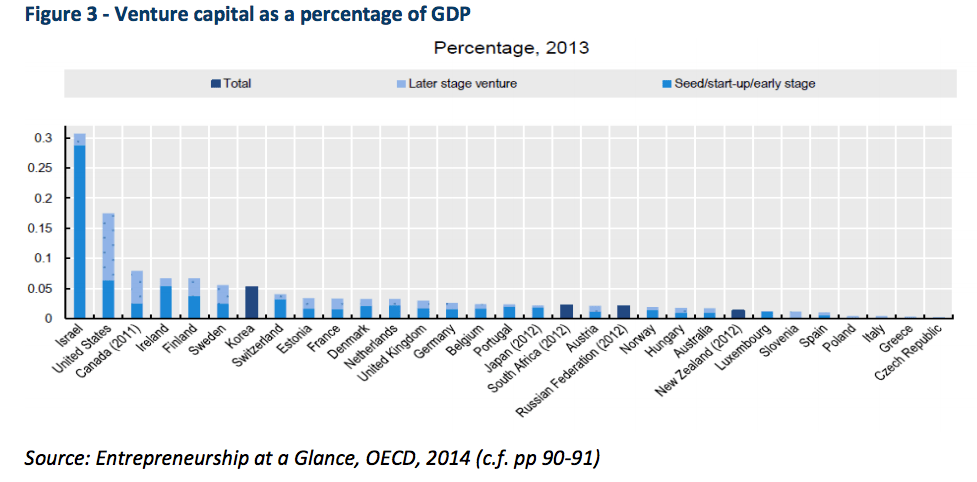

Con esto no quiero decir que en España no hay capital riesgo, ni que todo sea un bluf. Nada más lejos de mi intención. En realidad las estadísticas nos muestran por un lado, debilidades. Si nos comparamos con otros países de nuestro entorno estamos a la cola en capital riesgo en términos de PIB dentro dela OCDE. Por otro lado, también hay datos que muestran que hay un mercado financiero no-bancario cada vez más sólido para financiar actividades empresariales en España.

Respecto a este punto, recomiendo la lectura del último documento de la Asociación Española de Capital, Crecimiento e Inversión (ASCRI), “Venture Capital & Private Equity en España”. Tras su lectura algunos puntos que merecen especial atención:

a.- el número de inversiones que recibieron financiación de Capital Privado a lo largo de 2015 fue de 657. Se trata de un máximo histórico en España, de las cuales el 62% fueron nuevas inversiones (el resto son ampliaciones de capital sobre empresas que ya han recibido capital riesgo).

b.- El 60% de las inversiones de capital riesgo que se hacen en España provienen de fondos extranjeros. El mercado de capitales es global y determinante, sobre todo para aquellas operaciones de mayores exigencia de recursos. Pensar en global con modelos de negocios globales es, por tanto, imperioso en estas circunstancias.

c.- Las Entidades de Capital Privado (ECPs) españolas invirtieron 1.020 millones de euros en 2015, para un total de 394 inversiones.

d.- Por tamaño, casi 7 de cada 10 operaciones fueron por debajo de 1 millón de euros de inversión. Y de esas 7, casi 4,5 lo fueron por debajo de 250.000 euros. Por lo tanto, están muy concentradas en empresas de más de 100 empleados las grandes operaciones de capital riesgo. Muchas pequeñas operaciones frente a pocas de gran tamaño.

d.- El mundo TIC , se suele llevar la palma, sobre todo en las primeras fases de inversión. Esto se explica fundamentalmente porque cada vez es más fácil, y barato, tener ideas TIC, plasmarlas en pequeñas herramientas (Apps, prototipos de webs…) y a partir de ahí buscar inversión. Aunque esto no está exento de riesgos. Que haya pocas barreras de entrada para crear no quiere decir que esto facilite la probabilidad de lograr financiación; la competencia es mayor y la posibilidad de que cualquier compañía mediana o grande del sector replique la idea y te fulmine del mercado es muy elevada.

Dos preguntas: ¿hay inversores de capital riesgo en España? La respuesta es contundente: SI. ¿Eso implica que cualquiera con una buena idea puede lograr financiación? La respuesta también es igual de contundente, pero de signo contrario: NO.

En mi opinión, existe un fallo importante –alimentado por expectativas que son falsas y, a veces, parece que interesadas- cuando una persona se lanza a emprender y empieza a ‘introducirse’ en el ecosistema que existe hoy en España. Este fallo es considerar que la clave es la idea –que pones tú y unos socios que te acompañan- y los demás el dinero, a veces en formato préstamo –público o privado- y a veces en forma de capital. Esas motivaciones iniciales de “no tengo dinero pero tengo capacidades e ideas”, está bien, es loable pero la cruda realidad es que no es suficiente para lograr crear una empresa y mucho menos hacerla crecer. Crear una empresa no es GRATIS, y no confundamos que un capital de 3.000 euros mínimos para crear una Sociedad Limitada es la máxima aportación que tendrás que hacer, ni el pago de las cuotas a la Seguridad Social en el régimen de autónomos, (por eso aquello de que “emprender a 50 euros” no tiene ningún sentido)

Antes de pensar que ‘otros pondrán el dinero por mí’, sería importante tener claros ciertos números muy sencillos (datos del INE):

. ¿Cuántas empresas hay en España? 3,24 millones. ¿Cuántas tienen MENOS de 3 años de vida? 2,66 millones de empresas de España son jóvenes, nada menos que el 82%.

. ¿Cuántas empresas logran que empresas de capital riesgo inviertan en ellas? Recordemos el dato: 657 en un año. Eso es 0,02% sobre el total.

. ¿Pero cuántas hay del mundo tecnológico o de ‘alto conocimiento’? Más de 227.000 empresas de las cuales más de 82.000 soy muy jóvenes, menos de 3 años. El 0,36% de las inversiones del capital riesgo de este tipo de compañías tecnológicas y de alto conocimiento han logrado financiación de capital riesgo en 2015.

. Pensemos por ejemplo en Madrid, ‘la cuna del capital riesgo en España’, allí están las empresas con más capacidad de capturar este tipo financiación. En Madrid, desde el 2007 un total de 320 empresas han recibido fondos de capital riesgo –ojo, estas empresas dan empleo a más de 200.000 personas. Pues bien, en Madrid hay 516.000 empresas actualmente…

Por lo tanto, existe inversión de capital riesgo en España; hay empresas que consiguen recursos, crecen y generan empleo (mucho empleo) y rentabilidad para sus inversores y sus fundadores. Existen, están en los medios, los ponemos como ejemplos todos los días…pero no dejan de ser una estricta minoría. Esto no es malo ni bueno, sino un dato objetivo que antoja una realidad: es muy difícil, requiere mucho trabajo, mucha capacidad demostrada y, por qué no, mucha suerte, para lograr que inversores especializados crean en una compañía e inyecten recursos en ella –a cambio de una propiedad y unos derechos, no nos olvidemos-.

Al mismo tiempo, vivimos tiempos en los mercados financieros muy convulsos. Con los tipos de interés por los suelos y poca rentabilidad en los activos más ‘clásicos’ (bonos, deuda pública, etc…), cada vez hay más liquidez en el mercado fruto de agentes que quieren invertir, a través de fondos de capital riesgo, incubadoras o, incluso de forma individual –en modo business angel-, en compañías jóvenes. Buscan esa rentabilidad, a veces sin ser del todo conscientes del riesgo que implica –sobre todo los inversores amateurs-. Pero esto es una oportunidad, y quizás explique el por qué cuando hay proyectos ‘buenos’ –o muy mediáticos- se disparen las valoraciones de estas compañías, a veces sin tener mucha explicación a través los fundamentos financieros básicos de las mismas.

Pero, como decía, no existe una ciencia exacta para lograr llamar la atención de un inversor para una empresa joven, normalmente con alto contenido tecnológico y con una alta capacidad por innovar. En cambio, quiero iniciar una serie de artículos para aportar mi humilde opinión sobre este complejo mundo de la inversión en startups. Y quiero empezar con 3 ideas que considero muy básicas, pero que son fundamentales:

1.- Los inversores están especializados: no dispares de forma indiscriminada. Si hay una tendencia que cada vez está más arraigada, y lo estará aún más, es que ante más complejidad de tecnologías, mercados, tendencias, existe más necesidad de tratar de especializarse para poder evaluar oportunidades de inversión.

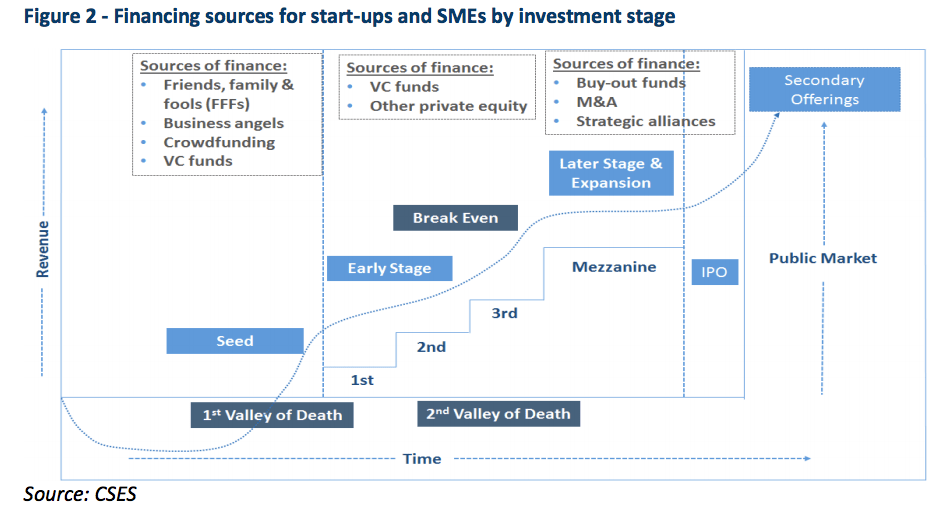

Hay varias fases, como se muestra en este gráfico (desde el valle de la muerte a la madurez), pero sobre todo en las primeras etapas es muy importante diferenciar entre dos: la etapa más inicial, cuando aún la empresa casi no ha facturado –se suele denominar en España capital semilla. Y, por otro lado, una etapa donde la empresa ya tiene clientes, una tecnología que parece que funciona y un modelo de negocio que parece que funciona –clientes, proveedores, canal de distribución recursos humanos. Esta fase normalmente denominada se denomina startup o de crecimiento.

Hay inversores con más foco en unas etapas que en otras. Normalmente la etapa semilla no suele conllevar inversiones superiores a 500.000 euros –lo normal, incluso, es estar por debajo de 100.000 euros y, en ciertos ámbitos, la inversión es a través de fórmulas más intangibles como la aportación del trabajo mentores especializados-; y la fase startup implica inversiones que arrancan, como mínimo en esos 500.000 euros.

Por otro lado, no es lo mismo tener una empresa de software, que de social media, que un comercio electrónico, inteligencia artificial, energía, bio o nanotecnología, o modelos más industriales. En cada gran grupo de tecnologías o de ámbitos de especialización hay una tipología de inversor. Esto me lleva al segundo punto.

2.- Investiga a tu potencial inversor. Antes de comunicarte con una empresa de inversión investígala al máximo. Por supuesto su web para ver qué socios tiene, quién es la ‘cabeza visible’, en qué han invertido (a la vez entrar en las webs de las participadas y estudiarlas a fondo); qué dicen en Twitter (si, ahora no hay inversor que no esté en las redes sociales y además es muy cool decir que eres inversor, así que no se esconden mucho); si acuden a charlas (que lo harán, porque hay una por semana en tu ciudad :)) , observa qué dicen, cómo comunican, en qué hace énfasis. Por ejemplo, hay inversores que directamente tirarían tu mail o plan de negocio o dejarían de escucharte si antes de nada les pides firmar un contrato de confidencialidad por lo que le vas a contar. Otros no quieren leer tochos de 100 páginas, otros no quieren resúmenes de 5 páginas; unos son fans de ciertas tecnologías, otros no creen en ellas para nada (eso pasa mucho con el mundo eCommerce, por ejemplo)…en definitiva, antes de patinar, hay muchísima información gratis que te permite analizar bien a las empresas de inversión.

3.- Profesionaliza y cuida al máximo tu proceso de negociación con un inversor. El primer canal de comunicación con un inversor SIEMPRE, o ésa es mi recomendación, debe ser el CEO/socio de una empresa, nunca un asesor externo. Eso de contratar a una agencia, como si fueras un cantante para que te busque ‘inversión’ y enseñe el catálogo de potenciales empresas para invertir, a mi juicio es un gran error ¡por muchos ‘contactos’ con inversores que te venda!. Lo peor es que se trata de una práctica cada vez más común –y más denostada, y hay mucha gente que quiere ‘vivir’ de las necesidades de los emprendedores. Cuidaría este aspecto mucho.

Quien necesita la financiación es la compañía que has creado. Quien mejor la comunica son sus fundadores, los mismos que tienen que representar y crear los puentes de comunicación con inversores. ¿Quiere esto decir que no hacen falta asesores en los procesos de inversión? Para nada, de hecho son una pieza clave, pero siempre aportando valor a los socios de la empresa, sin robarles ni un ápice de protagonismo.

En esos procesos de asesoramiento, en los que me detendré en próximos artículos, es clave definir muy bien la estrategia financiera de la compañía. Hay que ser capaces de definir escenarios, anticipar preguntas, conocer tanto las debilidades propias, como las fortalezas. Saber qué falta, cuánto cuesta lo que falta. Por qué necesitas un socio financiero, para qué, qué le ofreces y con qué rentabilidad. Todo con un alto grado de profesionalización. Luego, en el mejor de los casos, habrá negociaciones con el precio, las cláusulas de los contratos, las letras pequeñas y muchas cosas más que requieren de un alto grado de especialización. Que una compañía joven, por muy cualificada que esté, emprenda negociaciones con expertos financieros a solas es como tirarse un disparo en el pie.