En la carnicería, en el súper, en el bar de la esquina, en el banco de los jubilados del parque y, por supuesto, en cada noticiario horario está la prima de riesgo, el rescate, la cotización del euro, la muerte del euro, la austeridad, los mercados y los especuladores. Todas estas son palabras que ya se han extendido por todo el país. Que preocupan. Que muchas veces no se comprenden con la claridad adecuada pero que tienen un gran impacto, influyen en el psicología de las decisiones de consumidores, empresas y en general, agentes económicos y sociales.

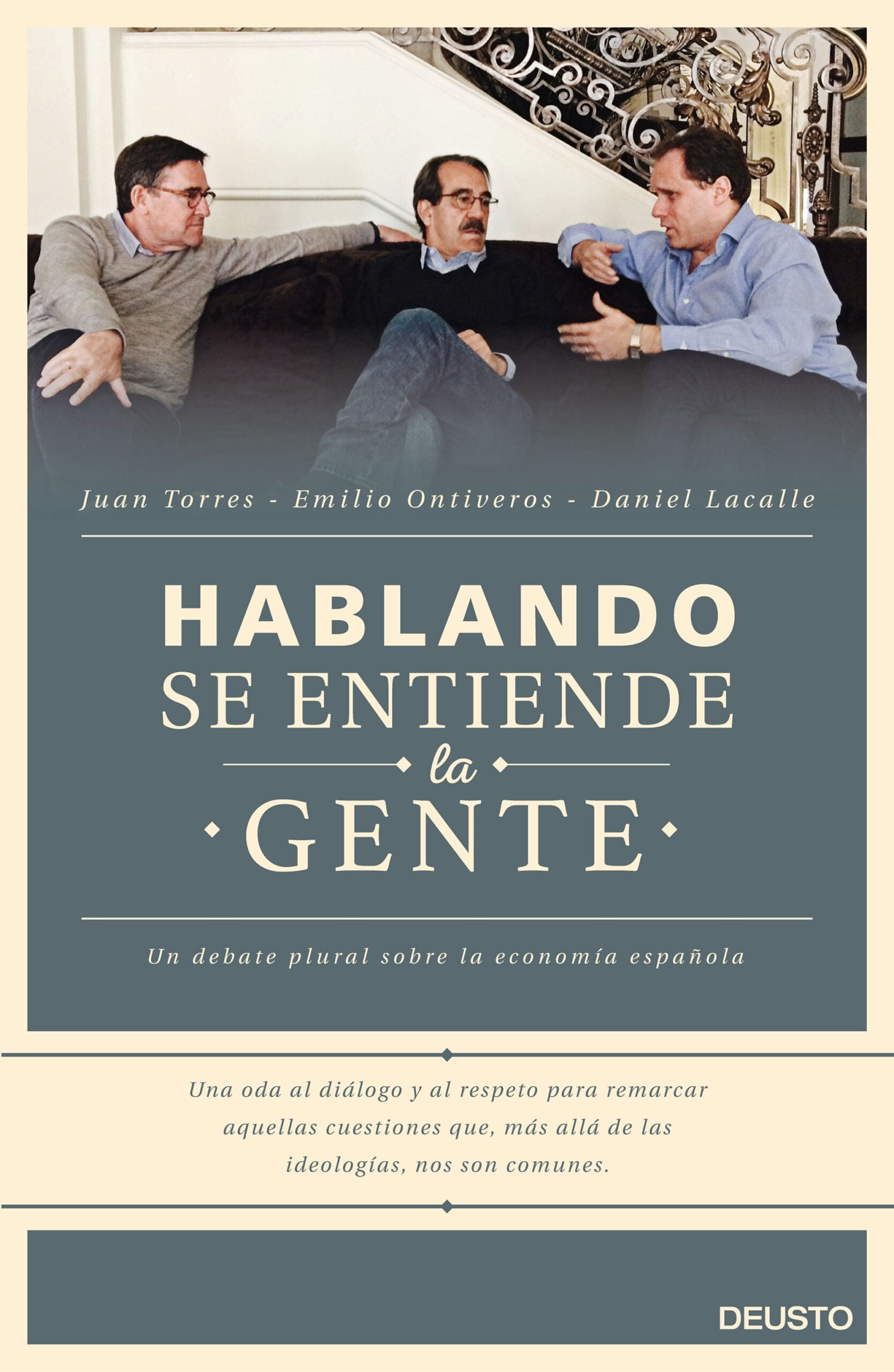

Por esta razón hoy tenemos el placer de hacer una entrevista con cierto detalle con una profesional que combina las dos facetas clave, o al menos que son clave para Sintetia: por un lado, su reputada experiencia -más de dos décadas en la gestión de activos financieros- y su capacidad de comunicar. Sensatez, dominio y experiencia son los condimentos adecuados para tratar de abordar temas de gran complejidad técnica pero de gran preocupación global. Todos estos condimentos los reúne Daniel Lacalle. Afincado en Londres, escribe en medios especializados nacionales e internacionales; es especialista en materias primas y un profesional de absoluta referencia en el mundo de las finanzas.

:: Casi resulta obligado empezar con explicarnos con un poco más de detalle una frase que nos encanta y que te define en tu Twitter: “El mercado no ataca, se defiende” ¿Cuéntanos un poco más a qué te refieres con esa frase?

Estamos viviendo una época de constante ataque a los ahorradores y a los inversores, sea a través del intervencionismo estatal, endeudamiento soberano desbocado, impuestos crecientes, manipulación del precio del dinero a través de los tipos de interés artificialmente bajos y destrucción de monedas a través de políticas monetarias expansivas tremendamente dañinas para el ahorrador. Si a eso añadimos una década en la que muchas empresas han abandonado la creación de valor como política de gestión y se han dedicado a hacer adquisiciones destructoras de valor y a endeudarse, entonces el mercado lo único que puede hacer es intentar defender sus ahorros y preservar su capital.

:: “Esta es la crisis de los especuladores, egoístas y sin escrúpulos”. Supongo que ésta o una frase similar la escucharás a menudo. Por esta razón, nos gustaría preguntarte, ¿quién son en realidad los mercados?

El mercado son nuestros fondos de pensiones, ahorros, los inversores que comprarán nuestros bonos, los participes de una economía financiera que hoy se critica enormemente pero que ha dado décadas de crecimiento, y acceso a productos financieros y financiación que han ayudado a muchos países y empresas a florecer. Los fondos más importantes del mundo son bien conocidos, son transparentes y puede seguirse su actividad mensualmente.

:: Empezamos la crisis diciendo que era un problema de liquidez, que se había evaporado por falta de confianza entre bancos. Luego pasó a ser de solvencia, y recapitalizamos a los bancos. Con ayudas públicas a la liquidez de los bancos, y a su solvencia, el crédito sigue sin fluir a las empresas. Dejando de lado la bajada de demanda de crédito por parte de una economía deprimida, la oferta de crédito no fluye a ningún precio. ¿A qué se debe este fenómeno? ¿Por qué una PYME española o una familia ya no tiene el mismo acceso al crédito?

El problema es el efecto “acaparador” (crowding out) de la deuda soberana y de las grandes empresas públicas y también privadas –aunque con enormes ramificaciones públicas por estar muy reguladas-, todas enormemente endeudadas y con grandes necesidades de refinanciación que consumen una enorme proporción de los recursos financieros disponibles aunque sean menos rentables que algunas Pymes. Si a ello añadimos que los bancos deben mejorar sus ratios de capitalización al mismo tiempo que esos entes se endeudan, exigen acceso a crédito bancario, el que sufre el proceso de desapalancamiento es la pequeña empresa y las familias.

:: La banca española, incluso en plena crisis, ha alardeado de solvencia, de no tener activos tóxicos, de beneficios e, incluso, de repartir dividendos. ¿Cómo se pasa de esa situación de “súper banca” a una donde todo indica que hay que rescatarla? ¿Qué nos hemos perdido por el medio? ¿Hay forma de saber el verdadero problema de nuestro sistema financiero?

Los beneficios que se han publicado han sido en muchas ocasiones –y hay que resaltar que hay grandes excepciones- ficticios, porque se ha retrasado el proceso de recapitalización y provisión de perdidas. Si la banca hubiese provisionado un 20% de lo que hoy reconoce como activos tóxicos cada año durante los últimos cuatro años la mayoría de esos bancos habrían dado pérdidas y, por supuesto, no hubieran pagado dividendos. Hemos corrido el riesgo de la política de esperar y esconder perdidas esperando una recuperación económica que no ha llegado. A ver si escampa. Y en el proceso se han deteriorado aun más los balances, se ha contagiado la percepción de riesgo de la banca problemática –algunas cajas- a la banca sólida, y ha desprestigiado nuestro sistema financiero. No éramos el mejor sistema del mundo ni era cierto que no tuviéramos hipotecas basura. Ese orgullo falso nos ha hecho mucho daño.

No sabremos la magnitud real del problema hasta que no se hagan auditorias independientes y se demuestre con transacciones reales el valor de tantos activos escondidos bajo préstamos zombi.

:: Respecto a esto último, ¿Qué opinas del informe del FMI? ¿Rescate bancario si o si? ¿Qué implicaría ese rescate?

El rescate ya es un hecho. Implica forzar una muy necesaria limpieza del sector bancario, ventas de participaciones industriales innecesarias, provisión de activos tóxicos y mejora del análisis de riesgo. Es un buen primer paso, pero no va a ser la panacea que abra el grifo del crédito. Las entidades financieras no pueden reducir riesgo y recapitalizarse a la vez que aumentan el crédito, es como soplar y sorber al mismo tiempo. En Irlanda, Portugal o Reino Unido aún no se ha recuperado el nivel de crédito a empresas y familias después de muchos años de rescate bancario. Pero es un paso esencial que se debe hacer con firmeza y sin estimaciones optimistas, que es lo que nos ha llevado a donde estamos hoy. Este rescate se debería haber hecho hace años, pero nos empecinamos en negar la crisis y la realidad.

:: ¿Qué opinión te merece la política de fusiones entre bancos y cajas para “fortalecer” el sistema financiero? ¿no se ha engordado el problema, lejos de solucionarlo?

Un horror. Empaquetar y esconder riesgo no soluciona nada. Dos entidades malas no crean una entidad buena. Crean una doblemente mala. Aun peor, la fusión de activos tóxicos incorrectamente identificados hace que el riesgo sistémico se extienda a los pocos activos sanos de esas mismas entidades. Se debería haber recapitalizado de manera solida a las entidades antes de fusionarse.

:: Parece que existe un pánico generalizado porque un banco quiebre. Vemos todos los días quebrar a empresas en España, en el último trimestre más de 6.000 empresas españolas estaban en concurso de acreedores. Pero los bancos….no, ¿por qué? ¿Esto es así en todos los países?

Existe una percepción generalizada de que si quiebra un banco se lleva por delante todo el sistema económico. Eso es sólo por las enormes interdependencias que tienen los estados con los bancos y los bancos con el estado. Pero no es cierto. Si quiebra un mal banco, los sólidos se fortalecen. Si todos se mantienen vivos se generaliza la desconfianza y no se diferencia a los buenos de los malos. Y hay grandes bancos. Lo hemos visto en EEUU y en Islandia o en los países del Norte de Europa.

:: ¿Estamos ante una crisis donde se ha puesto de manifiesto la dificultad de la banca para medir correctamente los riesgos?

No, estamos en una crisis derivada de décadas de creernos que todo sube a largo plazo, que el crecimiento está asegurado y que las estimaciones de rentabilidad de una inversión son solidas cuando vienen avaladas por ingresos regulados o subvencionados. Una enorme parte de nuestra crisis viene de ese error de que “a largo plazo” todo recupera su precio inicial, y de pensar que el capital es gratis y por lo tanto, el coste de capital solo baja.

:: Las finanzas están cambiando, o más bien parece que se tienen que reinventar, los CDS parece que no funcionan, el interbancario tiene dificultades… ¿Qué cambio te ha influido más para tu trabajo diario desde que empezó esta crisis?

Para mí el análisis cuantitativo. Esencial para desprendernos de los conceptos tradicionales subjetivos de “es una buena empresa” o “me cae bien el CEO”. No estoy de acuerdo que los CDS no funcionen. Lo que no funciona es la asignación de “activo sin riesgo” a la deuda soberana.

:: ¿Tiene la austeridad la culpa de todo? Tú abogas por el principio de que “la austeridad y el crecimiento no son excluyentes”. Nosotros defendemos que lo malo es ser austero «cuando no toca”. ¿Cómo se puede ser austero y crecer? ¿Cómo ponemos de forma urgente “las pinzas” al motor de la economía española para que crezca a corto plazo?

No sólo se puede ser austero y crecer, sino que los países que implementaron políticas de austeridad presupuestaria como Estonia o Alemania (entre otros) son los que mejor están saliendo de la crisis. Austeridad es no vivir por encima de nuestras posibilidades, eso no imposibilita el crecimiento. Austeridad es antónimo de despilfarro y eso, el despilfarro y la falta de prudencia inversora y presupuestaria, es el mayor problema de nuestras economías. Con austeridad se liberan recursos financieros de los sectores ineficientes y se promueve que florezcan los sectores de alta productividad. La no austeridad sólo nos ha llevado a la patada hacia adelante, a invertir mal y sin rentabilidad, a endeudarnos en busca de un crecimiento falso que pagaran nuestros nietos.

Los que abogan por la no austeridad parten de tres conceptos falsos: a) que el inversor va a continuar financiando los déficits eternamente a coste barato, b) que la deuda no se paga y c) que ese déficit genera crecimiento. Muchos países de la OCDE no han generado ningún aumento de PIB con las políticas keynesianas. De hecho, por cada dos dólares y medio de nueva deuda se ha generado menos de un dólar de PIB en la OCDE desde 2001.

Austeridad es gastar de acuerdo a nuestros ingresos, no dejar de invertir. Hay muchísimos conceptos de gasto presupuestario completamente inútiles que ni generan PIB ni suponen riesgo si se recortan (subvenciones improductivas, gastos duplicados, administraciones repetidas). Ese concepto de que los presupuestos sólo pueden crecer es una locura.

:: Es muy tentador seguir la tendencia. Tanto en los boom alcistas … como en los bajistas. Cómo explicarías ahora que un banco como Bankia esté pidiendo más de 20.000 millones de euros cuando a la vez comunican que tienen un patrimonio neto negativo de cerca de 5.000 millones de euros? Está claro que el activo de los bancos está mal valorado, pero ¿estamos cayendo ante un fenómeno de exceso de provisión? ¿Aguanta el sistema financiero español otra nueva ronda de provisiones, como parece que pretende plantear el gobierno en un futuro inmediato?

Nunca he entendido eso del exceso de provisión. Cuando hablan de exceso de provisión, yo siempre respondo: muy sencillo, si las valoraciones están equivocadas, si el mercado penaliza en exceso, vendan activos, muestren transacciones reales internacionales. Luz y taquígrafos. Eso de “el precio es el precio y lo digo yo” me revienta.

:: Si hay algo de absoluta realidad es la valoración de empresas… El Ibex se encuentra con ratios de Price to Book por debajo de 1. Los bancos están sufriendo este fenómeno de una forma significativa. Al mismo tiempo salen empresas como Facebook con precios sobre beneficios (PER) altísimos … ¿Estamos ante las dos caras de una burbuja de valoraciones? ¿Qué métodos de valoración te resultan de mayor confianza y por qué? ¿Qué dificultades encuentras a la hora de valorar empresas o tomar decisiones de inversión?

El famoso valor en libros es una entelequia. Porque muchos de los activos de esos libros están comprados a precio de oro y con deuda. Todos esos ratios que nos repiten los alcistas y los defensores del Ibex consideran el endeudamiento excesivo como una anomalía irrelevante. Si mi activo vale en mercado 10 y yo me endeude en 100 para comprarlo mi valor en libros es irrelevante y el precio de mi acción puede ser perfectamente cero. Lo de Facebook era una ridiculez y los que me leéis o seguís en Twitter sabéis que alerté sobre la valoración injustificable. Pero mucha gente se animaba al calor de un crecimiento futuro supuestamente espectacular. Yo ya lo alerté con las renovables en 2008, por ejemplo, cuidado con dejarse llevar por crecimientos futuros que ya están más que pagados en el valor hoy.

Yo uso varios métodos de valoración, todos dinámicos (mirando a uno, dos y tres años vista). El primero es el EV/IC/ROIC/WACC (valor firma comparado con capital invertido, rentabilidad y coste de capital) que mide lo que pago hoy por la creación de valor del proceso inversor. Otro es el FCF yield (rentabilidad por caja libre), y los múltiplos combinados de PER (precio sobre beneficio), PEG (precio sobre crecimiento de beneficios), EV/EBITDA (valor firma comparado con beneficio operativo antes de amortización y depreciación) siempre ajustados por deuda y por supuesto siempre mirando al valor relativo a su sector, no individualmente.

:: ¿Qué necesita Europa para salir reforzada, y no destrozada, de esta crisis económica y financiera? ¿Están los Estados Miembros actuando con una visión más “interna” que coordinada? ¿La solución a los problemas de las finanzas europeas son los Eurobonos?

Necesita volver a industrializarse, abandonar la política de subvenciones, reducir su endeudamiento y el peso excesivo de la banca (320% del PIB europeo en activos bancarios comparado con 90% en EEUU), abrir la economía al exterior, abandonar el proteccionismo y no ser un corralito de ventas subvencionadas entre sus miembros.

Los países aun no están suficientemente coordinados porque no hay una verdadera unión fiscal, que es lo más urgente. Los eurobonos sin unión fiscal son un peligro enorme y, como dije en mis artículos de Cotizalia, el próximo “big short”, porque sin unión fiscal un eurobono es un activo donde no hay responsabilidad crediticia ni claridad sobre cómo se va a repagar. Si un pequeño partido puede poner a toda Europa de rodillas, imagínate que riesgo supone un eurobono para el inversor.

:: ¿Cuáles son las grandes tendencias en el mercado de materias primas? ¿A qué se debe la escalada del precio del petróleo?

En general estamos en tendencia de consolidación. No un mercado alcista. En un mundo en proceso de desapalancamiento es muy probable que veamos a las grandes materias primas moverse, con altibajos, en los niveles de soporte y resistencia creados en 2009. El petróleo sube por muchas razones, geopolíticas, intervencionismo que pone en peligro las inversiones, cambios de tendencia de la demanda y del suministro puntuales y expansión monetaria que hace que un activo preciado en dólares y que es un “hedge inflacionista” se revalorice. Los que estéis interesados en mi opinión sobre el mercado del petróleo y sus fundamentales podéis seguir mi blog personal www.dlacalle.com

:: Por último, nos gustaría que nos ayudaras a rematar estas frases:

- El autor con el que más aprendí de finanzas fue… Burton Malkiel, Bill Williams y Liaquat Ahamed

- Me frustra cuando escucho decir… nos atacan los mercados. Y las tres frases que indican que un valor es un candidato a posición corta (short): los fundamentales no han cambiado, es una buena empresa y tiene buen dividendo.

- Las tres fuentes de información de las que más me fío… mi análisis, Wall Street Journal, Bloomberg y Reuters.

- Un gran divulgador/a de Economía… Ken Rogoff, Michael Lewis, Ron Paul

- Aguanto la presión del día a día de los mercados…. gracias a mi familia, a la música y al cine (soy una pequeña enciclopedia andante del rock, el jazz y el cine).