¿Alguien esperaba la dimisión repentina de Monti? Seguro que no. Igual que el pavo tampoco espera que lo trinchen el Día de Acción de Gracias. Así se definen los cisnes negros. Eventos que no esperamos, que no podemos estimar con información pasada, pero que cuando suceden, tienen una repercusión enorme. Ahora, con la información de la dimisión de Monti, la prima se nos va más de 40 puntos básicos en un día, y se desbarata la previsión del coste de la deuda estimada por el Gobierno. De algún modo, nos habíamos acostumbrado a los niveles de 400 puntos básicos de prima de riesgo contra Alemania a 10 años.

¿Alguien esperaba la dimisión repentina de Monti? Seguro que no. Igual que el pavo tampoco espera que lo trinchen el Día de Acción de Gracias. Así se definen los cisnes negros. Eventos que no esperamos, que no podemos estimar con información pasada, pero que cuando suceden, tienen una repercusión enorme. Ahora, con la información de la dimisión de Monti, la prima se nos va más de 40 puntos básicos en un día, y se desbarata la previsión del coste de la deuda estimada por el Gobierno. De algún modo, nos habíamos acostumbrado a los niveles de 400 puntos básicos de prima de riesgo contra Alemania a 10 años.

Eventos como este hacen que nos preguntemos, ¿a qué se debía la aparente tranquilidad en nuestro mercado de deuda? ¿Qué movimientos ocultos hay tras la estabilidad de las primas de riesgo?

Durante uno de los últimos episodios de la negociación del hipotético rescate, el Gobierno de España ha pedido al Banco Central Europeo (BCE) garantías de que, si finalmente se solicita, los costes de financiación de la deuda se reducirán sustancialmente. Es decir, el Gobierno está exigiendo “techo en los tipos de interés” (también conocido como caps), un límite máximo a la prima de riesgo de España respecto a Alemania.

La respuesta tentativa del BCE ha sido un compromiso de comprar deuda española en el mercado secundario si España solicita el rescate. El mero anuncio de dicha respuesta ya permitiría reducir los costes de financiación, pero el BCE no está todavía en condiciones de asegurar la viabilidad de la medida.

¿Tiene sentido tener el apoyo del BCE y renunciar a usarlo?

Para quienes desconfían de razonamientos basados en términos de credibilidad, rentabilidad o eficiencia de los mercados, hagamos un símil en términos de seguridad doméstica.

La visión convencional sobre las posiciones cortas tiene mucho que ver con un “robo”: cuando una entidad se “pone en corto” sobre nuestra deuda, está perpetrando algún tipo de asalto intrínsecamente malo. Aceptemos para el símil esta peculiar interpretación de los mercados de deuda, y asumamos que los inversores son ladrones que intentan robar en nuestra propia casa (en el caso de la deuda, tomando posiciones cortas). Para protegernos, contratamos una empresa de seguridad, que instalará un sistema de videovigilancia, alarmas y diversos servicios adicionales de seguridad.

Lo primero que hace toda empresa de seguridad es colocar un cartel en el exterior de tu casa, tratando con ello de crear un incentivo para que el ladrón evalúe el binomio rentabilidad-riesgo de sus acciones.

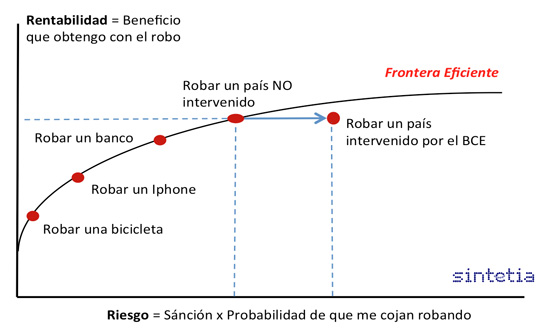

Dentro del oficio de ladrón (inversor) está el conocer bien el riesgo al que te expones en cada operación. No es lo mismo robar en una casa con un cartel de aviso por vigilancia que sin él. Lo mismo ocurriría con la intervención del BCE, que colocaría el siguiente cartel: “Si las rentabilidades de los bonos a 3 años se disparan, entraré y trataré de corregir ese movimiento”. Con un simple anuncio, está dejando claro al inversor el nuevo riesgo asociado a ese “robo”: si me pongo en corto, me estoy arriesgando a que una intervención del BCE me haga tener fuertes pérdidas. La decisión haría que el binomio rentabilidad-riesgo de “robar” a España dejara de ser eficiente: misma rentabilidad para más riesgo, como muestra el siguiente gráfico:

Si la amenaza es creíble, su resultado es mucho más eficiente que la acción. En cambio, ¿qué ocurriría si la empresa de seguridad rodeara nuestra casa de repente con guardas de seguridad? En este caso, sería probable que ni siquiera tus vecinos o amigos se acercasen a visitarte. Lo mismo ocurriría si solicitásemos una actuación efectiva: si el BCE se volviese activo y comenzase a comprar, estaríamos enviando una señal definitiva de debilidad y se complicarían nuestras posibilidades de seguir emitiendo en los mercados de capitales.

Esta historia para amantes de las teorías conspirativas de los mercados de deuda, pretendidamente ingenua, ilustra la diferencia que existe entre un sencillo compromiso de protección frente al estigma que crea una intervención efectiva y continuada.

¿Quién sostiene la curva de deuda de España?

España se ha acostumbrado a vivir con un bono a 10 años al 5%. Durante el verano, cuando la rentabilidad de este bono superaba el 7%, vivimos muy de cerca la posibilidad del colapso financiero. Sin embargo, la intervención implícita del BCE volvió a situar la rentabilidad del bono en el 5%, por encima aún de la media de 2006, hecho significativo si recordamos que el tipo oficial del BCE rondaba el 2,5% en el año 2006, mientras hoy es del 0,75%.

Esta discrepancia se debe a la credibilidad de las tres amenazas (rescates implícitos) con las que España convive:

1. Rescate implícito de largo plazo: por encima de 3 años, contamos solo con la amenaza creíble del FMI y el ESM (Mecanismo Europeo de Seguridad), que han confirmado su intención de no dejar caer a España ni a ningún otro país en Europa. Sin embargo, confiar en un vehículo de nueva creación, como el ESM, o en el conflictivo FMI, el cual nunca ha intervenido sin dejar “muescas en su revólver”, no ayuda demasiado. Por eso, la prima de riesgo a 10 años está moderadamente sostenida, anclada en el rango de los 350–400 puntos básicos.

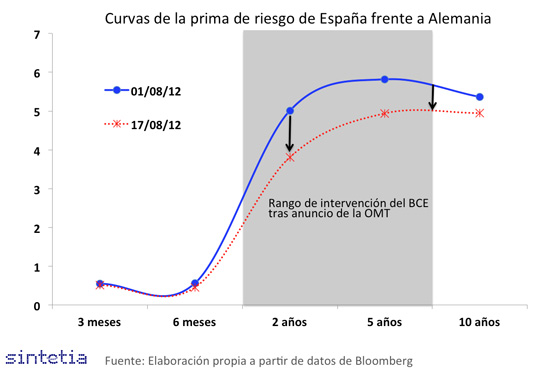

2. Rescate implícito de medio plazo: El 2 de agosto de 2012, el BCE anunciaba su esquema de medidas no ortodoxas, la OMT – Outright Monetary Transactions, bajo el cual se compromete a comprar la deuda que “haga falta” de aquellos países que se encuentren bajo un programa de ayuda europeo. Posteriormente, Draghi dejaba claro que las compras tendrían un plazo de 3 años y que el BCE renunciaría a gozar de prioridad en el pago de los bonos que comprase. Para demostrar su disposición a asumir el riesgo, se anunció que la contabilización de dichos bonos se haría a valor de mercado, dejando claro que el BCE está dispuesto a asumir los vaivenes del mercado sobre su cuenta de resultados.

El anuncio del BCE redujo en 100 puntos básicos la prima de riesgo a 10 años de España, con la prima de riesgo de 2 años cayendo incluso 120 puntos, fiel reflejo de que la “amenaza” del BCE fue realmente más efectiva que la del FMI/ESM. Observemos la sorprendente evolución de la pendiente de los bonos de España a 2 y 10 años:

3. Rescate implícito de corto plazo: incluso en los peores momentos de la crisis, países como Portugal y Grecia han seguido emitiendo Letras, y la deuda griega a corto plazo no entró en el programa de quitas. Este precedente emite al mercado una señal de que, en la medida de lo posible, las Letras siguen teniendo cierto carácter de activo refugio. No se ha dejado quebrar a un país por problemas de liquidez, y las soluciones apuntan a que, en caso de necesidad, el dinero llegaría mediante compras de bonos de medio plazo por parte del BCE o a través de puesta en marcha de paquetes de rescate de largo plazo. ¿Cómo de eficiente es esta amenaza? Depende de lo que confíe cada inversor en los precedentes del mercado.

Todas estas razones justifican una frase ya convertida en un mantra: “El mercado está, de facto, intervenido”. Pero ¿ofrece solo ventajas la reducción de la prima de riesgo de España gracias a estos mecanismos de intervención?

Reducción de la volatilidad, ¿a cambio de qué?

Con la intervención en el mercado hemos perdido la capacidad para “malearlo”. La prima de riesgo es menos volátil, pero, como diría Nassim Nicholas Taleb, “los sistemas complejos que suprimen artificialmente su volatilidad se vuelven muy frágiles (…) y aumenta la probabilidad de que ocurran cisnes negros”. Veamos por qué esto puede ser así.

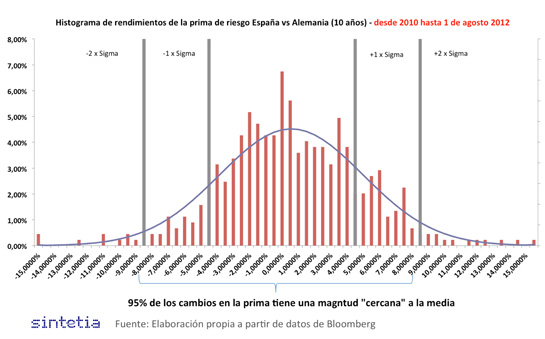

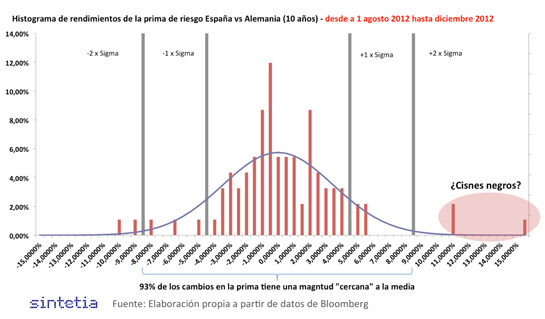

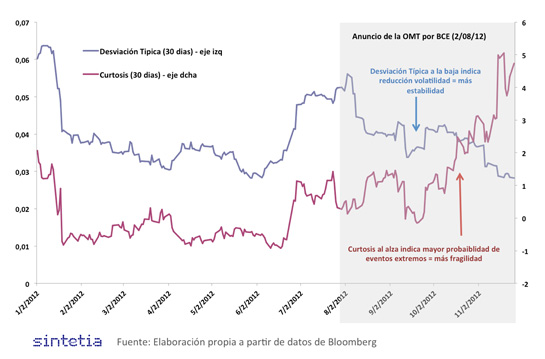

Desde el 2 de agosto, el número de eventos extremos (alejados de la normalidad), se ha incrementado ligeramente, lo cual choca con la reducción de la media y desviación típica ¿Qué significa esto? Que el mercado no se mueve tanto, pero cuando lo hace, se mueve más bruscamente que antes. Desde el anuncio del BCE, más de un 5% de los movimientos excede las dos desviaciones típicas, mientras en una situación de normalidad solo un 5% de los movimientos debería exceder dicho umbral.

Con cada intervención, quitamos fuerza al mercado, que con la volatilidad conseguía cierta “maleabilidad” y permitía a los inversores ajustar paulatinamente su rentabilidad al riesgo. Ahora, con el BCE poniendo su cartel de “intervenido” en la puerta de España, los inversores no se atreven a vender (o ponerse en corto) fuertemente España, a no ser que lo tengan muy claro.

Por eso, cuando surge nueva información veraz y los precios deben ajustarse, el movimiento puede ser más brusco, hasta crear un potencial cisne negro, es decir, se están haciendo más probables los hechos más improbables. Y esto se debe a que la curva de deuda de España se ha vuelto más estable, pero también frágil como un palo seco.

Limitar el libre movimiento de precios tiene consecuencias

Esta fragilidad es la consecuencia práctica de un problema relacionado con la función de los precios como transmisores de información. Si interrumpimos este canal de transmisión de información –fijando los precios artificialmente-, aparecerán fricciones y los precios pasarán de moverse flexiblemente (con volatilidad) a hacerlo “a saltos” (apareciendo más movimientos extremos).

Pero hay más. Si los precios de la deuda no se mueven por miedo al BCE, ¿qué harán los inversores ante la aparición de nueva información? Buscarán nuevos activos para cubrirse del riesgo España. La nueva información, de aparición lógicamente inevitable, se traducirá potencialmente en el movimiento de otros activos: la renta variable, la renta fija corporativa o ambos activos se verán perjudicados al ser usados por los inversores para protegerse ante escenarios adversos en el riesgo España. Si se estima un crecimiento económico en 2013 peor de lo esperado y el bono del Tesoro no absorbe toda la caída de precio que los inversores desearían transmitir, otros activos españoles sufrirán en su lugar dichas caídas.

Conclusiones

El mercado está intervenido, y ello ha traído consecuencias. Desde el verano, con el BCE como empresa de seguridad, se ha reducido la volatilidad de nuestra prima de riesgo a 10 años contra Alemania, pero, a cambio, la forma de nuestra curva de prima de riesgo ha cambiado. Se ha creado una sensación de falsa normalidad en la que los eventos extremos se han vuelto más probables.

Debemos tener mucho cuidado cuando solicitamos que el BCE actúe para disminuir el riesgo asociado a España: cuando suprimimos artificialmente la volatilidad, podemos estar provocando lo contrario: cisnes negros o eventos extremos.

Ya no sufriremos, volviendo al conspirativo símil, pequeños hurtos cuando nos dejamos las ventanas abiertas: estamos exponiéndonos a un gran asalto, ya que, al proteger extremadamente un bien, indico a potenciales ladrones que el objeto guardado tiene mucho valor. Nos protegemos más a cambio de llamar más la atención. En este punto, es esencial la credibilidad de mi vigilancia y mostrar que los ladrones sufrirán, con certeza, fuertes sanciones.

En nuestro caso, la empresa de seguridad, el Banco Central Europeo, está haciéndose cada vez más y más grande. Su balance supera, como recordaba este sábado Daniel Lacalle, los tres billones de euros de deuda, al tener que proteger cada vez más y más casas. A este ritmo, llegará un momento en el que nadie creerá en la capacidad del BCE para evitar un robo en cualquiera de tantos inmuebles.

1 Comentario

Como se hace patente en el artículo, el BCE es una estructura que nació viciada:

http://unalatadegalletas.blogspot.com.es/2012/09/normal-0-21-false-false-false-es-x-none.html