Y de repente, en algún despacho de Estados Unidos, alguien publica un documento en el que dice que mientras que todo el mundo cree que vales 10.000 millones de dólares ellos creen que vales CERO. La información corre como la pólvora y, de un plumazo, esos 10.000 millones se quedan en menos de la mitad en poco más de un mes.

Los protagonistas de esta historia son Gotham City Research y Grifols.

Gotham City Research está liderado por un matemático que un día se sintió atracado y maltratado por los grandes inversores y montó una consultora con la que analiza empresas que cotizan en bolsa, trata de sacar todas sus miserias y, de paso, junta el dinero de unos cuantos inversores y toma posiciones “bajistas”, es decir, que si lo que dice es cierto, le creen los inversores y las acciones bajan, ganan mucho dinero por ello.

Puedes consultar el informe de Gotham, pero fundamentalmente mete el dedo en la llaga en varios temas:

- La deuda se ha comido la empresa, y los tipos de interés su rentabilidad. La empresa no puede pagar lo que debe.

- La familia Grifols tiene conflictos de intereses, y sobre todo debido a una empresa en la que son socios y que está en el centro del huracán: Scranton Enterprises, con la que tienen muchas operaciones vinculadas con el grupo Grifols.

- Esto, junto al hecho de que algunos miembros destacados de la familia, como Víctor Grifols, tuviera un préstamo de 5,6 millones de euros, que pagó nada más publicarse el informe, hizo que todo el mundo considere que la familia Grifols utiliza la empresa como “su banco”.

- Antes ello, se concatenan acontecimientos de los inversores minoristas que exigen a la CNMV que investigue si, en realidad, las gestiones de la familia han podido “vaciar” o no la compañía… y quebrarla (porque decir que la empresa vale cero es algo así como decir que está quebrada).

La historia la puedes seguir en los medios especializados. Y yo no puedo ni tengo información para juzgar estos pormenores de la familia. Pero sí que quería responder a varias preguntas,

¿Las operaciones vinculadas y los préstamos con la familia pueden ser la causa del problema de Grifols? ¿Cuáles son los datos de la empresa y, sobre todo, tiene sentido que la empresa valga CERO?

Me propuse analizar las auditorías de la compañía y hacer un análisis financiero básico de cómo es la situación de la empresa. Mi único objetivo es aportar datos y facilitar la comprensión de un caso que va mucho más allá de una cotización en bolsa. Este análisis parte de una obsesión particular de conocer ciertos datos para tratar de empezar a entender en mayor profundidad las informaciones que se envían desde la empresa, desde los medios o los propios analistas.

Este análisis no tiene ningún interés ni recomendación financiera.

¿Cuánto vende Grifols?

Grifols es una compañía farmacéutica, española, altamente innovadora. La realidad es que 8 de cada 10 euros de las ventas tienen que ver con el plasma. Como dicen en su propia Web:

“A partir del plasma, Grifols desarrolla medicamentos para tratar a pacientes de todo el mundo con enfermedades crónicas y raras, las cuales pueden ser muy graves. Combinamos nuestro amplio conocimiento en materia de plasma con nuevas plataformas tecnológicas para acelerar el desarrollo de innovadores tratamientos plasmáticos y no plasmáticos”.

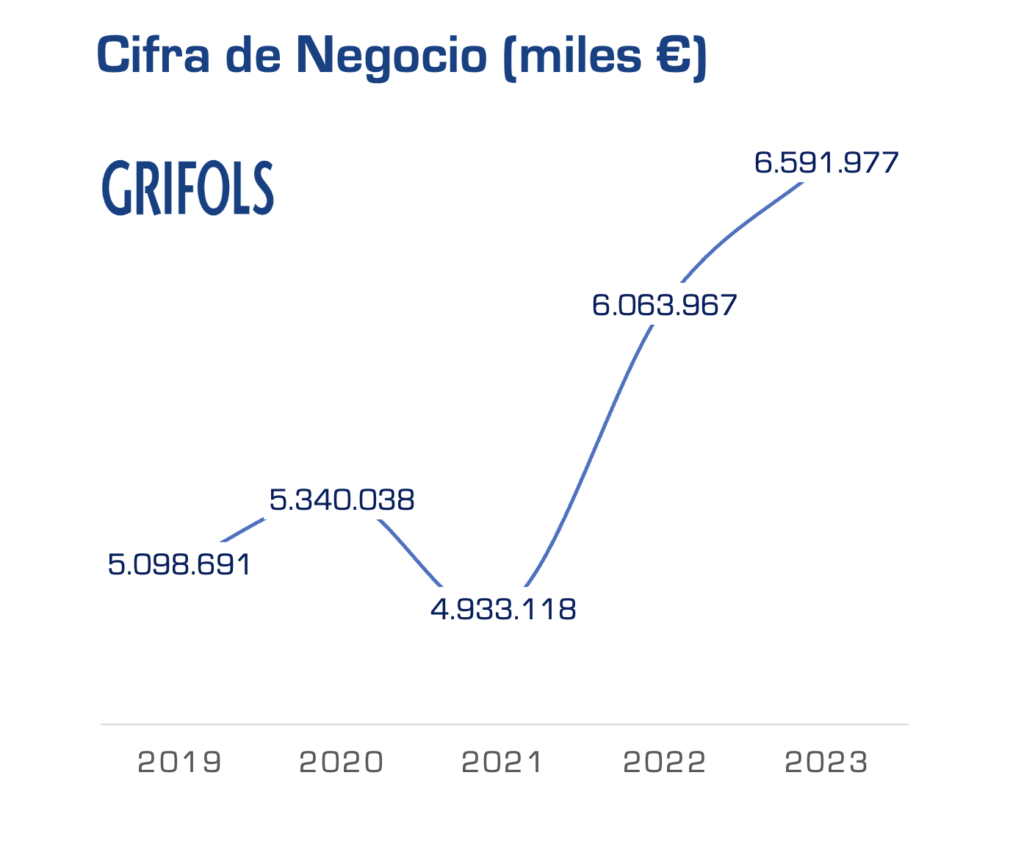

Grifols ha conseguido vender casi 6.600 M€ en 2023. Desde 2019, sus ventas crecieron en casi 1.500 M€, es decir, algo más del 29%.

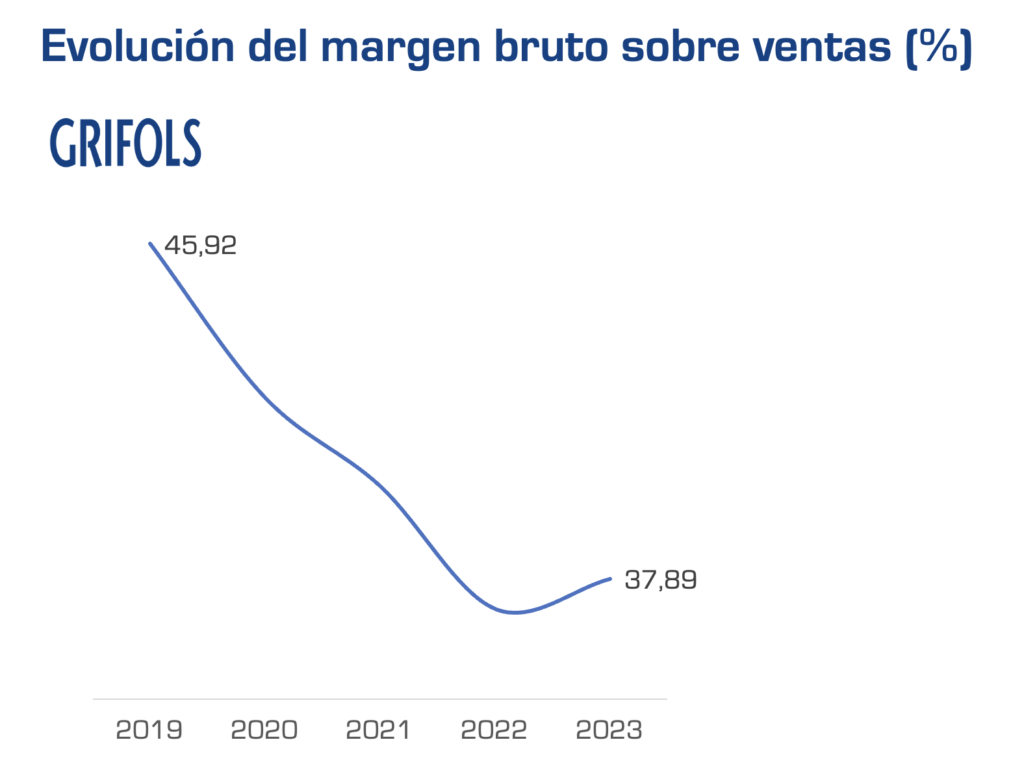

Pero no todo son ventas, para vender ese plasma hay que pagar la materia prima y otro tipo de aprovisionamientos para lograrlo. La diferencia entre las ventas y los aprovisionamientos es lo que se conoce como el margen bruto: es decir, cuánto ‘oxígeno’ dejan las ventas para poder financiar el resto de las actividades (gastos de investigación, personal, inversiones, devolución de la deuda…)

Aquí surge ya el primer desafío de Grifols:

- Ahora por cada 100 euros de ventas, obtiene un margen de 8 puntos menos que hace 5 años.

- ¿Qué significa esto? Que, si hubiese logrado mantener márgenes a niveles de 2019, Grifols tendría en 2023 casi 290 M€ más de beneficios, es decir, los multiplicaría por 2,6 veces.

- Así que pueden ocurrir 3 cosas: o los precios del plasma han bajado (porque hay más competencia, por ejemplo), o los precios de los aprovisionamientos y materias primas han subido; o una combinación de las dos.

Lo que es una realidad es que Grifols ha vendido un 29% más en 5 años, pero lo ha hecho con un 19% menos de margen.

¿Y el resto de los gastos?

Pues para vender casi 1.500 M€ más desde 2019, ha tenido que incrementar el resto de sus gastos corrientes (sin tener en cuenta los gastos financieros) en más de 420 M€.

Vamos resumiendo los datos desde 2019:

- Las ventas suben un 29%

- Los márgenes brutos caen un 19%

- El resto de los gastos de explotación (no financieros) crecen un 45%.

Sólo con esta combinación ya sabemos qué le va a pasar al resultado de explotación (es decir, los ingresos y los gastos corrientes de la empresa, sin tener en cuenta los costes de la deuda) … ¡que caerá!

En concreto, desde 2019, el resultado de explotación de Grifols ha caído en un 29%, el equivalente a 330 M€.

El problema es lo que pasa después de los resultados de explotación, que es cuando incorporamos el coste que tiene para la empresa financiar su deuda…

Antes de llegar ahí veamos en cuánto han aumentado las inversiones de la empresa.

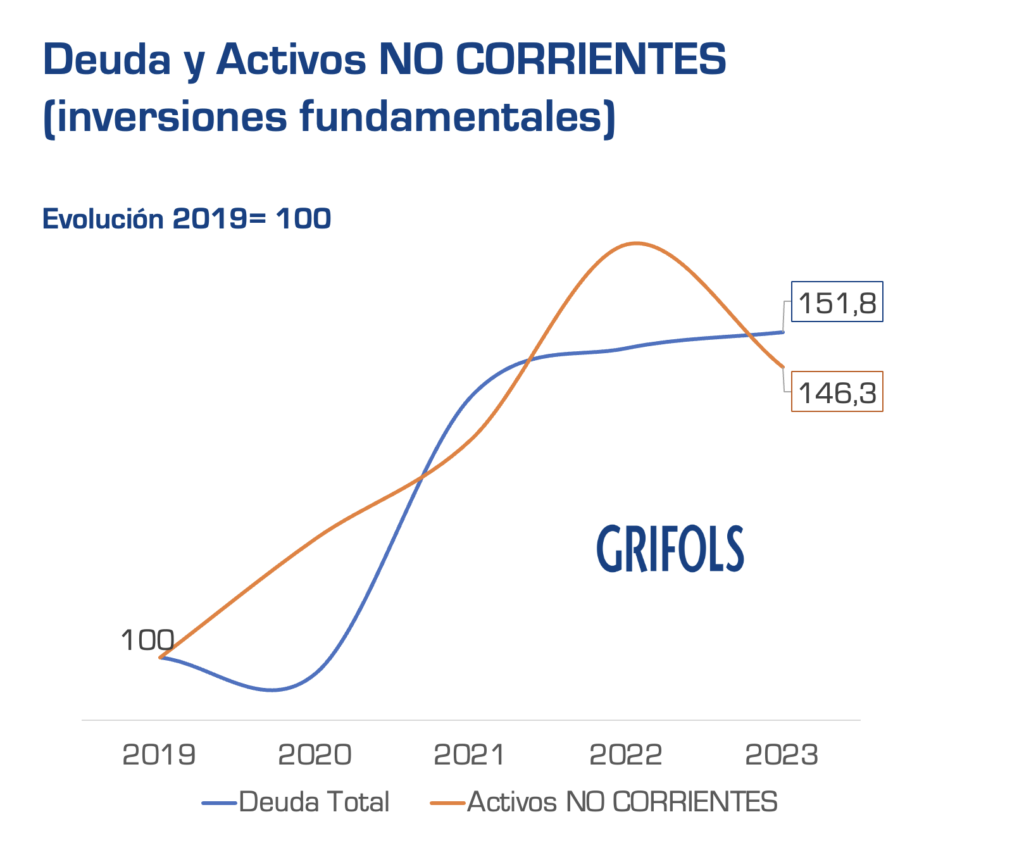

Desde 2019, Grifols ha aumentado sus activos de largo plazo en más de 4.700 M€, un 46,3%.

Esto se ha traducido, sobre todo, en la adquisición (también hay ventas) de una importante cartera de empresas por el mundo. El resumen es más o menos el siguiente:

Los activos de la empresa crecieron un 46%, pero la mayoría se ha financiado con deuda, que ha crecido en un 52%.

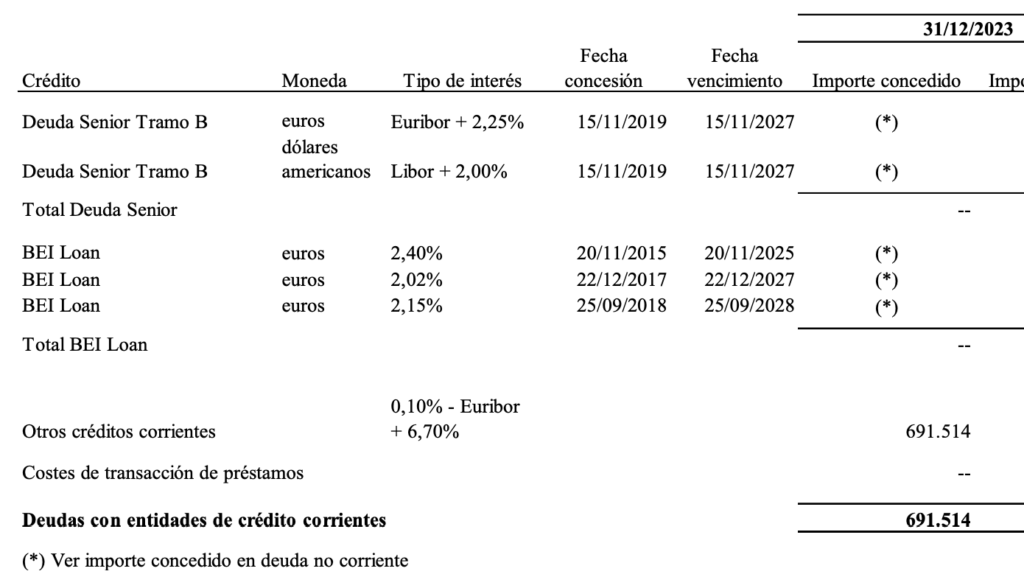

Al finalizar 2023, Grifols tenía un total de pasivos financieros (deudas con entidades de crédito más bonos) cercanos a los 11.000 M€.

Si vamos a la auditoría veremos que hay más de 4.600 M€ de esa deuda que dependen de cómo evolucione el Euribor o el Libor (es decir, los tipos del mercado… que se han disparado, como todos sufrimos en nuestra hipoteca)

Más deuda y con tipos variables, ¿qué les pasa a los intereses? Que crecen con fuerza…

Mientras las ventas crecían un 29%, los gastos financieros se duplicaron desde 2019. Hoy Grifols paga 300 M€ más de intereses que en 2019 —justo los que, además, ha perdido de margen…, es decir, que ambas cosas juntas tienen un impacto de casi 600 M€ en la empresa de beneficio al año—.

Volvamos a recopilar datos desde 2019

1.- Ventas crecen un 29%

2.- Los márgenes caen un 19%

3.- El resto de los gastos de explotación aumentan un 45%.

4.- Los gastos financieros se duplican

5.- La deuda creció un 52% (y hay que devolverla).

La consecuencia es una pérdida de rentabilidad muy notable.

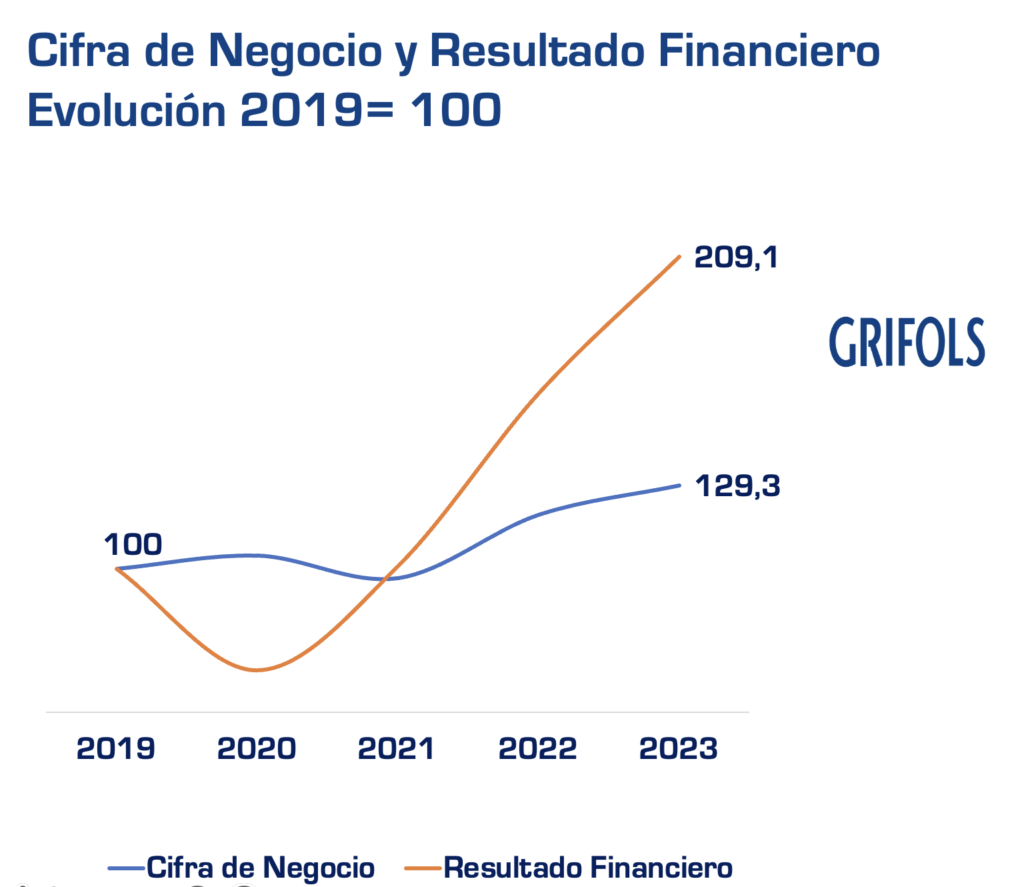

El siguiente gráfico, y cómo se cruzan las curvas, es el verdadero problema estratégico de la compañía en cuanto a su modelo de negocio:

Su resultado de explotación —lo que da oxígeno de rentabilidad y dinero en la caja— sobre las ventas se reduce en 10 puntos y el peso del gasto financiero sobre el resultado de explotación crece 12 puntos —lo que aún merma con más intensidad la pérdida de rentabilidad de explotación de negocio—.

Es la tormenta perfecta: caída de rentabilidad del negocio, en términos de márgenes, fuertes inversiones con deuda, subida de tipos de interés y las inversiones no están impactando en la rentabilidad del negocio (aún).

La tormenta perfecta hace que mientras la deuda crece en un 52% los beneficios después de impuestos cayeron un 72% desde 2019.

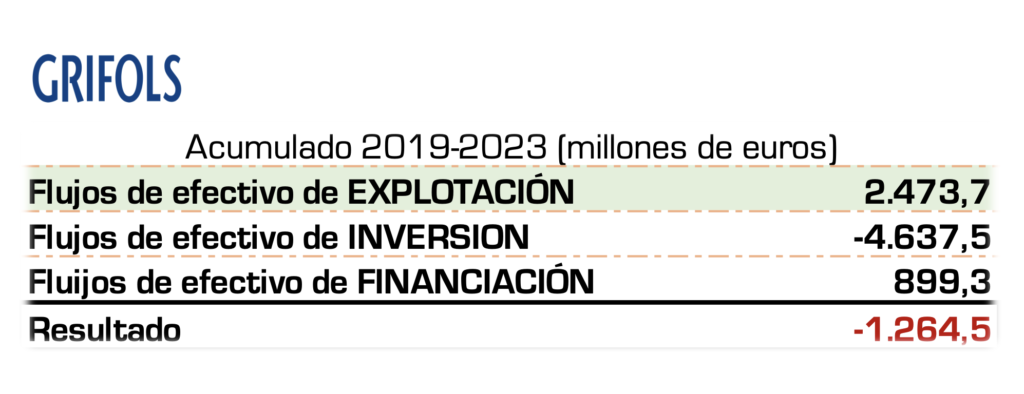

Quizás, la mejor forma de resumir la problemática es esta tabla. En ella se trata de estimar qué ha pasado con los flujos de caja de Grifols desde 2019: cuánto dinero generó su negocio, cuánto ha tenido que invertir y cuánto se ha financiado para ello.

Si hacemos esto desde 2019 los resultados son demoledores:

Grifols a través de sus ventas ha generado flujos de caja acumulados desde 2019 equivalentes a casi 2.500 M€, pero ha tenido que invertir más de 4.600 M€ para ello. Ha invertido un 87% más de dinero en 5 años de lo que ha generado con su negocio.

Una parte de este desfase de flujos lo ha financiado con deuda (pero ha tenido que devolver deudas pasadas también).

Pero la realidad es que los flujos globales son de un déficit cercado a los 1.300 M€.

Esto me lleva a la siguiente reflexión:

El modelo de negocio de Grifols parece más complejo de lo que parece: mucha investigación, compra de activos relativamente muy caros e inciertos (porque no generan mejoras en los márgenes y tienen un alto contenido de riesgos tecnológicos y de investigación), altas necesidades de endeudamiento y muy expuesta a los mercados financieros (tipos de interés).

Pero vayamos a lo que se está hablando en la prensa sobre Grifols

1.- ¿Una deuda de un miembro de la familia de 5,6 M€ cambia algo en una empresa con 11.000 M€ de deuda? Creo que poco, y no es relevante desde una perspectiva financiera (éticamente… es otra cosa)

2.- ¿De verdad las operaciones vinculadas pueden haber cambiado las cosas?

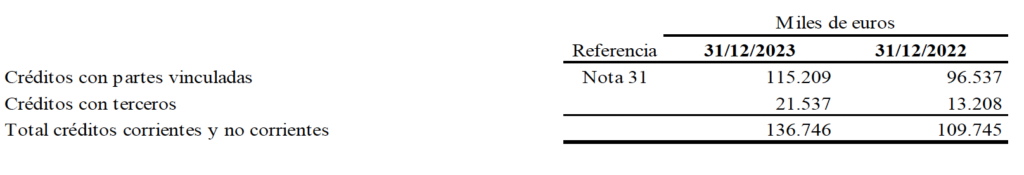

A finales de 2023 había un total de 115M€ de créditos con partes vinculadas, lo cual no quiere decir que sean en exclusiva “de la familia Grifols” porque podría ser con cualquier actividad del grupo.

Aunque fueran en su totalidad de la familia (cosa que dudo), esto no es algo que financieramente pudiera “tumbar” una compañía con 21.300 M€ en activos: es como decir que un patrimonio de 100 euros se va abajo por 50 céntimos.

¿Y qué pasa con la empresa Scranton Enterprises?

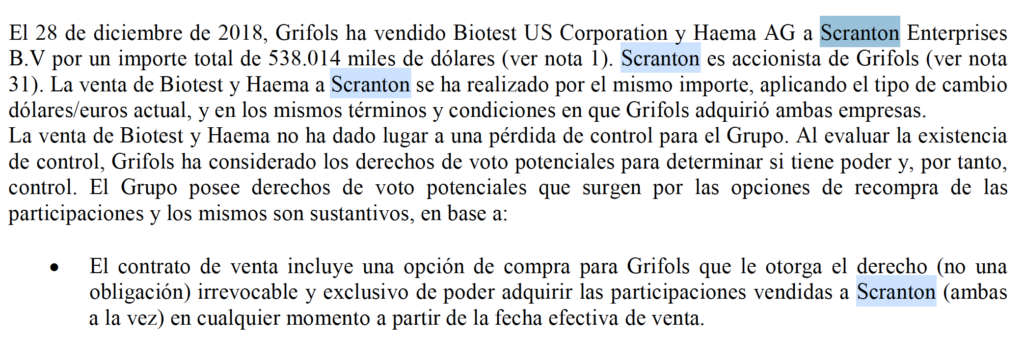

Lo que parece es que Grifols ha utilizado esa empresa para poder “vender” activos y hacerse con liquidez. Si vamos a la auditoría de 2018 se puede leer:

- Que Grifols vendió a Scranton dos empresas por importe de 538 M€, y que esta empresa pidió un préstamo a una empresa del grupo por 82,97M€, a cambio de un interés del Euribor más 2 puntos.

- Pero, y este pero es crítico, Grifols mantiene no sólo la gestión de las dos empresas sino que, además, tiene un opción para volver a comprarlas cuando estime oportuno.

Sin entrar a valorar que la familia Grifols tiene el 20% de Scranton y que Scranton, a la vez, tiene el 8% de Grifols (grupo)… la cuestión es que esta operación tampoco puede ser el origen de los problemas financieros de la empresa, aunque se considere que no haya buenas prácticas éticas o de gestión transparente.

La CNMV debería investigar con lupa todos y cada uno de los movimientos de Scranton para saber si hay más operaciones y cómo son. Pero esta operación en concreto generó liquidez a Grifols sin perder negocio y, sobre todo, dándole la opción de volver a comprarla en cualquier momento. Esto, en sí mismo, no podría (una vez más) tumbar a la compañía.

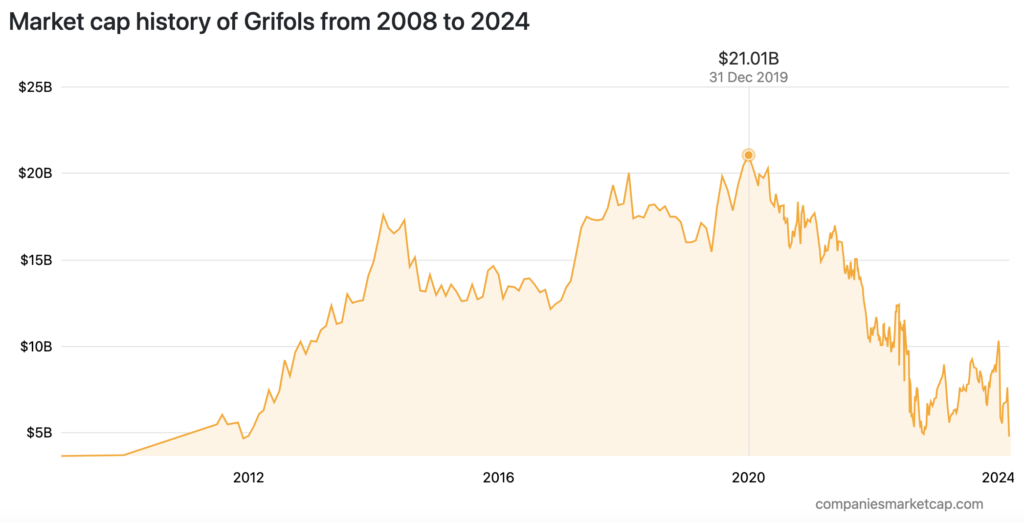

Grifols llegó a tener un valor en bolsa superior a los 21.000 M$ en 2019. Y me temo que lo mismo que le hizo crecer así en valor —las expectativas de un negocio explosivamente rentable y global— es lo mismo que la hizo caer después.

¿Dónde se notan estas expectativas tan positivas que se vienen produciendo desde 2012 en Grifols?

En las compras de las empresas que ha hecho.

Como me pasó cuando analicé Abengoa (y en general cualquier empresa cotizada), hay una especie de caja negra si te quieres enterar del porqué del precio de compra y de valoración de los activos en un balance.

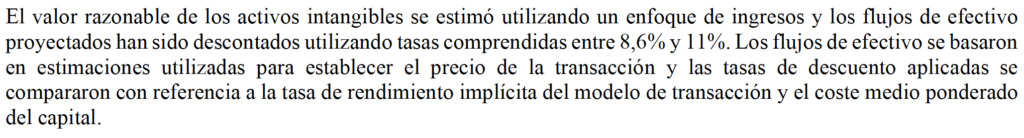

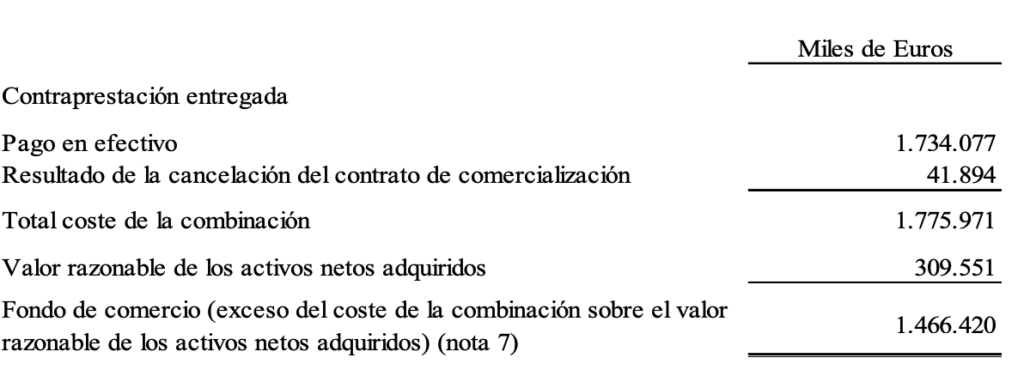

Por ejemplo, el enero de 2017 Grifols compró Hoologic, empresa que cotizaba en el Nasdaq, y pagó 1.850 M$, al cambio más de 1.700 M€. Pero todos los activos (contables) de Hoologic tenían un valor de poco más de 300 M€. La empresa pagó casi 6 veces sus activos, y lo hizo en efectivo (y para ello pidió deuda).

La forma de defender este valor (que es cierto que puede ser de mercado al ser una empresa cotizada) es una tasa de descuento entre el 8,6 y 11%. Es decir, Grifols con esta compra estaba asumiendo que estaba adquiriendo una empresa casi sin riesgo (como si fuera un Inditex), cuando una empresa tecnológica, con altos intangibles, muchas investigaciones en curso y mucha incertidumbre no debería poder valorarse por debajo del 20%: (recomiendo este artículo académico de Aswath Damodaran para profundizar en ello y esta reflexión donde destripo los riesgos básicos de un negocio).

Si no te proteges en la compra de ese “riesgo”, puede pasar que el mercado, la tecnología, el impacto de la fusión te salga muy cara y te atragantes. Y esto parece que fue lo que sucedió a Grifols.

Para comprender esto mejor piensa que te quieren vender un papelito en el que te dicen que durante 5 años puedes cobrar 150.000 euros al año, pero que tiene riesgo (puede que lo cobres o puede que no). ¿Por cuánto comprarías ese papelito?

- Si el riesgo fuera CERO (y no hubiera inflación), nadie te lo vendería por menos de 750.000 € (150.000 x 5).

- Si el riesgo fuera del 10%, descontarías los 150.000 de cada año y para sacar un valor PRESENTE (descontado el riesgo)… que sería lo que pagarías.

- Si el riesgo fuera del 22%, harías lo mismo. Cuanto más riesgo percibas que puede que no se cumpla el cobro, menos pagarías por el papelito.

- Pues la diferencia entre descontar al 10% y al 22% es del 24%. Si tuvieras un riesgo del 22% esos 750.000 € potenciales NO pagarías por ellos más 429.000 €.

- ¿Por qué? Porque con el precio ‘bajo’ te cubres de un riesgo de no cobrar lo previsto… si lo cobras, obtienes alta rentabilidad, si no lo cobras, la perdida no es tan elevada porque te has protegido en la compra.

Pues bien, las tasas de descuento en empresas altamente tecnológicas difícilmente pueden situarse por debajo del 20%, y lo suelen hacer en momentos de “euforia” o de tipos cero en el mercado… y así arrancan las ‘burbujas’.

Grifols hizo esto con Hoologic, pero también con muchas otras (que haya sumado, más de 3.000 M€ en compras en esa época).

Y si pagas un precio “con bajo riesgo” y las inversiones las financias con deuda, y éstas no te aportan mejoras de rentabilidad (en márgenes, por ejemplo), tenemos un problema. Ahora mismo la empresa tiene 4.000 M€ más de activos (inversiones) que deuda. Lo crítico para valorar bien la compañía es saber si realmente esos activos valen lo que se pagaron por ellos. Pero aquí siempre hay una caja negra, nunca se explican estas cosas.

Su negocio crece, pero lento y de forma compleja, con menos márgenes, alto nivel de endeudamiento, muy sometidos a riesgos técnicos y de investigación y la empresa es menos eficiente en gastos para lograrlo.

Quizás esto en sí mismo no serviría para generar una bajada del 30% en bolsa en un solo día. Quizás se necesitaban algunas noticias más “morbosas”, que creen titulares, destapen problemas éticos severos, obliguen a cambios de administración y las expectativas se desplomen. En ese río los bajistas pescan siempre, incluido Gotham (que declaró tener conflicto de intereses porque había apostado a la baja).

Sobre todo bajistas que después de publicar, pasan unos días y DEJAN de estar en corto, como hizo Gotham. ¿Ha jugado sucio el supuesto Batman que dice que va tras los delincuentes (así se vende el fundador de Gotham)?

Lo que no hay duda es que sus argumentos no son sólidos para decir que la acción vale CERO o que la empresa está quebrada (sin más argumentos). Grifols tiene más 8.000 M€ de Patrimonio Neto (puesto por sus inversores, más las reservas acumuladas), que financia el 38% de sus activos.

La difusión que se le está dando a Gotham lo único que hace es matar las expectativas de los inversores y puede llevar a la empresa a un proceso de expectativas autocumplidas, ¿por qué? Porque los vencimientos de las deudas y los bonos van a exigir seguir acudiendo a nueva deuda y emitir nuevos bonos, ¿y quién le va a prestar el dinero con una crisis de confianza? ¿Y a qué tipos de interés?

Así que el desafío de la empresa se vuelve aún más complejo en este clima de ruido, explicar con mucha contundencia a los inversores ¿cómo van a rentabilizar los casi 15.000 M€ en empresas y activos que tienen? ¿Cómo van a aumentar las ventas? ¿cómo van a mejorar los márgenes? ¿Cómo van obtener más de cada euro invertido en investigación?

Una vez más, la comunicación financiera y estratégica es absolutamente fundamental para evitar estas tormentas o poder gestionarlas. Mientras, nos encanta hacer memorias muy bien maquetadas donde Grifols declara EBITDA ajustados (les tengo cierta manía) de casi 1.500 M€… y, lo crítico, ¡sin comunicar bien!