Daniel Gros es Director del CEPS - Centre for European Policy Studies....

Publicaciones de Andrés Alonso

Luis Garicano (London School of Economics) y co-fundador del blog "Nada €$ Gratis" de Fedea....

Hace justo una semana (16 de junio) que se presentó la reforma laboral, y ayer ha sido aprobada por el Congreso . Asimismo, esta misma semana el gobernador del Banco de España anunció que finaliza la solicitud de peticiones de reestructuración bajo el amparo del FROB del sistema financiero español.

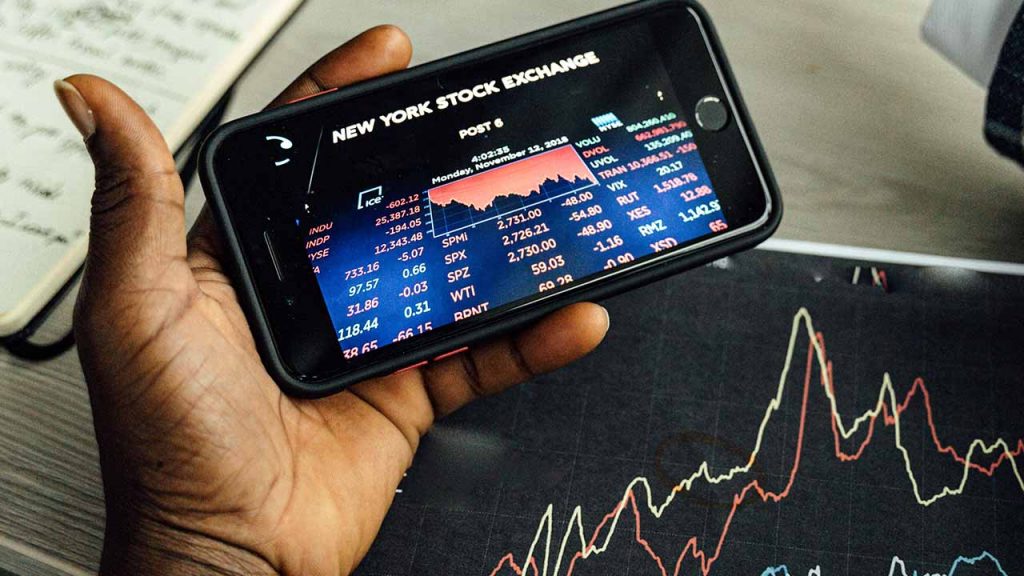

Las reformas no convencen y un nuevo castigo llega al riesgo de crédito de España cotizado en mercado: la inversión de la curva por plazo de los spreads de bonos españoles contra bonos alemanes....

Citando al experto estadístico y escritor del best-seller “El Cisne Negro”, Nassim Taleb, “los humanos tenemos miedo de vivir en un mundo que no entendemos”. De este miedo natural e intrínseco al ser humano surge la necesidad de explicar lo que está a nuestro alrededor.

Al ser humano no le gusta ser vulnerable. Del mismo modo, al economista no le gusta pensar que no entiende el porqué de las decisiones económicas....

Más de un año esperando una reforma laboral. El mismo periodo desde la aprobación del FROB con escasos movimientos hasta las últimas semanas. La reforma de pensiones anunciada en diciembre en barbecho. Y el ajuste fiscal prometido a inicios de año esperando la aprobación de Bruselas....

La valoración del riesgo español está cambiando rápidamente. Hace poco veíamos la pendiente negativa que tomaba la curva de CDS por vencimientos del Reino de España. Esto nos daba una señal clara: el mercado descuenta un evento de crédito en la deuda soberana española.

Pero comparando la situación del mercado de CDS del sector privado con la del sector público podemos ver otra dislocación del mercado de CDS español....

Hungría se encuentra en una grave situación económica. En noviembre de 2008 el FMI, junto con la ZE, aprobó un rescate del país por cerca de EUR 20.000 millones, a un plazo de 17 meses. Así, se pretendía dar un respiro a la refinanciación de deuda que afrontaba el país, tanto doméstica como extranjera. Ahora, se publica que Hungría entra de nuevo en problemas, después de que la ZE se negara a aprobar su nuevo plan económico, basado en la reactivación de la competitividad y el consumo....

Jesús Fernández Villaverde, profesor de economía en la Universidad de Pensilvania y editor del blog "Nada €$ Gratis" de Fedea.

Yo he hecho lo que he podido;

Fortuna, lo que ha querido....

Fernando Trías de Bes es una mente preclara de la Economía. Destaca en este libro, por encima de todo, la calidad de un marco puro y simple a la vez que divertido y altamente original, donde el autor es capaz de desarrollar desde cero los fenómenos económicos más comunes. Aquellos conceptos que para los metidos en materia ya nunca nos preguntamos cuál es su origen real: inflación, tipos de interés, o ventaja comparativa. Todos los conceptos son explicados de una manera a la vez directa y creativa....

Los mercados de renta fija soberana son diferentes al resto de mercados. Tanto de renta variable, como de deuda corporativa o financiera. Hablamos de la deuda emitida por Gobiernos, los cuales no pueden ser tratados como empresas. No podemos analizar el carácter de “refugio” o “deuda libre de riesgo” de un soberano a partir del análisis de su balanza de pagos (véase cuentas anuales), su cuadro macroeconómico o sus ratios de endeudamiento (apalancamiento financiero), como si se tratase del balance de una empresa....

Hemos asistido recientemente al anuncio histórico de la creación de un vehículo de rescate que proveería hasta 440.000 millones de euros (más 60.000 millones de la puesta a disposición inmediata para los miembros de la ZE de la facilidad de balanza de pagos) a través de la creación de un vehículo de emisión participado por los miembros de la ZE. El mensaje público de este rescate era “salvar al euro”. Así se explicó en alguna prensa el objetivo de la medida de rescate. (Ver noticia en BBC news).

La medida se anunció en un escenario marcado por la caída del euro en su cotización contra el dólar. En cambio, nada tiene que ver un euro bajo, con una Europa débil. De hecho, el mensaje oficial de la medida de rescate era “mantener la estabilidad financiera en Europa”....

Hemos tenido rescates individuales, globales y compromisos de mantener la liquidez desde el Banco Central Europeo. En cambio, las condiciones del mercado siguen empeorando. Sólo nos queda preguntarnos, ¿qué nos puede salvar ahora? La respuesta es: credibilidad, en concreto, del Banco Central Europeo. Unido a una mayor coordinación de las instituciones europeas. Es necesario un serio compromiso por parte del BCE de que él, y no otro, será quien se enfrente a los mercados financieros.

Hay ocasiones en que lo más racional es ser irracional. Este es el caso actual que se le presenta al BCE. Debe ser políticamente irracional y actuar con transparente determinación. El miedo a perder la independencia en su objetivo, el control de la inflación, le puede llevar a de verdad no conseguir su objetivo....

Esta es la recomendación que el Fondo Monetario Internacional (FMI) nos da en su última consulta regular acerca del estado de nuestra economía.

Los retos de España son los siguientes (i) mercado de trabajo disfuncional, (ii) una burbuja inmobiliaria desinflándose, (iii) elevado déficit fiscal, (iv) elevado endeudamiento privado y exterior, (v) crecimiento anémico de la productividad, (vi) débil competitividad y (vii) un sistema bancario con puntos débiles....

Tano Santos es profesor de Finanzas en la Universidad de Columbia y colaborador del blog "Nada €$ Gratis" de Fedea.

Hoy he publicado un articulo en El País con algunas impresiones de cómo se nos ve desde fuera. Lo reproduzco en lo que sigue por si hubiera un problema con el enlace....

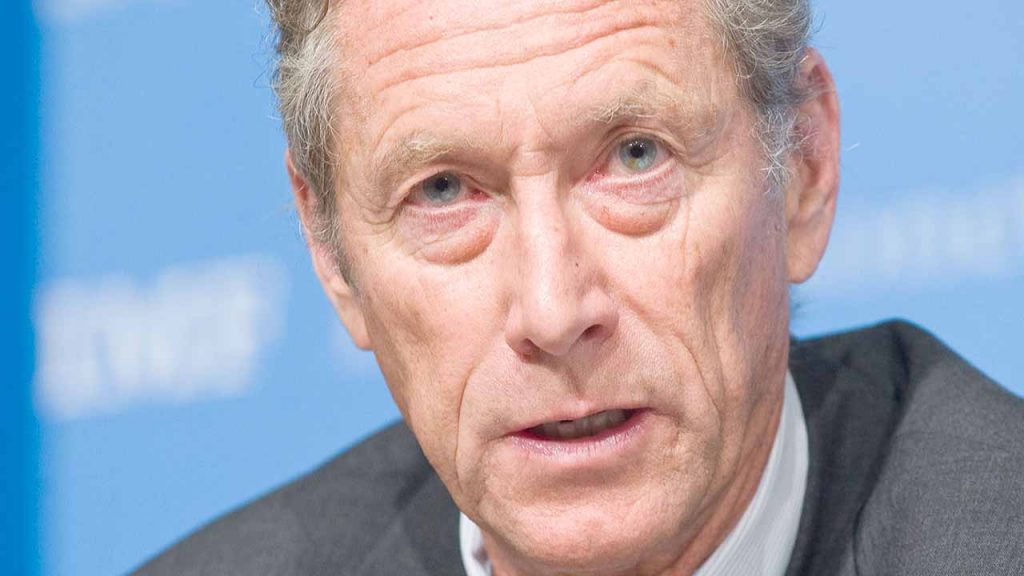

Olivier Blanchard, el economista jefe del FMI, opina que “determinados gobiernos de la Zona Euro están llegando demasiado lejos en los ajustes fiscales”. Alerta sobre “ajustes con recelo”, animados en su celeridad por la presión de los mercados financieros. Estos comentarios han sido plasmados en una entrevista en exclusiva en La Tribune....

Tano Santos es profesor de Finanzas en la Universidad de Columbia y colaborador del blog "Nada €$ Gratis" de Fedea.

Nota: Este “post,” me temo, ha salido un poco largo y quizás un poco técnico pero espero que sea útil para entender algo de lo vivido las últimas semanas. Muchos de los datos que utilizo en este post han sido facilitados por Infobolsa, a quien agradezco su generosidad....

Recientemente, Narayana Kocherlakota (Presidente de la Reserva Federal de Minneapolis) ha explicado (discurso original aquí; un resumen en español aquí) cómo utilizar un impuesto sobre el riesgo como medida efectiva para regular las externalidades negativas derivadas del riesgo sistémico de la actividad bancaria. En concreto, se trata de eliminar el potencial riesgo excesivo que pueden estar incentivadas a tomar aquellas entidades que se han adherido al programa de garantías públicas sobre su financiación mayorista....

Esta es la solución necesaria para finalizar con la tragedia griega, en opinión de muchos economistas y analistas. Empezando por Willem Buiter, actual economista jefe de Citigroup y académico de la LSE, quien en sus últimas notas de investigación apunta a que “la reestructuración de la deuda de Grecia se ha pospuesto, pero no por mucho tiempo”. De la misma opinión son entre otros Martin Feldstein, Paul Krugman y Martin Wolf....

Con la reciente crisis financiera se ha reabierto el debate sobre la necesidad de un regulador sistémico. Para conocer un poco de la teoría detrás de esto podemos ver artículos anteriores en Sintetia o el comentario en NadaesGratis de Jesús Fernández-Villaverde quien perfectamente define la figura de un regulador sistémico....

Ese es el título del último artículo al respecto de España de “The Economist Intelligence Unit” – EIU - (disponible aquí). Se trata de un análisis en términos de fundamentales económicos, e intenta ver un poco más allá del actual comportamiento de la deuda española en el mercado. Y es que la preocupación de EIU es clara y sencilla de entender: España es la cuarta economía de la Zona Euro (ZE), y esto es, ahora sí (ni Portugal, ni Grecia lo han sido tan claramente) un gran riesgo sistémico. Los puntos del análisis:...

Propuesta: que el FROB sea permanente. Las razones:

(1) El sistema bancario español está en juego, y le necesita.

(2) Es la oportunidad perfecta para unir a las funciones del FROB las de agencia para el control de la estabilidad financiera del sistema financiero español.

Sobre este segundo punto ya hemos hecho hincapié en Sintetia (aquí y aquí). Debemos destacar que esta es la recomendación del FMI y Europa: crear fondos con poder de resolución sobre las entidades financieras, que se dediquen a recaudar periódicamente una tasa sobre el pasivo exigible (no regulado ya en capital). Alemania ya lo ha hecho, dando carácter permanente a su “Federal Agency for Financial-Market Stabilisation” (FMSA). Sería deseable poder aprender de los pioneros y aprovechar las oportunidades que surgen en tiempos de crisis: demos un contrato indefinido al FROB....

Esta es la pregunta que está en el mercado de deuda europea. El BCE ha anunciado, en paralelo al plan de rescate a Grecia, una excepción en su política de colaterales. Hasta hoy, nada ha dado credibilidad suficiente a la sostenibilidad de la deuda de Grecia. Por eso ahora se plantea el debate sobre el “quantitative easing”.

Sobre esta cuestión hay opiniones encontradas. A favor nos encontramos, entre otros, a:...

Según explica el Wall Street Journal, se están incumpliendo todas las reglas de “libro de texto” sobre un rescate financiero. Cinco son las reglas básicas que se deben seguir en un rescate financiero. Veámoslas y repasemos nosotros los errores sistemáticos:...

Tal y como hemos comentamos recientemente en Sintetia, el préstamo de rescate a Grecia está muy marcado por la condicionalidad. Tal es así, que el anuncio del rescate hace referencia a disposiciones anuales de los fondos, sujeto a un mayor ajuste fiscal por parte de Grecia. Se habla de la obligación de presentar un ahorro de EUR 30.000 billones en 3 años (plazo del rescate). Esto significa un 12,5% del PIB del país a fecha de 2009.

Así, para este año se habla de un importe de ayuda a Grecia de hasta EUR 45.000 millones (EUR 30.000 millones por parte de la UME), sujeto a un ahorro de Grecia del 9,5% del PIB este primer año. Tal y como vimos en nuestro último articulo al respecto, la reducción del déficit primario de Grecia será la clave. Quizás demasiado. Más que “apretarse el cinturón”, Grecia se vería obligada a “cambiar por completo su sociedad”....