Carlos Torres es un economista e inversor que tiene una gran capacidad de comunicación. Conoce bien la profesión y tiene una perspectiva sobre el análisis, el riesgo, la incertidumbre o la suerte que resulta realmente útil y atractiva para toda persona que tenga alguna relación con el mundo de las finanzas. Su último libro “El Inversor Afortunado” es una pequeña joyita que siempre aporta alguna idea interesante en cada capítulo. Si te gusta la bolsa o simplemente el mundo de la empresa y las finanzas, este libro te aportará ideas de valor; que se vienen a sumar a las ideas que ya ha divulgado en otros libros anteriores y de los que hemos hablado en Sintetia.

Carlos es autor de un magnífico blog: www.invesgrama.com y de varios libros. Además, es el creador del Invesgrama-60, el primer índice bursátil basado en la calidad de las acciones. Acaba de poner en marcha un fondo virtual denominado Invesgrama Fund Project cuya evolución puede seguirse en su blog.

:: Carlos, en un párrafo, ¿qué idea central quieres comunicar con ‘El inversor afortunado’?

La idea principal es que para tener suerte en las inversiones tienes que diversificar en activos de calidad. De este modo te aseguras dos cosas al mismo tiempo. La primera, que tu patrimonio tendrá menos riesgo porque los activos de calidad son relativamente más estables. La segunda, que algunos de tus activos tendrán una evolución excepcionalmente positiva. No puedes saber cuáles, eso depende en parte del azar, pero puedes tener la seguridad de que algunos te traerán suerte.

:: Cuando uno invierte, ¿cuánto hay de suerte y cuánto de ‘teoría y capacidad de análisis’?

Si inviertes en activos especulativos, ya sabes a lo que te expones. Puede que te vaya muy bien de vez en cuando, pero el problema está en ese “de vez en cuando“, es decir, haces que tu suerte sea improbable.

El análisis es importante para identificar activos. Incluso un inversor sensato que se proponga invertir únicamente en calidad, lo tiene difícil porque lo que el consenso de mercado considera positivo no necesariamente lo es.

En una cartera bien diversificada, los peores componentes van perdiendo peso relativo y acaban por tener poca repercusión. El problema es confiar demasiado en valores que parecen bien considerados por todo el mundo, y eso ya no depende de tus conocimientos sino de tu actitud.

:: El otro día les preguntaba a unos traders qué variables analizaban en una empresa. Y la respuesta es que no les interesa qué pasa más allá de un día con una empresa. Por la lectura de tu libro, creo que tu opinión no va por ahí, en ese sentido ¿Qué 3 variables consideras absolutamente claves a la hora de analizar una inversión?

Desde mi punto de vista, estos traders invierten a muy largo plazo porque creo que no vale la pena tener ni diez segundos una empresa que no cumpla unos requisitos mínimos.

Lo más importante es la solvencia. El segundo aspecto clave es una rentabilidad de los recursos empleados que sea superior al coste de la deuda. En tercer lugar, la calidad de los beneficios, es decir, si es una empresa cuyos resultados son mayoritariamente recurrentes.

:: Me gusta mucho tu forma de abordar ‘la suerte’. Dices “se puede aprender a tener suerte…hay que concebirla como algo que empieza desde el momento en que tomamos una decisión”. Por favor, explícanos con más detalle cómo relacionas la suerte con el mundo de las finanzas-inversión.

El mundo de las inversiones es muy cíclico. Los ciclos se producen por cambios en las expectativas o por simples modas. Los inversores creen, de una forma u otra, que conviene seguir la corriente ya que suponen que así siguen a los que mueven los mercados. Es decir, se trata de estar del lado ganador. Sin embargo, ya hemos visto que los que mueven los mercados tuvieron que ser rescatados con dinero público. En la práctica, los pequeños inversores juegan al mismo juego que gente incompetente, con la diferencia de que ellos tienen, como ciudadanos, que rescatar a los incompetentes a los que siguen. No es un resultado muy afortunado en tanto que no solo pierden sino que además tienen que mantener a quienes les han hecho perder.

En este contexto, lo afortunado es adquirir activos valiosos en sí mismos, sin tener en cuenta si en este momento gustan o no en el mercado. Como esto se trata de una decisión, por eso digo que la suerte depende de nuestras decisiones.

:: Por cultura financiera, no puedo dejar de preguntarte, para que lo divulgues en Sintetia, el concepto de Mercado y la rentabilidad. Te cito “que un activo suba una media de un 10% anual durante 10 años no significa que los inversores que poseen dicho activo haya ganado un 10% anual”. ¿Qué significa entonces? ¿Cómo estamos acostumbrados, mediáticamente, a entender la rentabilidad de los mercados y qué fallos se cometen?

Imaginemos que un inversor hubiera empezado a invertir hace diez años en bolsa y que en este período el mercado se ha revalorizado un 10% anual. Es muy posible que este inversor haya salido y entrado varias veces en el mercado y normalmente lo haya hecho a destiempo. En tal caso, seguro que ha ganado menos que ese 10% anual que habría podido ganar si no se hubiera preocupado por la crisis o las malas noticias.

Aparentemente, si un activo sube un 10% anual de media, la mitad de los inversores debería ganar más de ese porcentaje y la otra mitad, menos. No es así, la gran mayoría gana menos. El inversor medio casi nunca gana la “media del mercado“. Ni siquiera los expertos obtienen ese resultado medio. La prueba es que la gran mayoría de fondos de inversión suelen quedarse por debajo de la referencia del mercado.

Lo que llamamos “media del mercado“ a lo largo de cierto período refleja la rentabilidad media de una serie de activos de una clase o índice determinado en dicho plazo de tiempo, no lo que gana la media de los inversores. Pero si mantienes un activo de principio a fin de ese período entonces sí que obtienes la rentabilidad media.

:: Respecto al apasionante mundo de la incertidumbre, tan bien tratada en tu libro:

1.- ¿Cómo se puede gestionar la incertidumbre para convertirla en una aliada para alguien que invierte?

Los inversores tienen miedo de la incertidumbre, lo cual es un poco absurdo porque no puedes tener miedo de algo que está siempre ahí, que no viene de improviso. Puedes aceptarla o sacar partido de ella, pero no temerla. Si la aceptas, obtienes el primer nivel de suerte, es decir, ganas la “media del mercado“, algo que parece fácil pero que ya hemos visto que solo consiguen unos pocos privilegiados, aquellos que simplemente aceptan la incertidumbre.

Se da la paradoja de que quienes poseen la mejor información posible sobre los mercados ganan menos de lo que puede ganar quien no se entera absolutamente de nada y se limita a mantener sus activos. La razón es que los primeros intentan sacar partido de la información para protegerse de la incertidumbre. Da mejor resultado, sin embargo, sacar partido de la incertidumbre que buscar protección ante la misma. El mejor activo para invertir es aquel que está infravalorado debido a las incertidumbres que pesan sobre el mismo. Es en este tipo de inversiones donde hay más probabilidades de obtener una rentabilidad excepcional.

2.- Conectas la incertidumbre con la ‘calidad’. ¿Qué implica esa calidad en términos financieros?

Para decirlo de modo resumido, Calidad + Incertidumbre = Futura ganancia extraordinaria. Sin embargo, la incertidumbre sumada a la mala calidad evidentemente supone un riesgo de grandes proporciones.

Cuando un ahorrador compra activos financieros emitidos por un banco (como las tristemente famosas acciones preferentes), no debe fiarse de la calidad de los materiales con la que está construida la oficina del director de la sucursal, sino de la calidad de los activos que le intentan vender. Lo mismo ocurre si se trata de pagarés o bonos emitidos por una empresa. Cuando un banco presta dinero, se preocupa por conocer la solvencia del cliente. Cuando es un particular que presta dinero a un banco, a una empresa o administración pública debería tener la misma preocupación. La calidad de las emisiones de deuda no suele ser difícil de discernir si se investiga un poco. Por ejemplo se pueden comprobar sus calificaciones de riesgo o consultar a la Comisión Nacional del Mercado de Valores.

En el caso de las acciones es más complicado porque muchas que parecen de calidad no lo son. Por este motivo decidí crear un índice de bolsa cuyo criterio de selección no fuera alguno de los habituales como la capitalización, la liquidez de los valores, el dividendo, etc. sino la calidad de las empresas, que valoro de acuerdo con los criterios que he mencionado antes. Este índice es el Invesgrama-60 y empecé a publicarlo el primer día hábil de 2016. Está compuesto por 60 empresas europeas que a mi juicio reúnen una serie de requisitos que las hacen aptas para que un inversor que quiera invertir únicamente en acciones de calidad pueda hacer una cartera compuesta por algunas de ellas.

Pero aquí de nuevo la diversificación es absolutamente esencial ya que cada año hay acciones de calidad que bajan un 20% o un 30%. Aunque al año siguiente se recuperan, si un año determinado sólo tienes precisamente la que más baja no te va a servir de mucho invertir en calidad. Aquí volvemos al tema de la suerte. Si no diversificas te expones a tener muy mala suerte incluso aunque selecciones entre los mejores activos, y esa suerte depende de uno mismo.

:: El número de grandes aciertos, como inversores, nos dices que serán muy reducidos, se pueden contar con los dedos de nuestras manos:

1.- ¿Qué es un gran acierto?

Un gran acierto es un activo que multiplica su valor por varias veces, para lo cual es necesario mantenerlo durante un largo período de tiempo.

2.- ¿Qué valores, históricamente, han sido grandes aciertos en España y por qué?

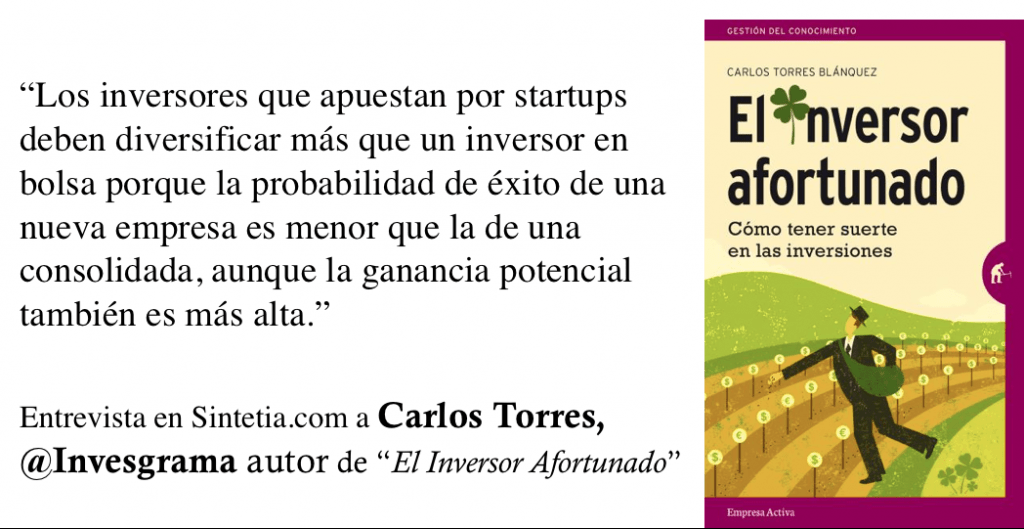

Al contrario de lo que muchos puedan imaginarse, los valores más rentables han sido también algunos de los más seguros, por lo que debemos poner en entredicho la relación rentabilidad-riesgo, según la cual “a más riesgo, más rentabilidad“.

Desde finales de 2007, cuando ya había síntomas claros de la crisis financiera que iba a desatarse al año siguiente, los mejores valores de la bolsa española han sido, en este orden, Viscofán, Inditex, Red Eléctrica, IAG, Grífols y Enagás. Cien euros invertidos en Viscofán o Inditex en diciembre de 2007 se habrían convertido en casi 500 € al final de 2015. En Red Elécrtrica e IAG, en más de 300 € y en Grífols y Enagás, en más de 220 €. En todos los casos se trata de acciones de calidad que lo siguen siendo hoy en día. La principal razón de que hayan sido rentables para el accionista es que se trata de empresas muy bien gestionadas.

:: Carlos, fuera del mundo de la bolsa, cuando inversores se deciden por apostar por startups o jóvenes empresas con alto potencial, pero también alto riesgo, donde no hay pasado y sólo hay futuro, ¿qué criterios consideras que son los más relevantes en estos contextos?

En estos casos, el criterio a seguir es muy diferente que en la bolsa, donde el pasado nos dice mucho acerca de la capacidad de la empresa para superar circunstancias difíciles, que es lo esencial para que una sociedad sea viable a largo plazo.

Los inversores que apuestan por startups deben diversificar más que un inversor en bolsa porque la probabilidad de éxito de una nueva empresa es menor que la de una consolidada, aunque la ganancia potencial también es más alta.

Por lo que he observado, las empresas que tienen éxito a largo plazo suelen tener una cultura corporativa destinada a crear valor para sus accionistas y también para sus clientes, es decir, una cultura en la que la empresa se preocupa no solo en obtener beneficios para sí misma sino además en hacer ganar en un modo u otro a quienes confían en ella.

:: ¿Cómo observas el mercado español/europeo, consideras que las ingentes inyecciones de liquidez del BCE pueden generar el daño colateral de otra burbuja financiera?

No. En mi cómic “La máquina de hacer dinero“, que es de 2011, ya explicaba que las intervenciones de la Reserva Federal de los Estados Unidos estaban muy calibradas. Es un tema complicado pero creo que allí se llega a entender. La Reserva Federal no ha provocado el colapso del sistema ni el hundimiento del dólar que muchos pronosticaban. Las inyecciones de liquidez del BCE siempre tienen también una contrapartida, es algo más científico de lo que suele creerse. Realmente tanto la Reserva Federal como el BCE saben lo que hacen, no se dedican a jugar con el sistema. Lo que crea las burbujas financieras son las compras a crédito, la euforia y la codicia, no las inyecciones de liquidez.

Donde hay un daño colateral, y quizá te refieres a eso, es en el nivel de los tipos de interés de los bonos, que llegan a ser negativos en algunos países y para determinados plazos. Los grandes perjudicados han sido los ahorradores que no quieren activos de riesgo y que para ganar algo deben adquirir productos financieros estructurados pensados para que no ganen nada… Es un daño colateral producido por la lucha del BCE contra la deflación, que a su vez es causa del desapalancamiento financiero que está teniendo lugar después de años de exceso de deuda. En este sentido, sí que el BCE tiene responsabilidad por sus políticas monetarias demasiado expansivas llevadas a cabo en el pasado, ya que facilitaron ese exceso de deuda.

:: Por último, me gustaría publicar los 13 principios del inversor afortunado…porque es una forma de simplificar un libro imprescindible.

1.- Un inversor afortunado es un inversor que toma decisiones afortunadas. Una decisión afortunada no necesariamente es aquella que sale bien sino aquella que tiene elevadas probabilidades de salir bien, incluso aunque no salga bien.

2.- La suerte solo puede existir en un contexto de incertidumbre.

3.- Cuando la prioridad es la seguridad, se puede acabar comprando un producto diseñado para parecer seguro.

4.- El riesgo cero da una suerte cero pero el riesgo excesivo da una suerte negativa. Los activos más rentables suelen tener un riesgo moderado.

5.- Lo importante es la probabilidad de ganar. Si uno se concentra en el premio se olvida de lo primero.

6.- Diversificar permite reducir el riesgo y aumentar la probabilidad de que una de nuestras elecciones tenga un resultado excepcional. Ero hacerlo en exceso es dispersarse, no diversificar.

7.- La apuesta por la calidad es la más segura. Por eso la verdadera apuesta por la seguridad consiste en centrarse en la calidad.

8.- Con la misma cantidad de dinero, uno puede invertir en lo mejor o en lo peor. Tener buena o mala suerte cuesta exactamente lo mismo.

9.- Concentrarse en los mejores activos da acceso a un universo donde el potencial de las cosas positivas es muy superior al potencial de las cosas negativas.

10.- Comprar activos de calidad en situación de incertidumbre es la mejor de las alternativas posibles. Pero no hay que confundirlo con comprar activos de calidad deteriorada.

11.- Dejar crecer los aciertos acaba por eclipsar los errores.

12.- Invertir de forma regular en los buenos y en los malos tiempos da un resultado casi tan bueno como saber qué va a ocurrir en el futuro.

13.- El inversor afortunado no es supersticioso. Sabe que la suerte no es algo que viene de fuera sino que se origina en la toma de decisiones.