¿Se imaginan a la FIFA haciendo esta recomendación a los equipos de fútbol? Cada partido conlleva sus riesgos, tanto de lesión como reputacional. Y aunque la analogía entre fútbol y banca no dé mucho más de sí, ilustra el desatino de que un regulador justifique que su sector regulado no asuma un riesgo sin más justificación que el posible impago, una posibilidad inherente a la palabra riesgo y ligada su término hermano, el precio.

¿Se imaginan a la FIFA haciendo esta recomendación a los equipos de fútbol? Cada partido conlleva sus riesgos, tanto de lesión como reputacional. Y aunque la analogía entre fútbol y banca no dé mucho más de sí, ilustra el desatino de que un regulador justifique que su sector regulado no asuma un riesgo sin más justificación que el posible impago, una posibilidad inherente a la palabra riesgo y ligada su término hermano, el precio.

Pues este es, aproximadamente, el sorprendente consejo que el Banco de España está ofreciendo a la banca: “No se puede obligar a los bancos a dar crédito si no hay demanda solvente”. En una situación de emergencia en la que las expectativas lo son todo y las profecías tienen más que nunca la posibilidad de convertirse en autocumplidas, el Banco de España (BdE) arroja leña al fuego pidiendo aún más cautela en la concesión de crédito interno. Pero, como mostramos en la última parte del artículo, los diferenciales de crédito al que se financian las pymes no recogen la probabilidad de impago de las empresas no inmobiliarias, cuya tasa de mora está muy por debajo de lo que corresponde al tipo de interés que se les exige.

La razón de existencia del sistema financiero es la asunción de riesgos y, en especial, la asunción de incertidumbre y de los problemas derivados de la información asimétrica. En un mundo ideal sin incertidumbre ni asimetría en la información, todos sabríamos que podemos prestar el dinero sin miedo a sufrir pérdidas. En dicho mundo, los préstamos se concederían a un tipo bajísimo, ya que sólo cobraríamos a quien cedemos los fondos por el ‘valor temporal’ del dinero, es decir, el coste de oportunidad de no disponer de unos fondos que rentan durante un periodo de tiempo determinado. No habría primas de riesgo, diferenciales de crédito ni riesgo inherente al no recibir el dinero de vuelta (el llamado ‘riesgo de crédito’).

Y el objetivo último del sistema financiero -al cual hemos puesto la etiqueta de servicio público esencial al negarnos a dejar caer ninguna entidad- es asumir todo ese riesgo y asimetría informativa… y hacer que preste su dinero. ¿Para qué si no, estamos recapitalizando con fondos públicos el sistema financiero? ¿Para pedirle que sea cauto con las empresas que dependen de él? Guindos I y II, Basilea y sus stress-test y Europa en general no dejan de exigir provisiones más allá de la pérdida esperada, mientras que los requerimientos de capital regulatorio no ayudan a reducir la presión a la banca para asumir ese riesgo de crédito derivado de la intermediación financiera. Si un banco no puede asumir (más) riesgo, ¿para qué nos sirve? Un país como España, con una alta densidad de pymes que solo pueden financiarse a través de su banco, está condenado en el corto plazo si la situación persiste.

El crédito a la pyme no es un activo cualquiera

Una de las realidades mejor documentadas sobre nuestro país es que el peso de las pymes en nuestro tejido productivo es excesivo: la baja productividad de las empresas de tamaño reducido lastra la productividad del conjunto del país, y España podría beneficiarse mucho de un tejido empresarial con empresas más grandes. Siendo esto cierto, también lo es que las pymes, responsables de dos tercios de la producción del país, emplean una enorme cantidad de los trabajadores de España, con lo cual su supervivencia es clave para evitar la quiebra del sistema.

Dicho esto, una cosa es que a España le convenga un menor peso de las pymes en nuestro tejido productivo -mediante un crecimiento de las más productivas- y otra muy distinta es que las empresas del país mueran asfixiadas por la falta de crédito, prolongando la catástrofe del empleo y acercando aún más al país al centro del remolino en que se encuentra metido. Repetimos que tras los decretos De Guindos I y II, la recapitalización de la banca, el LTRO y el MoU, el problema sigue ahí: el sistema financiero apenas está dando crédito a las pymes si estas no aportan unas sólidas garantías. Y, para acabar de redondear el problema, los coqueteos del Gobierno con las propuestas relativas a los desahucios están destruyendo las garantías necesarias para la concesión de muchos créditos.

¿Qué falla en la pyme española? ¿Es un problema de solvencia o de liquidez?

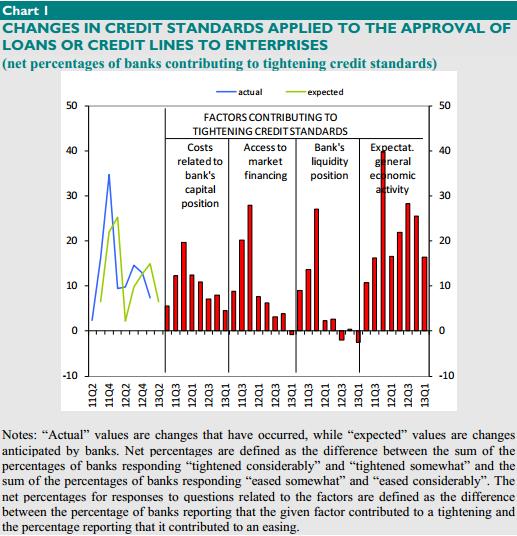

En la encuesta de condiciones financieras en los préstamos a pymes, los propios bancos responden a esta cuestión: las condiciones a la pymes se endurecen no porque el capital cueste mucho (solvencia), ni porque no tengan acceso al mercado (financiación de medio y largo plazo) o porque no tengan fondos ahora mismo (liquidez de corto plazo): el mayor peso es la incertidumbre que reina sobre la situación económica. El bloqueo actual de la banca, que hace que los tipos de interés sean tan altos, se debe a unas expectativas económicas extremadamente débiles. Pero el regulador, en vez de premiar la recuperación de esta demanda, la castiga incentivando a los bancos a que no asuman un riesgo inherente a su razón de ser.

Algo no cuadra entre mora empresarial y precios de los préstamos

El BCE ha bajado el tipo oficial de refinanciación a la banca hasta el 0,5%, y el Tesoro de España se financia a un año a un tipo cercano al 1%. En cambio, el mínimo al que una pyme puede hoy aspirar es el 7%, un diferencial pyme/Tesoro de 600 puntos.

¿Cuál es la probabilidad de quiebra implícita en este diferencial de crédito? Una sencilla descomposición del diferencial (la diferencia entre el valor de un activo libre de riesgo y una unidad monetaria con posibilidad impago a vencimiento, descomponiendo el nominal en Recuperación + Probabilidad Solvencia * Severidad) indica una probabilidad de quiebra para la pyme de cerca de un 12% (suponiendo el magic 40% de recuperación tan usado en los CDS, es decir, una severidad para el banco en caso de quiebra de la pyme del 60%).

Este 12% contrasta con una mora total del crédito empresarial del 15%. Pero una descomposición por sectores indica que un 70% corresponde a crédito relacionado con sector inmobiliario. Es decir, la mora no inmobiliaria de la pyme en España se encuentra alrededor del 5%, cifra discordante con el 12% implícito en el precio de los préstamos que las pymes reciben hoy en día. ¿Qué factor podría explicar esta discrepancia? La incertidumbre sobre la situación económica.

Dinero a cambio de inversión

¿Cómo romper este círculo diabólico del crédito? La mora implícita en el precio del crédito a la pyme es superior a la mora realizada, por lo que parece existir margen para ajustar las estimaciones a la realidad. ¿Cómo conseguir que nuestra banca dé más préstamos a la pyme? El Bank of England ha puesto para ello en marcha una interesante idea digna de análisis. Bajo el esquema “Funding for Lending”, el Banco Central da dinero barato al banco inglés si, y solo si, este le ha demostrado que lo ha invertido en pymes. Por cada libra que invierte el banco en crédito a pyme, el Banco Central le da acceso a 5 libras adicionales a un coste ventajoso. Dinero a cambio de inversión. Rescate a la banca a cambio de una contrapartida. El impacto del Funding for Lending no está siendo por ahora enorme, pero al menos alinea los incentivos de la banca con la necesidad de supervivencia de la nación y el Bank of England ha prorrogado un año más el programa.

La alternativa, dejar pasar el tiempo sin tocar ningún incentivo en el sistema financiero, conduce a España a una lenta asfixia en la que, cada día que pasa, la recuperación parece estar un poco más lejos que el día anterior. Aunque en la futura recuperación hayamos de ir hacia un sistema con un menor peso de las pymes -probablemente con menores barreras a su crecimiento-, la situación actual es una emergencia nacional que requiere medidas drásticas para frenar el colapso de la pyme en España, el principal daño colateral del hundimiento de nuestro sistema de cajas.

1 Comentario

Increible, enrealidad pienso que los creditos a pequeños y medianas empresas es fundamental para los mercados emergentes, donde queda la innovacion si no se le da la oportunidad.