Es el momento de recapitular .En el primer artículo de esta serie, poníamos el gran asunto de las pensiones en perspectiva, con un objetivo claro: ampliar la perspectiva tradicional que sobre las pensiones hemos tenido siempre en España, donde apenas se ha contemplado una reforma parcial o integral hacia la capitalización. Proponíamos contrastar nuestra realidad con la de un país tan diferente al nuestro como son los Estados Unidos. Decíamos entonces que en esta cuestión importa tanto el cómo como el qué, al existir varias maneras de llegar a una solución viable.

Semanas después ofrecimos la visión general del sistema de pensiones norteamericano, que describíamos a través de una pirámide de recursos, evidenciando cómo en Estados Unidos se dispone de un enfoque más global y pragmático, acorde con la cultura del país, con una idea clave: la responsabilidad de asegurarse una jubilación suficiente no sólo recae en los “poderes públicos”. Empresas y particulares juegan un papel clave en la configuración de un sistema más racional y sostenible en el tiempo.

Todo ello nos daba pie, en la tercera entrega, a describir someramente los planes de pensiones privados, prestando especial atención a los patrocinados por los empleadores, ya sean empresas o administraciones públicas. Apuntamos entonces que dichos planes privados (DB, DC e IRAs) suponen una fuente de recursos para aproximadamente el 80% de los estadounidenses cercanos a la jubilación.

No obstante, en esos mismos artículos ya advertimos de que la realidad dista mucho de ser perfecta. En esta cuarta y última entrada de la serie analizaremos brevemente las principales grietas del sistema, dejando aparte la insuficiencia de recursos de la Seguridad Social, un problema que Estados Unidos comparte con numerosas naciones desarrolladas.

Las mayores dificultades en las pensiones privadas estadounidenses se dan en los dos grandes tipos de planes patrocinados por los empleadores, cada uno con su casuística específica. Recordemos que dichos planes pueden ser del tipo DB (Defined Benefit, que se hallan en rápido declive, por las razones que veremos a continuación) o tipo DC (Defined Contribution, mayoritarios). Los planes Defined Benefit proporcionan una renta mensual al jubilado, calculada en función sus años de servicio y salario. Por el contrario, en los planes Defined Contribution, el empleador no garantiza una renta determinada; es el trabajador quien controla sus aportaciones (y las que realiza su empresa o administración) y en qué productos financieros las invierte.

Planes DB: una pesadilla para administraciones y trabajadores públicos

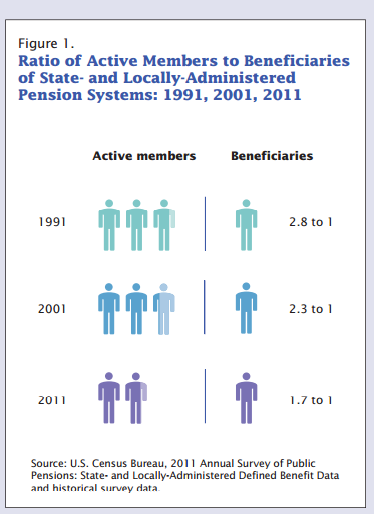

El problema fundamental de los planes DB es el de su sostenibilidad en el tiempo, tanto por una insuficiente o defectuosa capitalización por parte del empleador como por la desaparición de las aportaciones, a causa de una quiebra. No es un problema menor, puesto que una gran parte de las pensiones de los gobiernos estatales y locales son todavía de este tipo.

Como explicamos en el artículo anterior, años de intensa volatilidad de los mercados y una creciente esperanza de vida han puesto en la picota la viabilidad de los planes DB. Éstos, dicho de forma sencilla, representan una promesa del empleador, que ha “garantizado” pagar regularmente una renta a sus trabajadores-participantes mientras vivan, con independencia de lo que ocurra con los activos del plan. La cuestión clave que se está planteando en la actualidad es si los planes que permanecen abiertos y los beneficios esperados pueden sostenerse, esto es, si las promesas empeñadas resultan creíbles. Como veremos, existen dudas razonables. He aquí algunos ejemplos:

:: El fondo de pensiones del estado de California (CalPERS) tiene un déficit a largo plazo de 100.000 millones de dólares (con ratio de cobertura del 42%), y recientemente ha necesitado sustanciales subidas en sus tasas de contribución para garantizar su futuro. En peor situación se halla el fondo para los docentes del mismo estado (CalSRTS), con un déficit de 70.000 millones pero sin haber resuelto el necesario incremento contributivo. A falta del mismo, el déficit sigue incrementándose en 22 millones… al día. Año estimado de la quiebra de no mediar cambios sustanciales: 2044. Si el fondo de pensiones no puede pagar, deberá hacerlo el estado por mandato constitucional.

:: Otros estados están en peor situación que California. Illinois tiene el récord de baja cobertura con un 24% y la friolera de 287.000 millones de déficit a largo plazo. Le siguen Connecticut (25%, 77.000 millones), Kentucky (27%, 71.000 millones) y Kansas (29%, 33.000 millones). En la zona del 30% de cobertura encontramos a Mississippi (49.000 millones de déficit), New Hampshire (14.000 millones) y Alaska (24.000 millones). Y la lista sigue.

Los datos ofrecidos corresponden al ámbito estatal. En definitiva, la insuficiencia financiera a largo plazo de los planes de los estados se estima en unos 4,1 billones de dólares. También podemos encontrar casos problemáticos en el entorno local. Por ejemplo, la quiebra de Detroit ha desvelado un agujero de 3.500 millones en las pensiones de los trabajadores municipales, lo que ha originado una polémica propuesta para recortar sus pensiones en un 34%.

Todo ello pone en evidencia tanto las graves dificultades financieras sufridas por las administraciones públicas en estos últimos años, como los errores conceptuales y de gestión de los responsables de sus fondos de pensiones.

Una de las cuestiones clave recae en la determinación del ratio de cobertura. Lo podemos representar con una sencilla fórmula, reconocible por todo financiero:

Valor tasado de los activos x (1+d)

____________________________

Total de obligaciones

Siendo «d » la tasa de descuento.

Siguiendo las reglas del Government Accounting Standards Board (GASB), la tasa de descuento debe ser la tasa de retorno del fondo de pensiones en cuestión. En un excelente artículo sobre los problemas de Detroit, Allison Schrager cuenta como, por ejemplo, el fondo de pensiones de la policía y bomberos de aquella ciudad asumió en 2011 una tasa de retorno futura del 8%. Una visión francamente optimista. Como escribe Schrager: “se asume que el siglo XXI experimentará de media el mismo crecimiento que el siglo XX”. En un entorno complejo, volátil e incierto como el actual, ello presiona a los gestores hacia la asunción de riesgos, máxime cuando la dimensión de los activos no es la idónea. Si además añadimos una imparable reducción en el número de contribuyentes a los planes, se obtiene un peligroso cóctel.

La solución a tales dificultades es tremendamente compleja, y parece orientarse hacia una triple vía: mayores cargas para cotizantes y contribuyentes, reducción de los beneficios prometidos y redefinición de la estrategia a largo plazo hacia modelos más sostenibles.

Es importante mencionar que, en el caso de los planes DB, existe una agencia federal (la Pension Benefit Guaranty Corporation, PBGC) que interviene en caso de quiebra y asegura una renta al trabajador afectado, dependiendo de la edad y de otros factores. Los importes máximos están tasados y pueden consultarse en la página de la PBGC.

Planes DC: la panacea, pero no tanto

Los problemas que acabamos de describir originaron que las empresas comenzaran a abandonar sus planes Defined Benefit hace ya décadas (algunas administraciones públicas han empezado a hacerlo también recientemente) y ofrecieran a sus empleados planes Defined Contribution (DC), muy especialmente el 401(k) que describimos en nuestro artículo anterior. El cambio cultural es drástico: con un plan DC, la responsabilidad financiera recae en el trabajador, lo que puede resultar devastador si se adoptan malas decisiones de inversión. En este caso, no hay fondo de garantía que valga.

Precisamente, el principal problema de los planes DC, como bien apunta Barry Ritholtz en un reciente artículo del Post, consiste en la falta de cultura y/o responsabilidad financiera de la mayoría de los intervinientes. Una idea excelente y sencilla como la de los planes 401(k) se ha ido convirtiendo, con el paso del tiempo, en un complejo entramado donde es fácil perderse, caracterizado entre otras cosas por:

- Un exceso de productos de inversión, der muy diversa naturaleza y perfil de riesgo.

- Exceso de intermediarios y proliferación de la gestión activa de carteras, con elevados costes y resultados poco satisfactorios.

- Insuficiente información a los partícipes sobre la composición de la cartera, rendimiento económico, riesgos y alternativas de sus planes.

- Niveles de contribución inadecuados que no permiten alcanzar el objetivo de largo plazo.

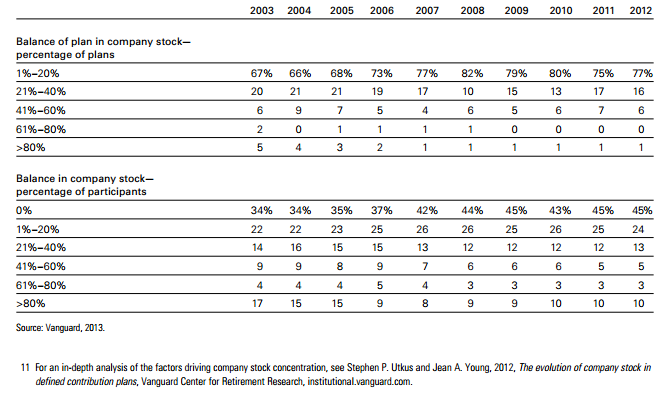

Sólo desde una palmaria incomprensión del riesgo inversor y de las consecuencias que dicho riesgo implica pueden entenderse gigantescos quebrantos patrimoniales en planes 401(k) como los de Enron o, más recientemente, General Motors, en los que sus trabajadores sufrieron grandes pérdidas, al tener dichos planes un elevado componente en acciones de las propias compañías (un 57,73% en el caso de Enron). Una práctica muy poco prudente que se ha ido reduciendo pero que todavía presenta porcentajes significativos, como evidencia el informe de Vanguard “How America Saves”.

De hecho, los litigios por una excesiva inclusión de acciones de las empresas en la carteras de los planes de sus empleados han seguido produciéndose, reforzando la necesidad de una adecuada “due diligence” por parte de los promotores de 401(k). Los expertos recomiendan a los partícipes no tener en sus planes más del 10% en acciones sus empresas. La jurisprudencia estadounidense ha establecido que éstas, por su parte, no deben abusar de su posición para presionar sobre dichos porcentajes, aunque tampoco tienen la obligación de retirar el ofrecimiento de acciones propias como alternativa de inversión, salvo en casos de extremas dificultades financieras.

Para solucionar los problemas descritos, la mayoría de los expertos coinciden en reducir el número de opciones de inversión y de intermediarios; confiar mayoritariamente en los beneficios clásicos del interés compuesto, a través de una estrategia pasiva de fondos indexados (con menores comisiones), y mejorar tanto la información como la educación financiera de los partícipes.

A modo de conclusión

Aunque por razones de complejidad y espacio hemos dejado muchos temas en el tintero, confiamos en que esta serie de artículos centrados en los Estados Unidos haya permitido mejorar la comprensión sobre algunas alternativas posibles en la configuración de un sistema de pensiones más viable y completo para nuestro país.

Conocer las ventajas y los inconvenientes de tales alternativas resulta vital para aprender de los aciertos de otros sin repetir idénticos errores en el (muy) hipotético caso que España se decidiera a afrontar una verdadera reforma de sus pensiones, incorporando elementos como los descritos en pasadas entradas. Todos ellos, con matices, son exportables a nuestro país y podrían ayudar a compensar las deficiencias actuales.

De lo analizado, podemos extraer dos enseñanzas básicas:

- A los poderes públicos procede recordarles que el camino que va de las grandes promesas a las realidades verificables es largo, complejo, tortuoso, y no admite atajos demagógicos. En una cuestión tan relevante como la de las pensiones, la configuración estratégica del sistema y su posterior plasmación en la acción política determinan la construcción de un pilar democrático fundamental: la confianza. Fallar en esa responsabilidad y tratar de corregir los errores con una visión cortoplacista sólo conduce a trasladar el problema a futuras generaciones, incrementando su magnitud hasta hacerlo irresoluble. Las dificultades de los planes DB de muchas administraciones públicas estadounidenses dan buena fe de ello.

- Por otra parte, los ciudadanos debemos asumir que la responsabilidad personal sobre nuestro futuro financiero es irrenunciable y que el buen o mal proceder económico, por modesto que sea, está en nuestras manos, incluso en medio de las mayores dificultades. Tener un plan de pensiones como el 401(k) exige una implicación activa de cada partícipe. El timón es nuestro; aprendamos a utilizarlo.

Y por favor, les ruego: nunca dejen de cuestionarse la realidad económica en la que viven. Sólo con una visión crítica, abierta e intelectualmente generosa podremos salir del entuerto en el que estamos metidos.

4 Comentarios

Has dado en el clavo con los DB. Se usan en la mayoria de administraciones publicas y (como la mayorai de las administraciones publicas en todos los paises) se acaban guiando mas por motivos politicos que economicos.

Los DB en las administraciones publicas juegan con ventaja porque estan respaldados por todos los contribuyentes. Hay quien intenta legalmente desligarlos, pero sin exito todavia:

http://www.npr.org/blogs/money/2012/06/05/154302347/judge-says-pension-fund-cant-seek-bankruptcy-protection

Muchas gracias por el comentario y la aportación, que comparto ahora mismo en Twitter.

Excelente artículo, muy sencillo de entender y digerir (los 4), quisiera aprovechar para tener tu opinión sobre las pensiones obligatorias de capitalización individual (como las AFPs en Chile, o AFORES en México)

Creo han demostrado en estos países y otros tantos, cierta eficiencia, empezando (todavía falta) por cubrir la brecha del déficit creado por los planes de DB, pero con la obligatoriedad por parte de los patrones para no dejar exento a los trabajadores (formales)

¿Crees que podría ser una opción para USA o España?

Muchas gracias, Ramiro. Dicha modalidad es otra de las soluciones interesantes en el amplio abanico de posibilidades abiertas para conformar un sistema de pensiones viables, en el cual la responsabilidad recaiga en todos los participantes. Desgraciadamente, no he estudiado los casos concretos de Chile o México, pero tu comentario me anima a hacerlo. Un cordial saludo.