En julio de 2009, el Banco Central de Suecia se convertía en el primer Banco Central del mundo en cobrar a sus bancos por sus excesos reservas depositadas. Ante la gravedad de la situación actual muchos analistas han afirmado recientemente que el BCE debería usar todos los resortes a su alcance, al igual que hizo el Banco Central sueco, con el fin de estimular el crédito. ¿Qué efecto tendría una medida así sobre la economía de la Unión Europea?

En julio de 2009, el Banco Central de Suecia se convertía en el primer Banco Central del mundo en cobrar a sus bancos por sus excesos reservas depositadas. Ante la gravedad de la situación actual muchos analistas han afirmado recientemente que el BCE debería usar todos los resortes a su alcance, al igual que hizo el Banco Central sueco, con el fin de estimular el crédito. ¿Qué efecto tendría una medida así sobre la economía de la Unión Europea?

Sin ir más lejos, el Banco Central Europeo acaba de bajar recientemente la remuneración de su depósito del 0,25% al 0% y el Banco Central de Dinamarca acaba de situar el suyo en el -0,2%. Es decir, ¡los bancos comerciales deberán pagar por dejar su dinero en su Banco Central!

El Banco Central Europeo es, en esencia, un banco normal con sede en Frankfurt. Es un banco público, sus trabajadores son servidores públicos y, cuando reparte beneficios, estos van a los bancos nacionales de la Eurozona- como curiosidad, el Banco de España tiene algo más del 8% de las acciones. En Estados Unidos, los beneficios de la Reserva Federal van directamente al presupuesto federal.

Un banco central, al igual que cualquier otro banco, puede emitir un amplio abanico de títulos. Por ejemplo, el Santander puede emitir acciones, que son unos títulos de propiedad que después son comúnmente aceptados en mercados secundarios. De hecho, muchos pagos en una economía moderna se realizan con acciones. Una peculiaridad de las acciones es que, para el emisor, constituye un pasivo no exigible, es decir, que el poseedor de una acción no puede exigir su parte proporcional de la empresa a cambio de sus títulos. Aunque yo tenga 500.000 euros en acciones del Santander, no puedo pedirle a la entidad que me dé a cambio un local valorado en esa cantidad; si quiero obtener liquidez, habré de acudir a un mercado como el de la bolsa.

El BCE emite unos títulos bastante parecidos a las acciones: la moneda. Al contrario que las acciones, comprar moneda no da derecho a participar en los beneficios del BCE. Y, aun así, dicha moneda es muy demandada porque resulta tremendamente útil a la hora de realizar todo tipo de transacciones, sobre todo porque los usuarios confiamos en su estabilidad. La moneda sí tiene en común con las acciones el ser un pasivo no exigible para su emisor: uno no puede ir al BCE con moneda para pedir activos como contrapartida. En definitiva, la moneda es el capital o recursos propios del sistema financiero como entidad global.

Las entidades financieras de la Eurozona tienen cuentas en el BCE, del mismo modo que los ciudadanos las tienen en los bancos comerciales. Y estas cuentas tienen una remuneración, que hasta ahora se encontraba en el 0,25%. Obviamente, los bancos están obligados a tener su cuenta de tesorería en su banco central, es decir, todo su dinero en efectivo deberá ir siempre a su cuenta de tesorería de Banco Central (en puridad tienen dos cuentas, una obligatoria o de reservas mínimas en su Banco Central Nacional y otra extraordinaria en el BCE, pero recordemos que el Banco Central Nacional es una sucursal del BCE), como nosotros tenemos nuestra cuenta corriente.

Partiendo de todo esto, ¿qué efectos tendría la propuesta de que las cuentas en las que las entidades depositan su exceso de reservas tuviesen una remuneración negativa? Es decir, ¿qué consecuencias macroeconómicas tendría que los bancos tuviesen que pagar al BCE por su exceso de reservas, en vez de cobrar, como hasta ahora? Se ha argumentado que esta medida induciría a los bancos a conceder más créditos. ¿Es realmente así?

La primera reacción de los bancos sería evidente: ninguno querría ser el que acaba llevando a su cuenta de tesorería el dinero en efectivo que ha puesto en el sistema el BCE. Es decir, han de hacer algo con ese exceso de liquidez o, cada día que pase, perderán una pequeña parte. En cierto modo, se trataría de un impuesto sobre las reservas que el propio Banco Central introduce en el sistema financiero. La reacción lógica y unánime de los bancos sería intentar no ser el último tenedor de dichas reservas de efectivo, tratando de movilizar ese dinero, comprando algún producto financiero: bonos, divisas, acciones, etc.

Consideremos primero el caso de los bonos. ¿Qué efecto tendría la medida? La clave aquí está en que un bono es un título denominado en una moneda, puesto que promete el repago a su vencimiento de unos intereses y un principal denominados en Euros. Es decir, denominados en la moneda cuyo exceso tiene una rentabilidad negativa para las entidades financieras. Comprar un bono aplaza el problema, y el precio del mismo incorporará (con un descuento) esta nueva situación. Se puede pensar incluso en términos agregados del sistema: la contrapartida a quien le compras el bono e ingresará el dinero (que ahora lleva un impuesto) te repercutirá el coste del mismo.

El caso de las divisas es idéntico. Las entidades que intercambian divisas saben que la moneda a la que se impone una rentabilidad negativa en el banco central tiene un valor menor, por lo que su cotización incorporará una depreciación.

Y, finalmente, un crédito a una empresa o familia es, en cierta forma, un bono. Y como los derechos futuros de cobro incorporan ahora un “gravamen” (menor rentabilidad esperada), su atractivo disminuirá (el precio que habrán de pagar por un préstamo subirá).

En consecuencia, dicha medida es, a todas luces, muy parecida a una devaluación, puesto que disminuye el atractivo de los productos denominados en la moneda que se grava y disminuye su cotización en los mercados de divisas.

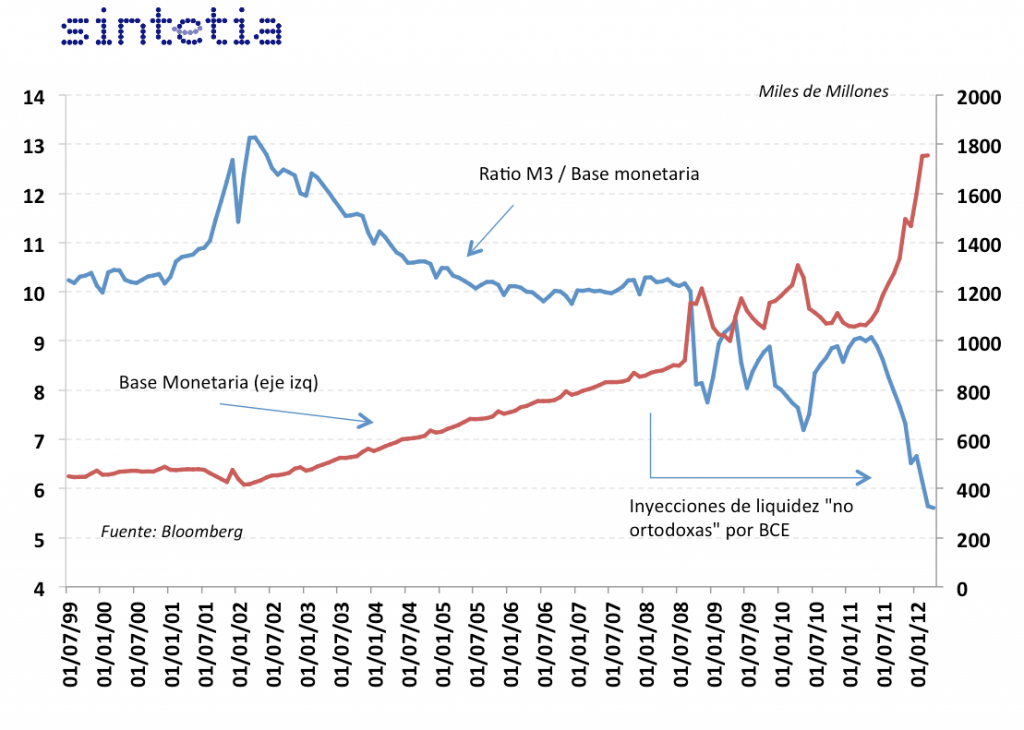

Es decir, el análisis de la medida debe centrarse en si, encareciendo el dinero a todos los bancos, incentivamos a éstos a moverlo. Obviamente, como sistema global, la medida se repercutiría en cierto nivel al precio: subirá el precio de los bonos y se devaluará la divisa. Si extendemos este razonamiento de atrás hacia adelante, por mucho que pensemos que un banco va a comprar un bono o dar un préstamo para no depositar el dinero en el BCE, al final la cantidad de dinero en circulación no está bajo el control del banco comercial, por lo que el impuesto se traducirá en un encarecimiento de las condiciones financieras. El último de la cadena repercutirá al anterior, y así sucesivamente. En el reciente caso de Dinamarca, el encarecimiento del tipo de depósito hasta -0,2% se ha anunciado como una “medida para devaluar la moneda”, y no como estímulo al crédito. A nivel europeo, el multiplicador monetario evidencia que, a pesar de haber inyectado dinero masivamente a la economía (crecimiento de la base monetaria), ello no se ha traducido en más crédito (no ha crecido el agregado monetario llamado M3).

En cierto modo, el problema hoy no es la diponibilidad de dinero para crédito; haberlo lo hay. El problema que la demanda de crédito (que depende enormemente del ciclo económico) y los facilitadores del crédito (el sistema financiero) no están reaccionando a esa oferta monetaria.

Desde este punto de vista, un impuesto al depósito de dinero encarecerá el resto de activos denominados en esa moneda y devaluará la divisa, con poca probabilidad de mover el dinero y animar el mercado de crédito.

Dicho esto, aunque los efectos en el corto plazo no serían una activación del crédito, sí es cierto que en un plazo más amplio éste podría animarse por el hecho de que una devaluación nominal de una moneda suele mejorar la competitividad y producir un efecto de desapalancamiento.

Parte de la clave del problema está en que Europa se encuentra en una trampa de la liquidez, en la cual serían necesarios unos tipos reales inferiores a los actuales para que todo el ahorro neto (¡incluído el exceso de masa monetaria!) se convirtiese en crédito e inversión. El tipo de interés nominal debe bajar, para lo cual introducir un impuesto al sistema bancario no ayudará. A modo de ilustración, la Fed llegó a situar el tipo de depósito al 0%, pero al ver la penalización que suponía para los bancos, acabó reintroduciendo una remuneración del 0,25% a los mismos. En este sentido, lo realmente útil sería una inflación que rebajase los tipos de interés reales; dar razones a la inversión (empresas y bancos) para mover el crédito. Pero la Fed lleva también años intentándolo con escaso éxito: cuando la demanda de crédito está ausente, toda la nueva masa monetaria se queda esperando en las reservas del BCE, el nuevo dinero no llega a la economía y la inflación se estanca.

En conclusión, todo apunta a que la reducción de la remuneración de las reservas podría deprimir el Euro y dar un pequeño empujón a nuestras exportaciones, pero en una trampa de la liquidez no podría per se reactivar el crédito.