Un señor logró introducir en un avión un explosivo. Cuando la tripulación se enteró, y tras el grandísimo revuelo, protocolos de emergencia y su detención, los agentes lo interrogaron:

—¿Qué pretendía usted al introducir una bomba en el avión?

— Ganar seguridad, agente —contestó con mucha contundencia.

— ¿Seguridad? ¡Está usted loco! —le respondió el policía.

— ¿Por qué? —dijo el hombre indignado. Yo sé que la probabilidad de que alguien logre introducir una bomba en un avión es tremendamente baja. Pero sé algo más, que la probabilidad de que dos personas, que no se conocen, logren introducir dos bombas en el mismo avión es prácticamente nula. Así que lo he hecho para ganar seguridad a toda la tripulación.

Este chiste de matemáticos, que se lo leí a mi admirado y releído Jonh Allen Paulos, es una magnífica forma de entender lo poco y, en la gran mayoría de las veces, mal, que entendemos la probabilidad. Hay un gran anumerismo —como diría Allen Paulos— extendido en nuestra sociedad, y sus consecuencias son tremendamente peligrosas, como el señor que subió la bomba al avión.

Se nos llena la boca con la racionalidad. Pensamos que nuestras decisiones son fruto de un mecanismo racional invencible, con información pura y perfecta que sabemos usar para realizar cálculos precisos. El problema es que toda decisión con impacto en el futuro —¿y qué decisión no afecta al futuro? — se enfrenta a dos pequeños problemas que solemos despreciar con mucha facilitad: la incertidumbre y el riesgo.

Eso es, riesgo e incertidumbre no son la misma cosa. Pongamos un ejemplo sencillo: metemos 10 bolas en una bolsa. Te informo que 5 son blancas y 5 rojas. Rápidamente sabrás decir que hay una probabilidad del 50% de obtener una bola roja o blanca. ¿Cuál es el riesgo de elegir blanca y obtener roja? 50%. Hasta aquí nada nuevo.

Ahora cambiemos las reglas del juego: no sabemos de qué color son las 10 bolas de la bolsa. ¿Cuál es el riesgo ahora de elegir blanca y obtener roja? No lo sabes, no puedes asignarle una probabilidad y te enfrentas a la incertidumbre de no saber qué va a pasar.

Por lo tanto, el riesgo es algo que solemos poder medir, y asignarle —mal o bien— una probabilidad. La incertidumbre es algo aún más difícil, no sabemos dónde acabaremos, y eso es tremendamente más complicado.

La cruda realidad nos trae muchos ejemplos desastrosos consecuencia de la incertidumbre. Pones la dirección en un GPS y siempre asumes el riesgo de llegar tarde, pero también la incertidumbre de acabar en otro lugar (con un nombre similar pero no donde querías ir). Esta incertidumbre, a su vez, genera riesgos nefastos: por ejemplo, cuando entras en el lugar equivocado (con el mismo nombre) pero con las personas equivocadas (en una favela de Río de Janeiro).

Por esa razón, que no podamos asignar una probabilidad no quiere decir que los fenómenos dejen de ser inciertos, ni que por ello generen resultados negativos (o positivos) no esperados tras nuestras decisiones. Tomar decisiones en contextos de alta incertidumbre es uno de los desafíos más difíciles para el ser humano. Desafíos que están presentes en la gran mayoría de las decisiones estratégicas de las empresas.

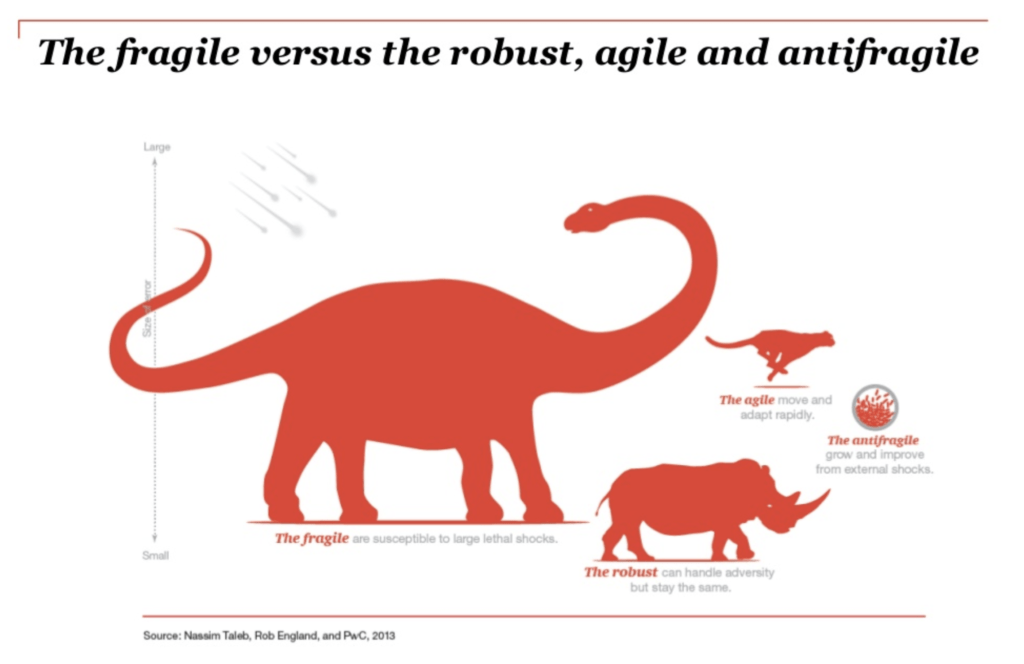

Por ese motivo, el hecho de que no puedas medir la incertidumbre no te debería llevar, jamás, a despreciarla, ni a tratar de navegar obviando que no existe, porque en cualquier momento te darás de bruces con algo que te puede tumbar. Las personas —y organizaciones— más antifrágiles (en lenguaje de Taleb) son aquellas que aguantan mejor las sacudidas del mar bravo de la incertidumbre.

Poder asignar una probabilidad no resuelve, ni mucho menos, el problema del riesgo, aunque lo puede acotar y, sobre todo nos ayuda (a veces más de lo que creemos, parece que tenemos algo más de control sobre lo que va a pasar, aunque sea mentira). Es que muy pocas probabilidades a las que nos enfrentamos en la vida cotidiana son únicas e inamovibles. Y muy pocas las sabemos valorar bien. Ni mucho menos tomamos decisiones racionales siempre, aunque las probabilidades estén ahí para usarlas. Domar el futuro es cada vez más complejo. Así que una buena vacuna de matemáticas y estadística siempre nos vendría bien para funcionar mejor y no pillar ciertas enfermedades lógicas.

Todo esto me lleva a compartir una reflexión: hay demasiado gurú en la sala, sobre todo en el mundo de los negocios y en el de la inversión. Que levante la mano quien no ha escuchado más de una vez frases del estilo:

— «ha logrado con éxito crear 2 grandes empresas y venderlas, ¡apuesto por él para una tercera!»

— «mi objetivo como inversor es comprar barato buenas empresas, no pasa nada si siguen cayendo en bolsa, hace 15 años me pasó lo mismo y todo se recuperó, ¿por qué no va a ser lo mismo ahora?»

— «me he fusionado con 3 empresas y ha sido fantástico, vamos a por la cuarta con el éxito ¿asegurado?»

— «llevo 5 años creciendo al 20%, y podremos seguir así».

En el mundo de la empresa se usa mucho el argumento de mi abuelo cuando de niño me respondía ante cualquier comentario que le incomodaba: «¡tú qué vas a saber!, yo lo viví y sé cómo fue, ¡tú no tienes ni idea!» (los dogmáticos suelen usar mucho ese argumento, fíjese…). Como si el hecho de haber vivido una época te diera autoridad para conocerla mejor. Si esto fuera cierto, nadie podría hablar del Big Bang o de Marco Aurelio… Pues lo mismo ocurre en los negocios: como yo lo he hecho una vez, lo haré otra. Como yo lo logré, lo lograré —busca en Linkedin serial entrepreneur y quedarás fascinado con la etiqueta cool—.

El dogmático tiende a pensar que como le salió bien antes, ya sabe hacerlo y le saldrá bien después. Y tú no tienes autoridad para hacer o decir lo contrario, porque NO lo has hecho. La diferencia entre emprendedor en serie y fracasador en serie, ya no sé sabe cuál es, pero si intentarlo muchas veces funciona es porque alguien otorga más probabilidad de éxito a esa persona. ¿Es lógico otorgar esa probabilidad superior? No mucho, ¿ayuda a encontrar empleo y un salario? Puede ser… lo irracional paga muchos garbanzos todos los meses.

Y qué decir de quién se pasa la vida comparándose: como esta empresa hace X, yo haré X y lograré lo mismo que ella. Como esta empresa tiene un valor en bolsa que equivale a 2 veces ventas, yo estoy en su mismo mercado y hago “lo mismo” y por tanto, valgo 2 veces mis ventas.

Aquí están los gurús de los benchmarking, miles de horas (y de honorarios) y de energía destinadas a conocer qué hacen los demás para copiarlo. Como si fuéramos capaces de copiar la singularidad y las profundas raíces que no podemos ver y que determinan ciertas decisiones (y que no vas a poder copiar). O como si las decisiones fueran independientes de quién las ejecuta, es decir de las personas. O como si una empresa por el hecho de compartir sector ya se mimetizara en valor con la líder, obviando que cada empresa es un mundo en gestión y organización totalmente diferente a las demás.

Yo conozco las zapatillas —la alimentación, las horas de sueño, las juergas, los litros de agua…— que usa Usain Bolt para correr, pero me temo que eso no es suficiente para bajar de los 10 segundos los 100 metros. Esto que resulta tan obvio de entender, es demasiado habitual, aunque lo sofistiquemos mucho con un lenguaje que pocos entienden y se usen PowerPoint magníficos.

Tenemos un apego a los ‘historiales’ para subir en un pedestal a ciertas personas que ciertamente me preocupa. Me gusta la lógica matemática porque permite siempre hacerse preguntas sólidas: ¿son comparables estos dos fenómenos? ¿Depende una cosa de la otra? ¿Es casualidad? ¿Es cierto que la historia se repite, y siempre se repetirá, como suelen decir ciertos “expertos” —porque siempre hay un experto en la sala—? Y al final siempre acabo haciéndome la misma pregunta:

¿Hasta qué punto llamamos saber, y lo premiamos, a lo que es mero azar?

Para comprender a qué me refiero voy a poner un ejemplo muy sencillo. Pensemos en un juego de azar. Tenemos una máquina —quiero quitar el efecto humano, para evitar cualquier duda— que es capaz de tirar de forma aleatoria una moneda de 1€. Dos participantes tocan el botón y sale el lanzamiento aleatorio.

Todos sabemos que si la máquina es aleatoria de verdad, la probabilidad de salir cara (o cruz) es del 50% (1 caso real frente a 2 casos posibles). Si tuviéramos que estimar la probabilidad de que salieran cara 2 veces seguidas, resulta que la probabilidad baja al 25% (porque si 2 fenómenos son independientes, para saber la probabilidad de que uno Y otro ocurran, se multiplican las probabilidades, 1/2×1/2 = 1/4 = 25%).

¿Cuánto te tendría que pagar para que apuestes 30€ a que salgan 10 veces seguidas cara?

Nuestra vena racional nos diría: la probabilidad de que salgan 10 veces cara seguidas es de 1 entre 1.024, o lo que es lo mismo 0,09766%. Por lo tanto, SOLO SI tengo una recompensa esperada superior a 30.720 € me podría interesar hacer la apuesta. Me tendrías que compensar con 1.024 veces más por cada euro que apuesto, porque sino el riesgo no compensaría jugarme mis 30 euros. Por lo tanto, a más riesgo, más compensación exigiremos después. Hay quien diría que por mucha recompensa que le ofrezcas, una probabilidad de 0,09766% no es suficiente para apostar, porque es relativamente muy baja.

¿Y cuánto sería la compensación mínima para apostar obtenre 20 veces seguidas cara? Como la probabilidad de sacar 20 veces cara es de 1 entre 1.048.576, para que yo apueste 30 euros me tienes que dar casi 31,5 millones de euros. ¿Y si fueran 30 veces seguidas cara? La probabilidad es 1 entre 1.073.741.824 de casos posibles, y no aceptaría menos de 31.500 millones de euros.

Así podrías seguir y veríamos que cada cara ADICIONAL seguida la cosa se complica. El riesgo por perderlo todo es EXPONENCIAL y nos tienen que compensar CADA VEZ MÁS. Pero esto ocurre como con los intolerantes a un alimento, hay ciertas cantidades, en este caso de riesgo, que ya no se toleran, y se declina a comer el alimento (en este caso a apostar).

Nota a los jugadores de Lotería de Navidad: la probabilidad de que te toque el gordo es 1 entre 100.000, ¿tiene sentido pagar 20 euros para cobrar 400.000 de recompensa? Para compensar el riesgo, el premio al décimo tendría que ser de 2 millones… como no te compensan el riesgo, aún éste es mayor que el puro azar. ¿Volverías a jugar?

Hemos visto que los sucesos extraños ocurren. Y que no están exentos de riesgo. También que cuanto más extraño, más riesgo. Ahora pensemos que llevamos 19 partidas en el juego. Mi contrincante ha logrado 19 caras, y yo tan sólo 3 caras, las otras 16 han salido cruces, pero no siempre seguidas. ¿Cuál es la probabilidad de que en la jugada 20 ambos saquemos cara?

Al principio de la partida, ambos estábamos en igualdad de condiciones, y teníamos una probabilidad muy baja de sacar 20 caras seguidas: en concreto 1 entre 1.048.576 veces. Pero mi contrincante logró 19 veces cara. Algo extraordinariamente raro.

¿Crees que en la siguiente jugada él tiene más probabilidades de sacar cara que yo? Responder a esta pregunta es CLAVE. Mucha gente se pasa la vida estudiando el historial de los jugadores (empresas, inversiones, cuentas, hechos de la historia). Con su modus operandi verían que mi contrincante tiene un historial PERFECTO: no hay algoritmo, gráfico o cualquier instrumento estadístico por ejemplo usado en bolsa, que no le otorgara una probabilidad de más del 50% de sacar cara, otra vez. Si hubiera que apostar, “lo seguro” sería apostar por él y no por mí. Dada su trayectoria, él sacaría con más probabilidad que yo cara, o eso creemos (y todas las series temporales lo corroboran). Pero si de verdad hemos diseñado bien el experimento, AMBOS tenemos la MISMA probabilidad, 50%.

Por lo tanto, una probabilidad, a priori, de sacar 20 veces seguidas cara (1 entre 1.048.576 veces) se ha convertido en una probabilidad para mi contrincante del 50% (1 entre 2) en la jugada 20. Pero esa reducción tan BRUTAL de probabilidad NO implica que él tenga más del 50% de probabilidad que yo de sacar cara. No tiene un 60%, ni un 80%, ni es una apuesta “segura” frente a la jugada 20. No hay ningún hecho que lo demuestre —salvo que esté trucada la máquina, y hemos diseñado el experimento lógico para que no sea así—.

Cualquiera me puede decir que muchos fenómenos NO son independientes entre sí y, por lo tanto, que la experiencia ayuda a acumular probabilidades a favor o en contra de los sucesos que estamos estudiando. Cuando eso ocurre la probabilidad de éxito (o fracaso) sí que pueden diferir. En mi ejemplo es como si la habilidad de tocar el botón en la máquina nos ayudará a sacar cara con más probabilidad que cruz, por alguna razón.

El problema de esto es “pasarnos de frenada”: otorgar que nuestro éxito (o fracaso) sólo es fruto del trabajo bien hecho, aprendizaje, destrezas y que siempre sabemos lo que hacemos. Por ejemplo, durante muchísimos años, Elon Musk es (¿era?) poco más que el dios de los emprendedores. Pero ¿el hecho de haber sacado Pay Pal adelante ya es suficiente para decir que cualquier sector en el que cree una empresa le va a salir igual? ¿No hay ciertas diferencias, independencia, entre el mundo de los pagos y el de fabricar coches, o hacer viajes espaciales? Claro que tendrá unas habilidades terribles como empresario. Sabe rodearse de gente muy inteligente, tiene ideas visionarias, y dinero para ejecutarlas. Pero ¿hasta que punto eso compensa el resto de los fenómenos que son independientes de toda su historia, como son: mercados distintos, modelo de negocio industrial versus financiero y de software distintos, con clientes distintos o competencia radicalmente distinta? ¿Es suficiente ese plus de probabilidad que tiene Elon Musk para lograr crear negocios radicales y diferenciales como Pay Pal una vez, y otra, y otra, y otra? ¿De verdad todo lo que toca Elon Musk será oro? ¿De verdad que una persona sola puede sortear el complejo mundo de la probabilidad en contra?

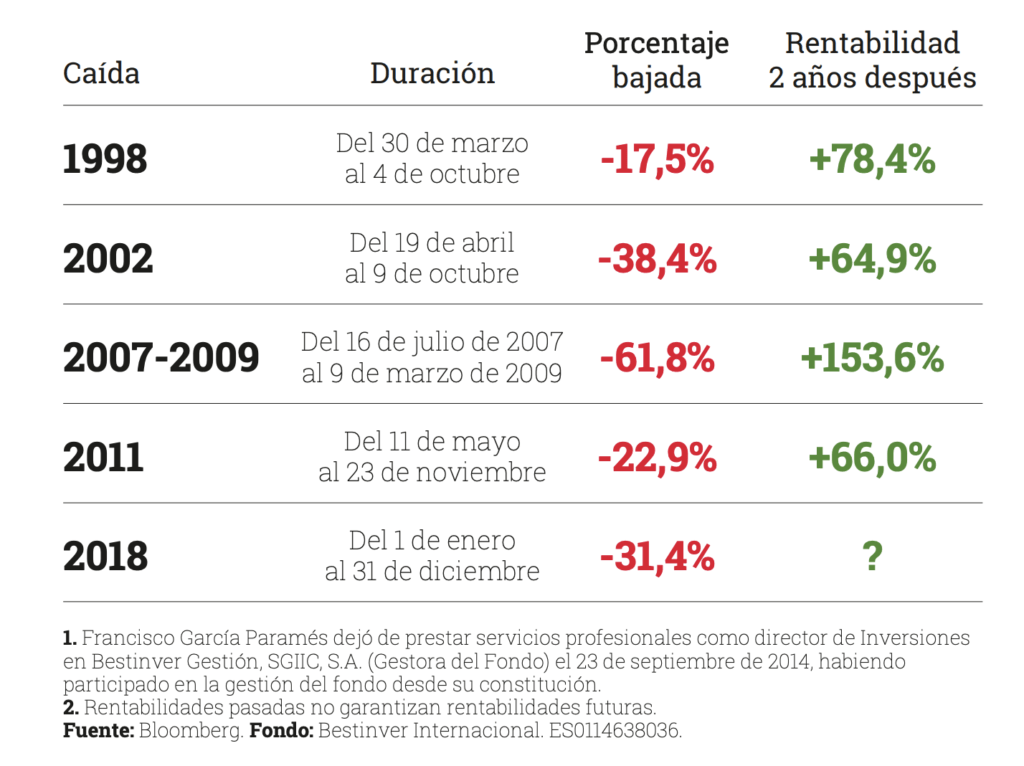

Francisco Paramés es otro gran ídolo de la inversión en España. Presentó sus resultados de 2018 a principios de año, y dedicó mucho tiempo a explicar que los malos resultados del 2018 no es algo de qué preocuparse. Ha tenido varios episodios antes: ya le ha pasado en 1998, y también en el 2002, y como no en 2007-2009, y también en 2011, y ahora 2018 no va a ser la excepción. En palabras de Paramés: «La historia siempre ha sido así y va a seguir siéndolo». El argumenta sobre su fortaleza de comprar muy barato, aunque hayan seguido cayendo los valores. Dice: «después de caídas del 20%, en dos años suelen venir subidas del 60-70%». Con estas afirmaciones a mí se me queda un poco la cara de tonto financiero con pasión matemática y me pregunto, ¿Si? ¿Y por qué? ¿Hay alguna ley como la de la gravedad que lo explique? ¿Y si después de bajar el 20%, baja el 40% y después el 80%? Paramés reconoce que su forma de pensar (y con apoyo a sus hitos históricos) a veces le ha salido muy bien, y otras muy mal: «hay compañías que han caído un 80% en las que se ha acabado multiplicando por siete la inversión. Es difícil distinguir entre las BMW, nuestra mayor inversión a lo largo de los años (en 2009 las preferentes cotizaban a 11 euros y llegaron a cotizar a cien euros), y la firma de distribución textil alemana Escada, donde perdimos toda la inversión».

¿Es sólido este argumento? ¿Son suficientemente comparables las economías de 1998, 2008 y 2018 por ejemplo? ¿Y las empresas? ¿Y la competencia? ¿Y la tecnología?

¿Es suficiente con comprar compañías “baratas”? Día (por cierto, invertida en su momento por Paramés) puede estar barata, pero ¿el precio compensa su riesgo de quiebra y pérdida de mercado tan severa que está experimentando? ¿Tiene algo que ver el mundo de los supermercados en 1998 con el de ahora? En 1998 Mercadona vendía 2.176 millones de euros, pero en 2018 cerró con casi 23.000 millones, multiplicó por 10. Mientras piense en este dato: entre 2006 y 2017 el gasto medio de un hogar en España en Alimentación y Bebidas no Alcohólicas cayó; es decir, que el mercado no crece.

En uno de los mercados más maduros que existe, el de los supermercado: ¿Alguien cree que DIA va quitar cuota de mercado a Mercadona o a la ingente cantidad de supermercados pequeños, locales, bien cuidados y con tratos exquisitos especializados en producto local? ¿Comprar una acción bajo la motivación de estar barata no es un argumento, sobre todo si compras una empresa sin márgenes suficientes, sin posicionamiento en el mercado, sin equipo directivo sólido…? ¿De verdad comprar barato es suficiente? El propio Warren Buffett (muy admirado por Paramés) lo dijo muchas veces: cuidado con las acciones “colilla” porque esas dan poco de sí, se acaban pronto, aunque sean baratas.

¿No sabía esto Paramés? Seguro que sí, ha reconocido públicamente que DIA fue el mayor de sus errores en España. Pero quizás se dejó guiar mucho más por su PER (relación entre precio de la acción y el beneficio) y lo barata que estaba la acción (respecto al mercado); o se confió mucho en su historia de que cuando algo baja fuerte vuelve a subir. Pero hay caídas de las que no subes, por desgracia —y esto empieza a ser más habitual de lo que parece—. Mi abuelo también lo decía: “a veces lo barato sale caro”.

Lo que no es sensato desde una perspectiva de lógica matemática es agarrarse a que hace 20, 10, 15 o antes de ayer lo que hice funcionó. No es del todo sólido ese argumento con la lógica detrás. ¿Tienes todos los fenómenos controlados que hayan hecho que LO MISMO que pasó hace 20 años ocurra hoy? ¿Sabemos, siquiera, cuáles son esos fenómenos que han generado el éxito o son fruto del azar? ¿Estás seguro que no te dejas nada fuera y entre el azar por ahí?

Lo mismo ocurre con las fusiones. Ya he citado un estudio de KPMG donde dice que hay una probabilidad de más del 80% de fracasar cuando dos empresas se fusionan. Fracasar en términos de creación de valor para los accionistas. Fusionarse es caro, se tiende a sobrepagar el precio de la empresa fusionada y la realidad demuestra que es muy difícil rentabilizar. Y no hablemos cuando estas fusiones rompen el alma de las compañías y las matan a las dos.

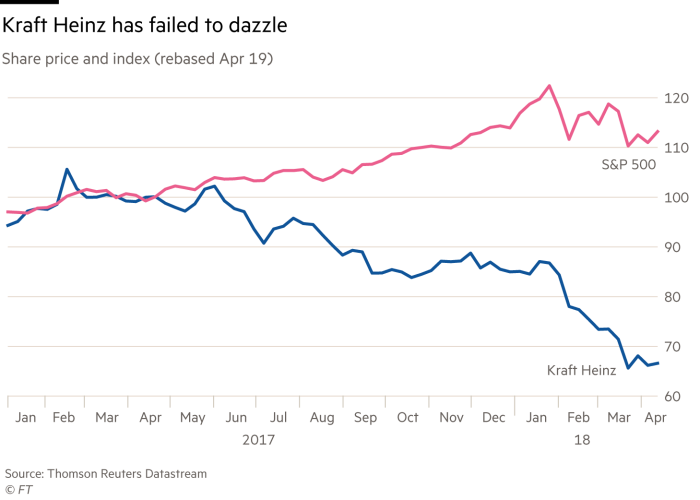

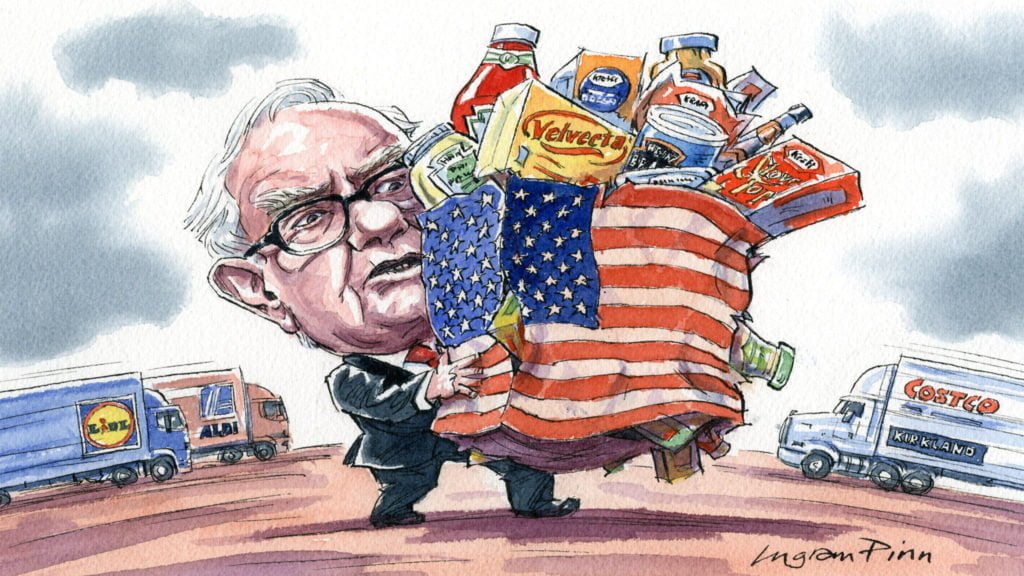

Buffett, que también por su historia nos parece una persona incontestable en inversión, siempre criticó estos fenómenos. Sus cartas a los accionistas son muy claras en este sentido. Criticó fuertemente a los directores de aquellas compañías que usan el dinero de sus accionistas, o piden prestado en exceso, para ir fusionándose con otras compañías sin crear valor. Si la probabilidad de fracasar es tan alta, ¿Cómo es posible que Buffett haya participado en la compra de Kraft precisamente para fusionarla con Heinz?

¿Cómo no fue consciente alguien como Buffett que una macro fusión de dos empresas maduras con tal sobreprecio (comprar Kraff ha costado 40.000 millones) no pudiera destruir valor? No lo sabemos, pero actuó de una forma diferente a cómo opinó siempre. Y la supuesta macro compañía alimentaria con un valor bursátil de 90.000 millones de dólares, hoy no alcanza ni los 40.000 millones de dólares.

El financiero Aswath Damodaran escribió sobre ello de una forma brillante:

1.- Es humano equivocarse: todos nos equivocamos y es más fácil de lo que parece tener “puntos ciegos” cuando invertimos. Buffett siempre fue abierto con sus errores y su coste. Y tiene un buen historial de errores que ha publicado. Damodaran dice:

«La culpa no es de Buffett sino de las legiones de inversores, analistas y periodistas que lo tratan como si fuera un dios en el mundo inversor. Citan sus palabras como si fueran un evangelio y no toleran a cualquiera que se atreva a cuestionarlas».

web_Buffett patriotic investments

2.- Las acciones no son bonos. Hay quien invierte pensando en que ciertas empresas funcionan como si fueran bonos: a pesar de su madurez y su escaso crecimiento, siempre acaban pagando dividendos año tras año, pase lo que pase, como si fueran bonos. Pero eso no es así, muchas de esas empresas y sus dividendos son insostenibles.

3.- Y esto tiene que ver con el tercer error: las marcas pueden durar mucho tiempo, pero no son para siempre. La tecnología, eficiencia o la capacidad para crear nuevos productos pueden ser ventajas competitivas, pero no duran siempre. En palabras de Damodaran:

«estas compañías están envejeciendo, y por mucha ingeniería financiera o reposicionamiento en el mercado que se les haga, no las volverá jóvenes»

Dice muchas más cosas, pero me quedo con su opinión final:

«si sus puntos de vista de inversión son dogmas, y cree que su camino es el único correcto para el éxito, le deseo lo mejor. Pero ese comportamiento sólo le prepararán para más decepciones como Kraft Heinz».

En definitiva, lo que nos dice Damodaran es que en nuestra máquina del lanzamiento de monedas puede generar historias fantásticas de éxito, e incluso aunque tengamos ciertas habilidades que puedan batir al azar. Pero tener una historia de éxito igual no tiene mucho más mérito que ganarle la partida al azar. Y aunque tengamos ciertas habilidades que nos diferencien, siempre hay ventanas por las que se cuela el azar y lo cambia todo. Sé humilde y no bajes nunca la guardia.

El pasado ayuda a comprender fenómenos, o unirlos con cierta lógica, pero decidir hoy sobre algo que afecta al futuro es otra cosa muy distinta. Para decidir se necesitan nuevas lógicas, asumir que la incertidumbre es el condimento esencial en la coctelera y que se necesitarán más cosas de la caja de herramientas: hacer experimentos, explorar nuevos caminos, testear ideas, trocear la complejidad en tramos donde puedas crear información y usar los recursos con cuenta gotas…

Si te olvidas de estas lógicas, acabas creyéndote tus propias historias del pasado, pones el foco en lo único que conoces y desprecias aquello de lo que no tienes información o desconoces, acabarás actuando como una persona dogmática, llena de sesgos y presa de los errores. Buffett tenía que enfrentarse a una probabilidad perdedora del 83% en la fusión con Heinz: no vale creerse que las fusiones que ha hecho ayer, hace 20 años o hace 40, funcionaron. Y que esto junto a sus habilidades, sería suficiente para estar en el 17% de probabilidad del éxito.

Mi receta siempre es la misma: humildad y trabajo duro en nuevas lógicas: todos tenemos ego (algunos con un tamaño estelar), sesgos, puntos ciegos, creencias, incapacidades y además creemos que tenemos la habilidad y la capacidad como para pisar por encima de todas ellas y hacer que todo funcione como está en nuestra mente, en nuestra Excel y en nuestro PowerPoint.

Esto acaba por llevarnos a terrenos peligrosos para decidir: sobre estimamos nuestras capacidades. No escuchamos, ni tenemos información nueva necesaria en todo momento. No troceamos el riesgo haciendo pequeños experimentos. Caminamos bajo la creencia de lo seguro, pero con pies aleatorios. Sobre estimamos la historia y sus conexiones con el presente. Dedicamos mucho más tiempo al retrovisor que al parabrisas, y eso es un problema si vamos en una autopista o en una carretera con muchas curvas.

Nos duele reconocer que no hay historial que sustituya a la cruda realidad del futuro: impredecible e incomparable. Nos duele asumir que muy pocos fenómenos son una línea recta y exacta. Más bien necesitamos de una actitud GPS: redireccionar cada poco, asumir nuestras incapacidades, aprender haciendo, luchar por tener siempre información nueva (hay métodos para lograrlo). Y a información nueva DECISIONES nuevas (como dirían los matemáticos).

Pero ya saben, ante todo esto, hay que asumir que es muy difícil convencer a alguien de lo contrario de lo que come. ¿Sabes qué pasa cuando no sabemos gestionar el riesgo? Que imponemos el rechazo como primera opción, no avanzamos y a veces esto nos lleva aún más rápido al desastre, aunque de forma silenciosa.