Eugene Fama, Robert Shiller y Lars Peter Hansen han sido galardonados con el Premio Nobel de Economía 2013. El galardón premia una serie de trabajos no estrictamente relacionados pero que giran alrededor del mismo tema: contribuciones empíricas sobre la predicción de precios de activos. Se trata de uno de los galardones más variados de la disciplina, ya que cubre épocas y enfoques distintos.

La importancia de esta temática no necesita justificación: los precios de los activos, especialmente los de las acciones, bonos de deuda y de la vivienda, son la clave y el reflejo de las grandes oscilaciones de la actividad económica, especialmente de las crisis. Una mayor capacidad para evaluar y predecir los precios de dichos activos traería consigo una mayor estabilidad macroeconómica, en tanto que las burbujas son desviaciones transitorias sobre el precio «fundamental» de los activos que generan señales e incentivos perniciosos. Los precios de los activos guían la inversión y el comportamiento de millones de agentes, por lo que todo avance en este área es de vital importancia para el mundo moderno.

Eugene Fama, profesor de la Universidad de Chicago, es el padre fundador de la «teoría de los mercados eficientes«. Esta teoría es quizás una de las peor interpretadas por el público general, que a menudo entiende que por «eficiente» quiere decir socialmente deseable o infalible. Pero el sentido en el que hay que interpretar de la eficiencia de Fama es el de «eficiencia informativa«. Fama observó que los precios de las acciones eran extremadamente difíciles de predecir, pero que ello era lo que se debería esperar de un mercado de valores que funcione bien. Los precios de las acciones deben recoger toda la información disponible sobre cada activo, y cada nueva noticia debería ser absorbida casi inmediatamente en el precio. Cuando esto se cumple, los precios de las acciones deberían seguir un «paseo aleatorio», es decir, una evolución errante e impredecible. La recomendación que se desprende de los trabajos de Fama respecto a cómo invertir en bolsa es simple: ¡invierte en fondos indexados y no intentes escoger ganadores individuales!

Gran parte del trabajo de las posteriores generaciones de especialistas en finanzas ha girado alrededor de dicha teoría, intentando tanto validarla como refutarla. ¿Y en qué consistiría la «refutación» de su teoría? En el hallazgo de casos en los que los precios parecen no interiorizar bien la nueva información disponible. Respecto a los eventos que constituyen algún tipo de «noticia», la teoría ha aguantado muy bien el paso del tiempo: los mercados son capaces de interiorizar la nueva información disponible con una velocidad pasmosa (y, lógicamente, cada vez mayor). Pero los resultados sobre la eficiencia en el largo plazo de los precios de los activos no han sido tan conclusivos. Por un lado, las economías desarrolladas sufren contínuamente de burbujas que nos recuerdan que los activos son valorados por personas que pueden equivocarse o incorporar de manera errónea la nueva información. Además, existen en el largo plazo algunos patrones sorprendentes, lo cual nos lleva al segundo premiado.

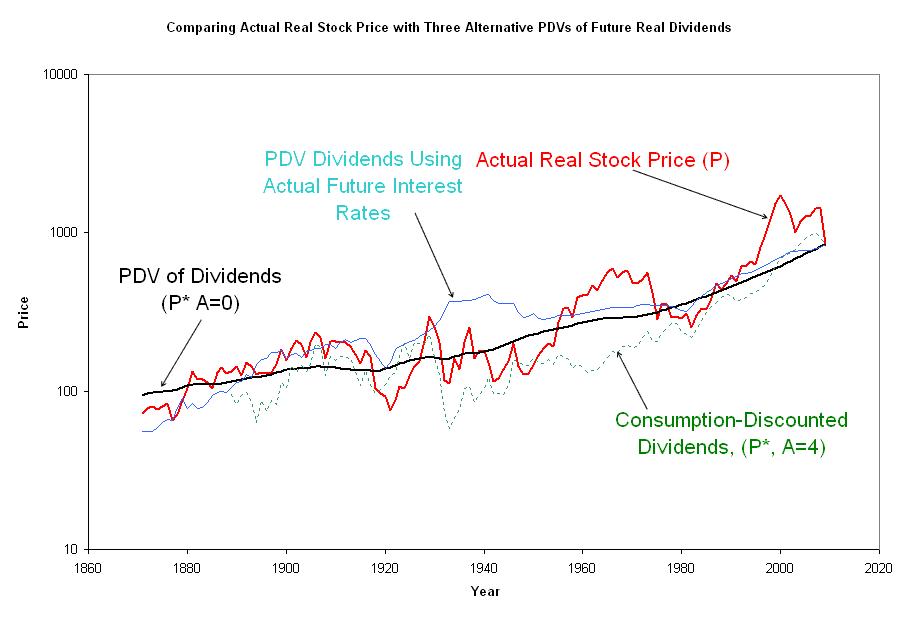

Robert Shiller, profesor en Yale, fue uno de los primeros economistas en descubrir un patrón sistemático precedible en los precios de las acciones. Su trabajo comienza con la observación de que, tras incorporar las primas de riesgo correspondientes, la volatilidad de las acciones era mayor de la que se podía inferir de los dividendos. Es decir, los precios de las acciones varían tanto que a menudo puede decirse que están «caras» mientras que otras veces están «baratas». Shiller propuso una sencilla medida para estudiar este fenómeno: dividir la valoración total de las acciones de un mercado entre los dividendos de dichas acciones. Así, cuando este ratio es alto, no debería ser recomendable el comprar acciones, mientras que cuando el ratio es bajo sí que sería rentable. Lo sorprendente de esta propuesta, y lo que le ha valido el Premio Nobel a Shiller, es que, efectivamente, este sencillo ratio tiene un poderoso poder predictivo, ya que las acciones compradas durante su período «barato» han ofrecido históricamente una rentabilidad significativamente superior a las compradas durante los períodos «caros».

Esta regularidad empírica no debería en principio existir, ya que supone una oportunidad única para ganar dinero. Y, sin embargo, los inversores siguen comportándose irracionalmente de forma agregada durante los «booms» y los «busts» del ciclo económico, comprando demasiadas acciones cuando están caras según la medida de Shiller y vendiendo en exceso durante las debacles. El trabajo de Shiller dió así lugar al nacimiento de otro importante campo denominado «finanzas conductuales», campo que intenta comprender y explicar los comportamientos aparentemente irracionales de los inversores.

Como decimos, las teorías de fijación de precios de los activos destacan sobre todo por su uso en los mercados financieros, pero también en los de la vivienda. En este aspecto, Shiller contribuyó al diseño del famoso índice de precios inmobiliarios Case-Shiller, el cual es posiblemente la serie histórica más larga de precios disponible, y que se basa en los precios de venta cruzados repetidamente. Escéptico en el uso de la palabra boom o burbuja, la hipótesis principal de Shiller es que existe una percepción generalizada de que los precios de las casas «suben siempre», cuando esto no es así. Sesgos psicológicos como el hecho de que haya pocas transacciones y la gente recuerde los precios de épocas pasadas pueden ser el combustible de las burbujas en este activo. En su libro «Exuberancia Irracional», Shiller confirmaba la existencia de señales de que los precios de la vivienda se habían disparando, dudando de la estabilidad a largo plazo de los precios inmobiliarios. Por cierto, ¿se acuerda de aquella famosa mención a la «exuberancia irracional» en 1996 de Alan Greenspan, por entonces presidente de la Reserva Federal de Estados Unidos? Pues la cita la tomó prestada de Robert Shiller y fue utilizada para reflexionar sobre el papel que un banquero central debía tomar ante la posibilidad de encontrarse con una burbuja financiera. Como sabemos hoy, Shiller estaba en lo correcto, y la exuberancia de aquel entonces se tornó irracional.

Las Peter Hansen, profesor también de la Universidad de Chicago, es el tercer galardonado y seguramente el más difícil de explicar a un público no técnico. Su aportación pertenece al campo de la econometría, es decir, de la estadística aplicada a la investigación económica. Concretamente, Hansen ha sido galardonado por el desarrollo del «Método Generalizado de los Momentos» (GMM), un desarrollo sin duda un poco arcano pero del cual vamos a intentar explicar su intuición en unas pocas líneas.

La principal diferencia de la economía respescto a la mayoría de disciplinas es que se trata de una ciencia observacional. Es decir, los investigadores en economía apenas disponen de la capacidad de realizar experimentos como los que sí pueden realizar los químicos o los biólogos -esta es por cierto, una característica que los economistas comparten con los metereólogos, con los cuales comparten también una merecida mala fama en sus predicciones-. Y el principal problema de los estudios basados datos observacionales, es decir, obtenidos de la realidad, es que, aunque a uno le interese estudiar un aspecto concreto de la misma, el comportamiento de los agentes está contaminado por la enorme complejidad de la vida en sociedad y sus incentivos. Así, tras observar un cierto patrón en un conjunto de datos, resulta muy difícil extrapolar dicho patrón al resto de la sociedad, es decir, establecer un nexo causal en las relaciones observadas en la muestra. Ello es debido a que una serie de problemas -endogeneidad, heteroscedasticidad, autocorrelación, etc.- hacen difícil este proceso denominado inferencia.

Así, Hansen desarrolló un procedimiento estadístico que permite estimar dichos modelos observacionales, como los mencionados de precios de acciones, estableciendo menos supuestos que con el anterior método dominante, al que a su vez engloba y que responde al también arcano nombre de «máxima verosimilitud». Su proceso de estimación no necesita así establecer supuestos demasiado irreales sobre el fenómeno que estudia pero es capaz de producir resultados con las propiedades estadísticas deseables. El premio recibido se debe también a la aplicación de dichos métodos para la valoración de riesgos y su relación con los distintos plazos en los que el riesgo afecta a los precios de los activos, el principal nexo de unión con los trabajos de Fama y Shiller.