Ferrovial Internacional, SE, con domicilio en los Países Bajos, absorberá el 100% de Ferrovial, S.A. La empresa que nació en 1954 en España, que cotiza en el IBEX 35 como una de las mayores empresas del país, ya no tendrá su sede en España. ¡Boom! La noticia salta por los aires.

¿Cuáles son las razones de esta decisión? Hay quien dice que es por motivos fiscales —dirigentes políticos y líderes de opinión hablando de dumping fiscal—; otros dicen que les motiva la avaricia, y no faltan los que argumentan razones de inseguridad jurídica. También se han utilizado argumentos a la siciliana: ‘con lo que este país ha hecho por ti y tú nos haces esto…’.

Desde luego, el caso Ferrovial merece, cuanto menos, un debate de por qué ocurren estas cosas en España y, sobre todo, si podemos aprender algo en el camino.

Así que en las últimas horas me he dedicado a bucear en las auditorías de la empresa y pararme a conocer algunos detalles de su historia financiera reciente. Busqué, como un buzo en el mar, algo que me permitiera comprender la decisión.

Desde luego, no tengo información de primera mano, ni puedo saber mejor que sus gestores y accionistas de la empresa lo que es mejor para sí mismos. Pero me interesa conocer y, al menos, plantear algunas reflexiones para el debate.

Ferrovial no tiene capital español relevante

No hace falta este proceso de fusión y traslado de sede para conocer que el presidente, Rafael del Pino, controla el 20,4% del capital desde una sociedad que tiene domiciliada en Holanda. Holanda se ha posicionado en Europa como un enclave estratégico muy amigable para crear valor financiero global y tributar a niveles inferiores respecto al resto de la Unión Europea.

Otro 12,4% del capital pertenece a dos sociedades de la familia ‘del Pino Calvo-Sotelo’, domiciliadas en España.

Pero el resto del capital está en el mercado o controlado por fondos de inversión. La propia empresa declara que el 93% de los inversores de ese capital flotante es de fuera de España (donde Norteamérica ya pesa un 30%).

El capital americano, sobre todo, tiene mucho poder en Ferrovial: primera idea con la que me quedo.

Por otro lado, sólo el 18% de las ventas de Ferrovial lo son en España. Su negocio depende en la inmensa mayoría del resto del mundo. En concreto, en 2022 la empresa logró vender más 2.400 M€ en Estados Unidos, casi un 70% más que en España.

- Con accionistas de fuera de España —con mucho poder en el mercado de capitales americano—;

- con el principal mercado de Ferrovial en Estados Unidos,

- y un plan Biden que va a regar Estados Unidos con obras e infraestructuras por importe de 635.000 M€ en los próximos años, con el objetivo de re-industrializar el país y convertirlo en 100% libre de emisiones en 2050 —y, de paso, jugar al proteccionismo y blindarse contra China…

Con estos mimbres, todo apunta a que Ferrovial si quiere crecer tiene que posicionarse fuerte en Estados Unidos.

Por eso no es de extrañar que uno de sus inversores principales internacionales declare que trasladar su sede fuera de España, y cotizar en la bolsa de Nueva York, hará crecer fuertemente el valor en bolsa de Ferrovial.

Ferrovial quiere americanizarse, segunda idea con la que me quedo. Y legalmente, los asesores, según explica Expansión, argumentan que la forma más rápida para llegar a Estados Unidos es a través de Holanda. En concreto, se argumenta que «existe un convenio bilateral entre Holanda y Estados Unidos que facilita el reconocimiento mutuo de los requerimientos que existen en cada país». Aunque lo que mayor pesa para empezar en Holanda es que «el camino está trillado desde Países Bajos a Wall Street».

En definitiva, legalmente cuando ya cotizas en Holanda «basta copiar los trámites y el folleto informativo publicado por otras empresas». Si lo haces desde España, hay que empezar de cero.

¿Estamos, pues, ante una decisión exclusivamente financiera? ¿Ferrovial no tiene posibilidad de crecer desde España?

Para profundizar en esta pregunta me gustaría destripar algunos datos de su contabilidad consolidada, que aglutina todos sus negocios. Este análisis se hace considerando la división “Servicios” como una actividad discontinuada, es decir, que consolida sólo a nivel de beneficio/pérdida. Además, la empresa hace años contrató a Morgan Stanley para vender por fases parte de sus empresas de Servicios… y que, como veremos, le ayudó a tener “liquidez”.

De hecho, el proceso de la venta de la división de Servicios afecto de forma notable a las actividades de España en 2022. En 2021, la empresa declaró unos 30.700 empleados en España. En la actualidad, tiene 5.400. Polonia, Chile y Estados Unidos, concentran la mayoría de los empleados de Ferrovial.

Aunque aún mantiene algunas participaciones minoritarias en estas actividades de servicios (gestión, mantenimiento, limpieza y demás actividades intensivas en empleo), la empresa se ha concentrado en el negocio de la construcción y operación de grandes infraestructuras: autopistas, aeropuertos, así como energéticas y de movilidad, fundamentalmente.

Por lo tanto, el análisis de negocio recoge en todo, excepto en los beneficios/pérdidas, la actividad sin servicios (y, por tanto, comparable en el período en el que me he fijado: 2017-2022).

Crecimiento de las ventas, pero ¿y de los márgenes?

Para comprender la evolución del negocio sin ‘cosas extraordinarias’, como la venta de su división de activos, tomemos primero las ventas, su cifra de negocio, y después su resultado bruto de explotación (es decir, la diferencia entre las ventas y los gastos directos asociados a ese negocio).

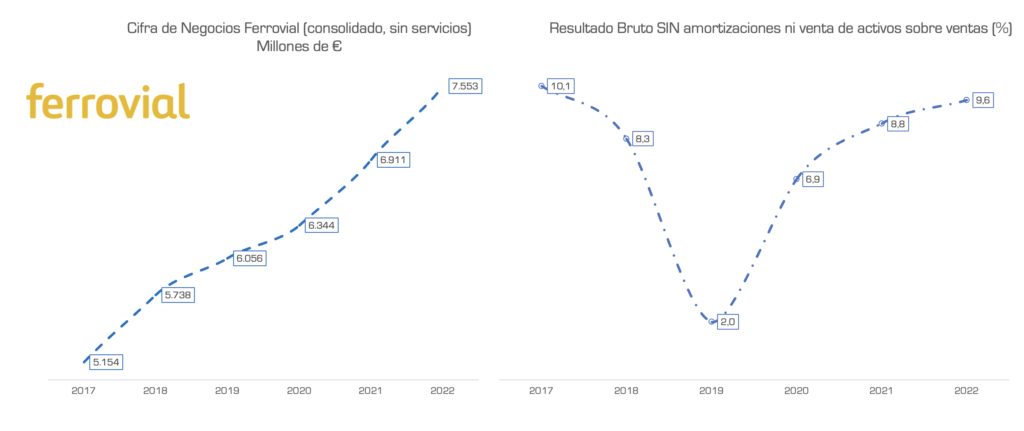

Como se puede observar, Ferrovial ha mejorado en 2.400 M€ sus ventas desde 2017, es decir, un 46,5%. Pero, en cambio, la rentabilidad bruta de esas ventas nunca ha superado la de 2017.

De hecho, previo a la pandemia, la empresa ya tenía un problema de capacidad para generar rentabilidad bruta.

Otra idea, por tanto, es que Ferrovial ha crecido en ventas, pero en términos relativos no lo hizo en rentabilidad bruta.

¿Cómo ha afectado la venta de activos a la empresa?

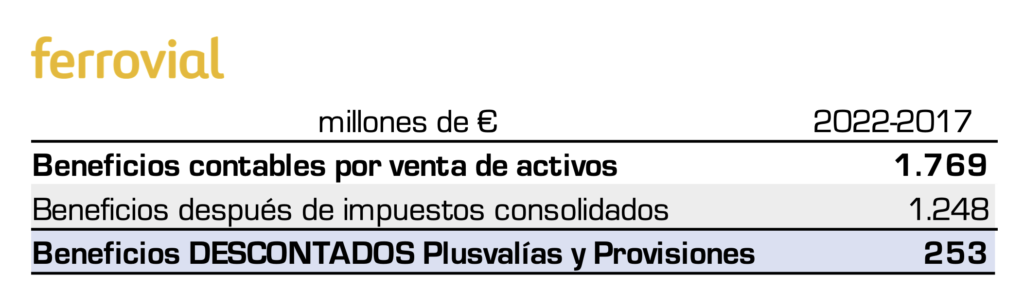

Gran parte de los activos que vendió la empresa, su actividad de servicios, tenían un valor contable inferior a su precio de venta, lo que les generó plusvalías contables relevantes y, por tanto, beneficios, así como la entrada de caja (liquidez).

Entre 2017 y 2022 la empresa declaró beneficios por venta de activos equivalente a 1.769 M€. Así mismo, en 2018, hizo una anotación contable para provisionar el valor de sus activos de servicios, y los redujo en 744 M€ (generando una pérdida contable). Si tenemos en cuanta todos estos ajustes, se obtiene un dato muy importante.

De los 1.248 M€ contables de beneficios declarados desde 2017 (la suma de todos los beneficios), 1.769 M€ se deben a beneficios contables por la venta de sus activos de servicios. Si, además, descontamos el efecto de la pérdida contable 2018, se obtiene que Ferrovial desde 2017 sólo generó 253 M€ de beneficios.

Ferrovial entre 2017 y 2022 vendió más de 37.700 M€, y sólo obtuvo ganancias imputables a esas ventas de unos 253 M€, es decir, un 0,7%. La rentabilidad de Ferrovial es, cuanto menos, muy limitada. El argumento de la avaricia no parece sostenerse.

¿Y qué capacidad de generar caja (tesorería neta) tiene Ferrovial con su negocio?

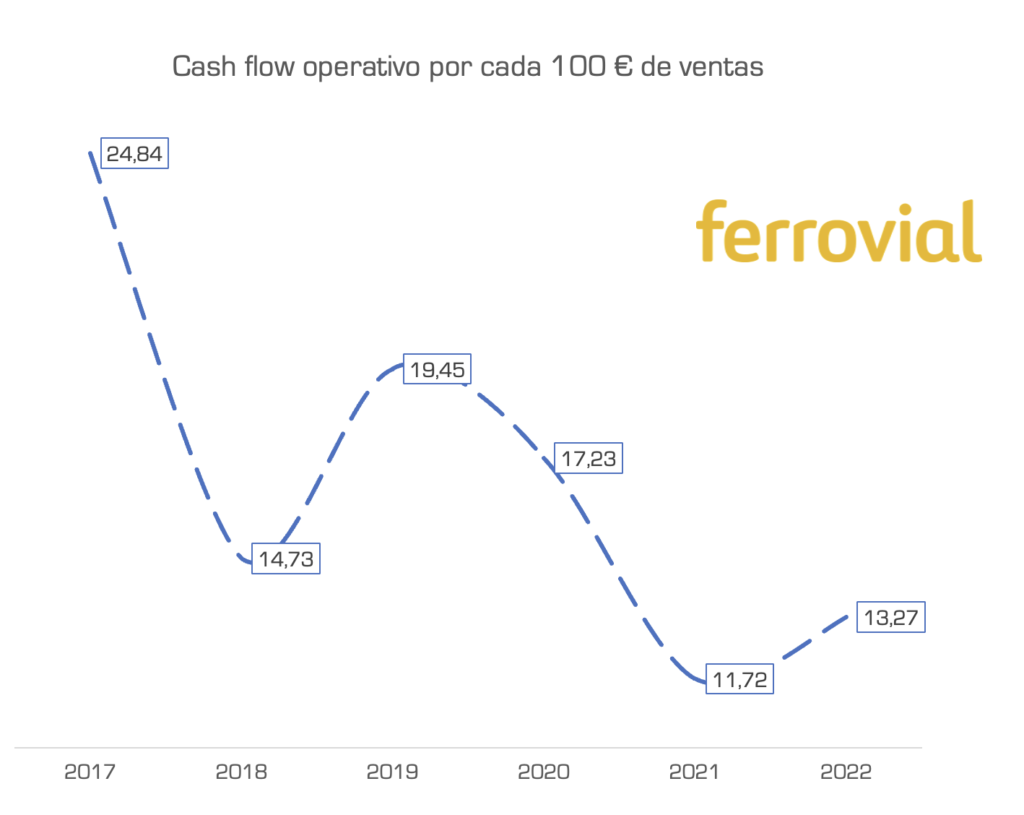

El siguiente gráfico muestra un dato crítico: por cada 100 euros de ventas, en el año 2017 generaba 24 € de caja operativa (de su negocio, lo que bombea oxígeno para todo lo demás). En 2022, esa caja operativa fue de 13 €.

Ferrovial vendió un 46,5% más en los últimos 5 años, pero también genera un 46% menos de caja operativa (sólo de su negocio, sin contar ventas de activos ni nada extraordinario).

Además, si entre 2017 y 2022 acumuló más de 6.200 M€ de caja operativa, tuvo que destinar el 70% a re-invertirla en su negocio para seguir creciendo.

Este dato es muy importante, porque quien suele criticar los beneficios empresariales no se da cuenta de que éstos son la primera puerta de entrada a generar dinero que después se tiene que re-invertir para vender más, crear empleo, pagar salarios, innovar, etc.

Sin beneficios, no hay caja, sin caja no hay oxígeno. Sin oxígeno, una empresa se apaga y se muere tarde o temprano, y la riqueza se destruye.

¿Cómo utilizó la venta de sus activos Ferrovial?

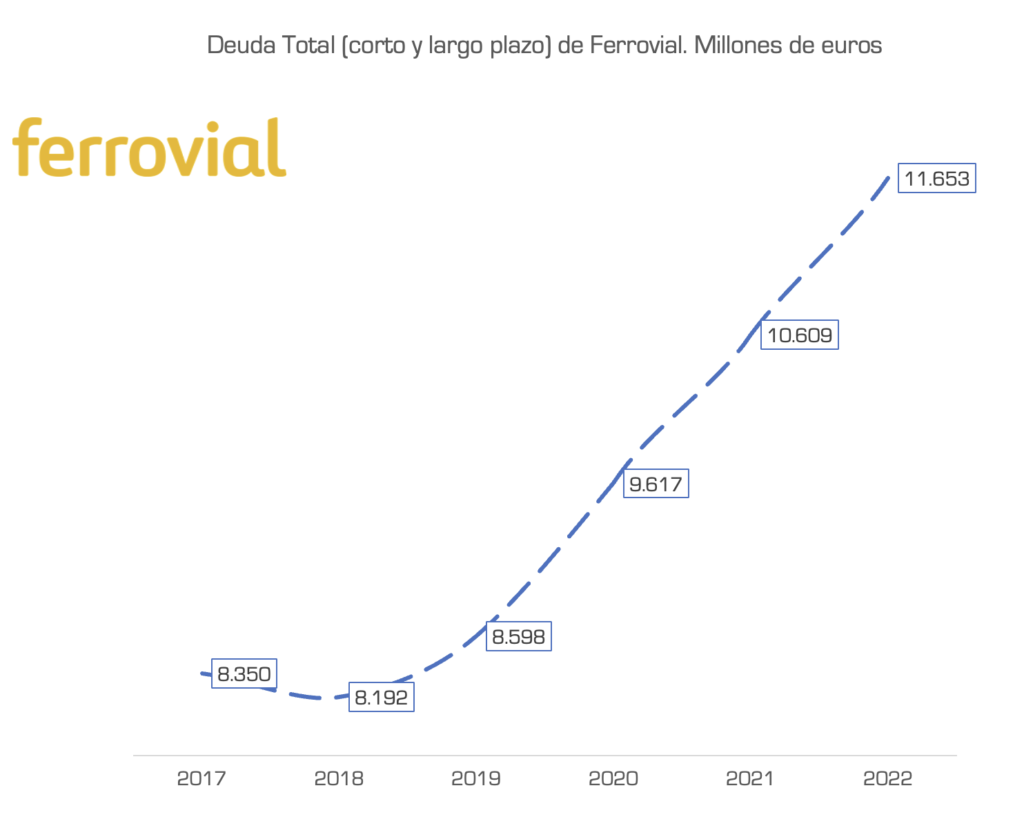

Según los flujos de tesorería declarados y auditados, entre 2021 y 2022 Ferrovial utilizó más de 1.600 M€ de sus desinversiones para amortizar deuda. Amortizó deuda de corto plazo y amplió su deuda de largo plazo. Su crecimiento de ventas, dado el modelo de negocio (grandes infraestructuras con largos períodos de ejecución), lo exige.

Para un aumento de las ventas de 2.400 M€, Ferrovial incrementó su deuda financiera en más de 3.300 M€ en los últimos 5 años. El 44% de todo su activo está financiado con deuda. No es una cantidad muy preocupante, siempre que sus activos generen la liquidez necesaria para poder re-pagar esa deuda.

En este sentido, el principal activo de Ferrovial son sus intangibles, en modo de concesiones fundamentalmente (para la explotación de infraestructuras), valorados contablemente por más de 13.500 M€. El problema, como decía con Abengoa, es que estas concesiones no están exentas de riesgos y la clave radica en la capacidad de convertirlos en liquidez a futuro.

¿Dónde está la fortaleza financiera de Ferrovial?

Ferrovial tiene dos puntos fuertes y que suelen gustar mucho a los inversores:

1.- En primer lugar, su tesorería. De media, desde 2017, siempre logró mantener unos 5.000 M€ de liquidez inmediata.

Si bien es cierto que parte de esa liquidez es porque se financia también con sus proveedores. Por ejemplo, actualmente los clientes le deben 1.600 M€ a Ferrovial, pero ésta debe 3.430 M€ a sus proveedores. Es decir, que 1.800 M€ de la caja que tiene en el banco Ferrovial debería estar, como mínimo, en los bancos de sus proveedores. España es uno de los países de Europa donde peor se paga a los proveedores, y esto es demasiado habitual (por desgracia, porque ahoga a las pequeñas y medianas empresas).

2.- En segundo lugar, Ferrovial cuida muy bien a sus accionistas. Desde 2017, cada año, bien sea a través de recompra de acciones o bien sea con dividendos, sus accionistas se llevan una media (estable) de unos 530 M€.

Ferrovial destinó casi 3.200 M€ de euros en los últimos 5 años a retribuir a sus accionistas. Esto implica un 71% más que la caja que le quedó tras re-invertir su caja operativa. Y esto explica, por tanto, que parte una la deuda se haya utilizado para cuidar a sus inversores.

En definitiva, a nivel financiero se observa que:

- Ferrovial se deshizo de sus activos para centrarse en su principal negocio (con más rentabilidad potencial).

- Usó esa venta para reducir parte de la deuda a corto plazo y obtener más deuda a largo plazo.

- Su rentabilidad del negocio es muy limitada. En términos contables su beneficio neto en 2022 fue del 2,46% respecto a sus ventas. Pero si se hace un análisis más minucioso de su actividad, desde 2017 sólo generó un beneficio puro del 0,7% de sus ventas.

- Cuidar al accionista le permite mantener una credibilidad en valoración que sorprende: la empresa tiene un valor en bolsa 100 veces superior a su beneficio. Los inversores creen que la empresa crecerá con fuerza en el futuro, es la única manera de asumir esa valoración en bolsa con los datos financieros de rentabilidad que tiene.

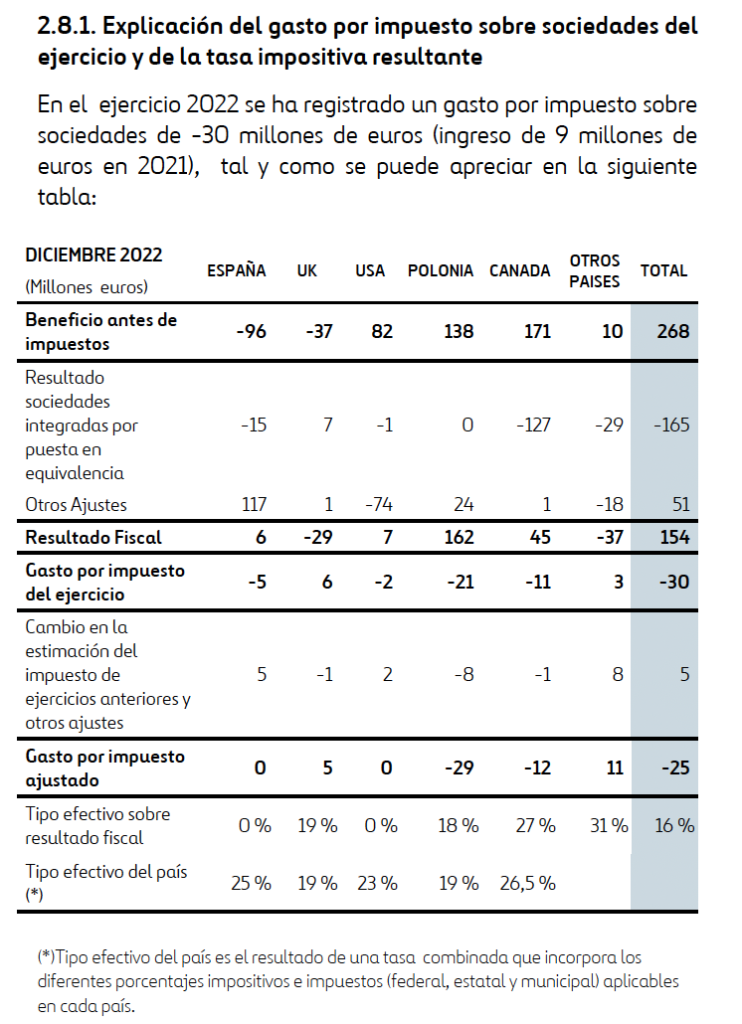

El argumento de la avaricia, los beneficios desproporcionados y la necesidad de evadir impuestos no tiene lógica financiera. Por ejemplo, en 2022 Ferrovial pagó 30 M€ en impuestos de sociedades, de los cuales, sólo 5 fueron en España. Se va a gastar más en asesores para llevar la empresa a Holanda –20 M€, según información de Expansión— que en el ahorro fiscal.

Si bien es cierto que se argumenta el mejor trato fiscal de Holanda sobre los beneficios de las filiales y pago de dividendos a sus inversores —la empresa estima un ahorro de 8 M€, según Expansión—, no tiene una envergadura suficiente como para cambiar una decisión de localización.

¿Qué podría motivar la decisión de Ferrovial?

Bajo mi punto de vista, y es una mera opinión, Ferrovial tiene un posicionamiento muy relevante en el mercado americano, pero tiene una rentabilidad muy limitada.

Este modelo de negocio, intensivo en deuda, elevada reinversión, activos intangibles y con poca capacidad de generar caja, puede explotar en cualquier momento.

Y aunque mantiene un valor en bolsa de casi 20.000 millones, la única forma de darle más rentabilidad al accionista es colocarse de forma estratégica en un mercado de capitales mucho más desarrollado, donde están mucho más acostumbrados a valorar este tipo de activos intangibles y que, si opta a grandes infraestructuras en el país, podría hacer que las expectativas sobre la empresa crezcan con fuerza, y el valor de sus acciones también.

¿Esto es suficiente para no morir creciendo?

No se sabe, el negocio ahora mismo no genera una rentabilidad relevante. O vende más y con más margen, o tarde o temprano los accionistas (y con más agresividad en Estados Unidos) se darán cuenta de que la empresa no tiene capacidad para crear valor.

Ferrovial ha apostado fuerte —incluso enfrentándose a un problema de reputación en España— para aumentar su valor en bolsa y que los inversores sigan cuidándole y prestándole el dinero que necesita para crecer.

Pero esto no está exento de riesgos:

- mayor competencia en Estados Unidos,

- necesidad de seguir acumulando deuda en un contexto de tipos de interés más altos,

- concesiones cuya rentabilidad está sujeta a riesgos de demanda —usos de esa infraestructura—. Rentabilizar las concesiones no es algo, ni mucho menos, sencillo.

Ferrovial juega al ajedrez en la búsqueda de su Dorado americano. Sus accionistas juegan —¿imponen? — a maximizar el valor de la acción, pero eso no siempre está ligado a la creación del valor a largo plazo. Cualquier fallo o imposibilidad de mejorar la rentabilidad por cada euro de ventas, y Ferrovial se puede colocar en una encrucijada difícil.

El Financial Times explica esta semana que otras grandes constructoras Europeas, entre ellas CRH (con más de 30.000 millones de euros de ventas), están haciendo exactamente lo mismo que Ferrovial, y parece que por los mismos motivos:

- Mayor concentración y desarrollo del mercado de capitales en Estados Unidos, y por tanto de inversores.

- Es más fácil obtener valoraciones de acciones más altas en Estados Unidos que en Europa.

- El plan de inversiones de Biden está siendo una oportunidad que nadie quiere desaprovechar.

¿Qué lecciones deberíamos de poder extraer en Europa y en España?

Europa está perdiendo la batalla por la competitividad

Los datos son muy contundentes. En el análisis que hace McKinsey con más de 2.000 empresas —con ventas superiores a los 1.000 M€— se observa que entre 2014 y 2019 las grandes empresas europeas, respecto a las americanas:

- fueron un 20 % menos rentables (medido por el rendimiento del capital invertido),

- sus ingresos aumentaron un 40 % más despacio,

- invirtieron un 8% menos (gasto de capital en relación con el stock de capital invertido)

- y gastaron un 40 % menos en I+D

Como detalla Xavier Ferràs:“en la competencia tecnológica global Europa está debilitada y España con dos décadas de retraso”.

Y a esto hay que sumar que Europa aún no tiene un mercado de capitales fuerte y común, en proyecto desde 2014. La propia Lagarde explicaba que decisiones como las de Ferrovial se pueden deber, en parte, a este problema.

Aspirar a cotizar en la mayor bolsa del mundo, Nueva York, es tratar de conseguir una marca de potencia financiera global. Y, queramos o no, esa marca y esa potencia no la tiene Europa ni, desde luego, España.

España tiene un problema muy serio de competitividad y tamaño empresarial

Si Europa está perdiendo la partida del puzle global, España presenta resultados muy preocupantes dentro de Europa.

Como explicaba en un artículo, donde comparaba España con Alemania:

El 12% de las empresas de Alemania tiene más de 10 empleados, en España un 4%. Desde la crisis de 2008, Alemania aumentó en más de un 30% las empresas con mayor tamaño. Mientras, España, redujo estas empresas en un 22%.

Y esto es crítico porque una empresa con más de 20 empleados en España tiene una productividad por empleado de casi el doble, y paga un 80% más de salario medio, que una con menos de 20 empleados.

Nuestra renta, nuestra recaudación de impuestos, nuestro Estado de Bienestar dependen de las empresas y su crecimiento; y no hay ideología que pueda discutirlo.

Pero este desafío del crecimiento empresarial no está en la agenda, ni en las voces del debate político y social. Y la consecuencia es que España se encuentra en unos niveles de competitividad global muy decepcionantes.

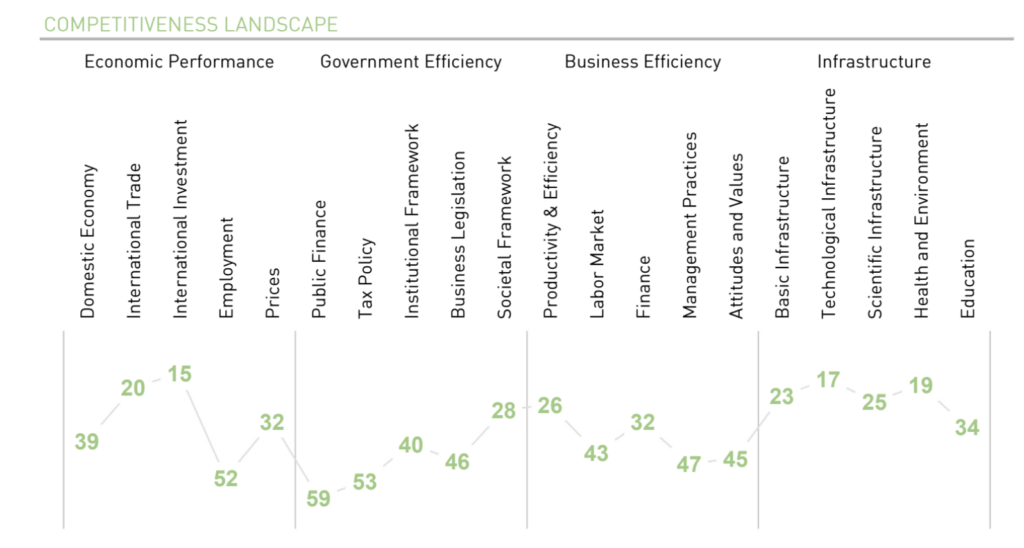

Según el estudio de la competitividad para 63 países del mundo, elaborado por IMD, España debería poder aspirar a estar entre las 20 economías más competitivas del mundo, y en cambio:

- En política fiscal,

- En finanzas y contexto macroeconómico,

- En legislación para hacer negocios,

- En un marco institucional eficaz para el crecimiento económico,

- Y en prácticas de management (directivas) en las empresas…

En todos estos aspectos críticos, estamos realmente retrasados. Competimos mal —como empresas y como gobiernos— en el mundo.

Y esto no va de tamaño de país: el ranking de competitividad lo lidera Dinamarca. Ni se trata de no pagar impuestos: Suecia es la cuarta economía más competitiva del mundo, con uno de los sistemas impositivos (y políticas públicas) más desarrollados.

El reto es tener un país que trabaje día y noche por hacer que sus leyes, sus instituciones, su sistema financiero y su clima social y educativo permitan crear empresas sólidas y que compitan a escala global. Y aún estamos muy lejos del objetivo.

El crecimiento endógeno depende de forma crítica del clima social e institucional de un territorio. Esto es algo que está muy documentado por Paul Romer o Andrés Rodríguez-Pose, como principales baluartes.

El clima social y político de España es muy crítico con las empresas

En cambio, el clima social y político en España es cada vez más extremo y se transmiten mensajes que pueden ser muy peligrosos:

- Que si los beneficios de las empresas son las culpables de la inflación,

- Que si los empresarios ‘se están forrando’,

- Que si los empresarios son antipatriotras,

- Que si capitalismo despiadado de algunas empresas,

- Que si disparamos políticamente sin miedo y sin descanso a familias con empresas que bombean mucho empleo y riqueza.

- Da igual el debate del que se trate (reforma laboral, subida de salario mínimo, desempleo, innovación…) los culpables: las empresas.

- Se lanzan mensajes de escándalo (y de despropósito) contra los beneficios empresariales, sobre todo de empresas del IBEX, sin darnos cuenta de que los beneficios son la vía para invertir y poder crecer.

Por ejemplo, hace poco hice el ejercicio con las cuentas del 2021 (que tengo que actualizar pronto), con una serie de empresas que suelen ser objeto de críticas políticas: Iberdrola, Inditex, Endesa, Repsol, Acciona y Mercadona. Estas 6 empresas en el año 2021 generaron 14.600 M€ de beneficios después de impuestos. En cambio, esas mismas empresas invirtieron en sus negocios (según sus auditorías y su uso de flujos de caja) más de 27.400 M€ en el año. Si no hay beneficios, ¿cómo se financian esas inversiones? Si no hay inversiones, ¿cómo se innova, amplían mercados, se contratan personas y se pagan salarios e impuestos?

Cada vez que se demonizan a los beneficios empresariales en España, y se amenaza constantemente con alguna medida extraordinaria para limitarlos, se está lastrando la capacidad productiva del país. Pero parece que cuanto más grande es una empresa peor imagen se quiere transmitir de ella.

Creemos el contexto adecuado, con la mejor defensa posible de las leyes de la competencia, para asegurar que nuestras empresas sean competitivas y dejémoslas que obtengan beneficios en cualquier rincón del planeta en el que puedan hacerlo. Sólo lo lograrán si ofrecen a sus clientes algo diferencial; si no lo hacen, acabarán muriendo o expulsadas del mercado.

Por otro lado, se nos llena la boca con eventos de emprendedores, marcas tipo España Nación Emprendedora y cosas similares para hacer que nazcan más empresas —cosa que está genial y es necesaria— pero caemos en una contradicción terrible:

en el momento en el que esa persona emprendedora pasa a contratar personal y le empiezan a denominar como ‘empresaria’, deja la etiqueta de ‘guay’ para convertirse en ‘explotadora’ (potencial defraudadora de hacienda y sospechosa de mil males) y se transmite la imagen de que nada en una piscina de beneficios.

Cuando una empresa del tamaño de Ferrovial decide cambiar de sede deberíamos reflexionar acerca de por qué la sede de una empresa global no está cómoda en España. Deberíamos pensar y trabajar sobre qué necesitamos para atraer sedes de empresas de otros países. Y, sobre todo, cómo creamos más multinacionales desde cero con sedes aquí, que se desarrollen aquí. Analizar muy bien qué falla, cómo podemos derribar todos los obstáculos y cómo podemos reconocer socialmente la figura de quien quiere hacer negocios en España. Como dice de forma sublime José Carlos Díez: debemos pasar de la presión (empresarial) a la seducción.

Tenemos una oportunidad extraordinaria: España es un país ideal para vivir, para hacer turismo, para disfrutar. Estamos en el punto de mira de los inversores extranjeros. Tenemos infraestructuras y conectividad global, así como notables fortalezas sobre las que apoyarnos. Pero nuestro clima social e institucional impide desarrollar nuestro tejido empresarial. De ello depende la mano que nos da de comer. Si no lo resolvemos, nos quedaremos repartiendo… ¡miseria, y no riqueza!

10 Comentarios

Las empresas españolas están totalmente ausentes del debate público.

Si queremos un país funcional hay que participar, porque hay una izquierda que domina muy bien los discursos que va a destruírlo todo.

Mi duda es muy simple y seguramente desde mi gran desconocimiento, pero lo veo tan claro el "por qué?" y "Que necesita este país" tras leer su artículo y me parece increíble que los políticos y su gran gabinete de asesores no lo vean, ni sean capaces de buscar soluciones, ¿Tan malos son?

Muy byen articulo. Ojala lo lean los politicos, pero tristemente algunos no loe entenderan.

Felicidades Javier por este articulo tan útil como necesario.

Para alguien como yo, consultor centrado en incrementar los márgenes y reconocido como experto en temas de margenes por el propio Xavier Marcet, la defensa de la rentabilidad, de los márgenes y de los beneficios de las empresas como fuente de crecimiento de cualquier país es siempre de agradecer..

Justamente estaba escribiendo un artículo, titulado más allá de Ferrovial, para via empresa, explicando la gran diferencia entre Países Bajos, donde vivo y España a la hora de tratar a los empresarios y sus empresas.

Con tu permiso y citando la fuente, como no puede ser de otra forma, recogeré algunos elementos que me parecen importante.

Un saludo desde los Países Bajos

Abrazo grande y gracias por la info.

Muchas gracias. Fantástico análisis e educación para mí. Ojalá lo lean las personas haciendo demagogia sobre este asunto.

Permítanme escribir este comentario en memoria de Miguel Blesa, a quien conocí, que se equivocó de puerta de salida.

Dado que los climas son consecuencia de algo, este «clima social e institucional que impide desarrollar nuestro tejido empresarial», ¿no será porque estamos al final de una transición estructural, como cuando pasamos de la Autarquía al Desarrollismo o de este al Popularcapitalismo Global?

En este segundo paso, recordemos que tuvo lugar el «al suelo todo el mundo, aquí no pasa nada» y los tiros al techo del parlamento.

Ahora, vamos del Popularcapitalismo Global a otra cosa mejor, pero también global, en la que lo inmobiliario —incl. la construcción— no va a ser «la» locomotora ni «el» ahorro-del-pobre, sino lo que siempre fue: una actividad más, con márgenes normalitos, pero con cierta seguridad.

Por cierto, ¿la leyenda negra antiespañola no fue perpetrada inicialmente por ingleses y holandeses durante el siglo de oro?

Si quieren cerrar por fuera la puerta española, que se vayan. Pero que no digan que van a mantener una suerte de doble nacionalidad mercantil, imposible en su sector de actividad.

Qué raro es todo esto que está pasando con esta empresa, pero raro, raro, raro. Porque, en el fondo, nada les impide tener una sociedad matriz residente donde les dé la gana y con un nombre que sea más pronunciable en inglés —digo esto porque sé que se quejan de ello—. ¿Vamos a una ‘Pine’s Raphael Foundation’?

No les hacía falta ni tener precios de transferencia ni ‘cash management’ ni nada. Nadie se enteraría, salvo sus grandes acreedores financieros y Hacienda, entidades con las que una empresa así, en principio, puede hablar de todo. Debemos presumir que sus asesores se lo han explicado todo: el IVA, los dividendos, las plusvalías de fuente interna. Quizá tengan problemas familiares o con acreedores o socios y solo quieran presionar o haya una operación corporativa de verdad en ciernes, operación que creemos que no tendría sentido ocultar, por ninguna de las dos partes, si fuera una absorción.

Además irse a otro país de la UE no es irse. ¡Y bajo la presidencia española del Consejo! ¿Qué más les daba esperar a enero de 2024?

Intuyo que este misterio del verdadero porqué de esta empresa se desvelará pronto. Muy importante ha de ser porque el pueblo odia a las que abandonan el barco.

Un saludo cordial y enhorabuena por este magnífico artículo.

P. S.: Ciertamente, duele ver cómo una crisis de una empresa tan señera se utiliza como arma política arrojadiza.

Muchas gracias por tan excelente exposición. Enhorabuena y saludos.

Es muy interesante el artículo, me parece verosímil. Ahora, es cierto que está mal visto ser empresario ¿Qué han hecho en la CEOE para mejorar la imagen de los empresarios?

Tanto los sindicatos de los trabajadores como los sindicatos de los empresarios, todos ellos funcionan con un enfoque ideológico bien definido.

Así los trabajadores son todos de izquierda y los empresarios parece que salieron de una congregación religiosa como el OPUS DEI o como un partido político como el PP.

El presidente de la CEOE, en mi opinión, perdió toda credibilidad. Pero para el empresariado. Ya ni me planteo si es aceptable para toda la sociedad. Se asigna un salario muy superior al salario de un CEO en España y sigue siendo superior al salario de un CEO de EE. UU o China.

Gana más y no hace más. Parecía que mejoraba algo la imagen pero no, la CEOE se ve como una organización afín al PP.

Se apuntó a la inseguridad jurídica.

Deberíamos intentar no estigmatizar a nadie, nunca. Y todos tienen que generar una conversación, constructiva.

Este artículo podría formar parte de la conversación de los empresarios, los trabajadores y los partidos políticos.

Compárese esto con lo que se ha ido diciendo.

Todos tenemos que apuntarnos a lo mismo, a la mejora continúa. Como las normas ISO: Mejoremos la conversación, la calidad de los argumentos. Gobierno y oposición, partidos políticos y todos los sindicatos, juntos. Discrepando con inteligencia.

Mi más sincera enhorabuena por este articulo, que creo que está enfocado al ciudadano normal superentendible y muy ilustrativo de lo que debería ser a mi juicio una asignatura obligatoria en las aulas españolas.