Gadea de la Viuda es socia fundadora de Abante y directora general. Licenciada en Derecho, estudió en la Harvard Business School y obtuvo el MBA del IESE Business School. Antes de fundar Abante junto con otros tres socios, De la Viuda fue Directora de Marketing de AB Asesores y en Morgan Stanley. Queremos hacer un repaso con ella del papel de las mujeres en ámbitos tan importantes como la jubilación, el ahorro, la inversión…ámbitos donde Abante publica guías y hace investigaciones muy solventes. Desde Sintetia nos ha interesado mucho esta capacidad de divulgación de asuntos que tienen mucho carácter técnico pero, a la vez, son claves para nuestro día a día.

:: Gadea, ¿Si tuvieras que resumir la motivación principal que os ha llevado a lanzar, desde Abante Asesores, la guía “El Reto Financiero más allá de los 60”, cuál sería?

Lo perdidas que están soportando muchas personas cuando llegan esa edad, las dudas que les surgen sobre cómo afrontar los 20 o 25 años que tienen por delante en una gran variedad de aspectos, desde algunos muy vitales, como por ejemplo, la decisión de prolongar o no la actividad profesional, hasta otros tan particulares como si pueden o no rescatar un plan de pensiones. Nos han regalado muchos años de vida, pero muchas personas no están preparadas para el reto que supone este amplio periodo vital e, incluso, ¡¡hay quien nos dice que no quiere vivir tanto tiempo!!

:: Vuestra guía arranca con una sentencia absolutamente clave: “La esperanza de vida al nacer en España ha aumentado de forma espectacular en tan solo dos generaciones”. Siempre vemos esto como una fuerte debilidad, sobre todo desde un punto de vista de finanzas públicas. Por eso, Gadea, quiero plantearte las dos preguntas:

1.- El gran reto que esto supone, ¿qué implica aumentar 5 años, por ejemplo, nuestra esperanza de vida?

Supone un reto personal para que esos años no pasen sin más y por eso es fundamental tener una buena alimentación, realizar ejercicio físico y también mental, así como desarrollar las relaciones sociales, como señalan todos los médicos. Y, por supuesto, es un reto financiero para el que hay que prepararse con la suficiente antelación. Vivir cinco años más puede implicar una necesidad de ahorro adicional de un 26% -el cálculo varía dependiendo de cuál sea el nivel de vida que deseemos mantener-.

2.- Pregunta contraria, ¿qué oportunidades nos da el hecho de que seamos más longevos?

Tener una vida bien vivida es siempre una gran oportunidad y contar con muchos más años por delante te permite proyectar qué quieres hacer en una tercera etapa vital, si tienes la suerte de llegar con salud y en buenas condiciones. Antes las personas se jubilaban y pensaban que ya les quedaban pocos años por delante. Hoy eso ha cambiado y puedes planificar un magnífico proyecto para ese tercio de tu vida. Te permite plantearte tu actividad profesional de otra manera, ya que puedes estar muchos más años generando ingresos, e, incluso, tu vida familiar. Ahora mismo, un momento crítico en las carreras profesionales coincide con la llegada de los hijos, lo que es muy perjudicial para la demografía y para las situaciones de muchas personas y, sobretodo de las mujeres. Pero si la gente supiera que va a trabajar muchos más años y que va a poder reengancharse con cierta facilidad otra vez al mercado laboral, quizás muchas personas, en un determinado momento, optarían por trabajos más flexibles, sabiendo que a futuro va a poder recuperar estos años de menores ingresos.

:: ¿Cuáles consideras que pueden ser las estrategias de ahorro/inversión en este contexto en el que una persona puede mantenerse activa durante muchos años y va a pasar por muchas situaciones laborales inciertas?

Lo fundamental es tener un plan vital, que, lógicamente, podrá ir cambiando a lo largo de los años. El dinero y las inversiones deben ser, en este plan, un medio para poder ver satisfecho aquello que da sentido a nuestra vida. Es lo que los sajones llaman Financial Life Planning.

:: ¿Cómo cambian estas recomendaciones en los casos de los autónomos?

El ser o no autónomo no es más que una condición laboral, pero, en lo esencial, no cambia nada. En función de lo que el autónomo decida sobre su cotización, tendrá más o menos prestación por jubilación, pero también hay que tener en cuenta que si cotizando menos, es capaz de ahorrar la sistemáticamente la diferencia e invertirla correctamente, en el largo plazo, quizá, tenga una renta superior a lo que con esas aportaciones le daría la Seguridad Social, que es un sistema de reparto. Es decir, hacerse un Financial Life Planning le ayudará a determinar en su situación qué nivel de cotización le conviene más y a trazar un plan de ahorro e inversión para conseguir el nivel de vida que desea durante la jubilación.

:: Gadea, también habéis publicado una guía sobre mujeres e inversión. Por favor, apórtanos algunos datos, ¿existen diferencias entre hombres y mujeres cuando invertimos? ¿En qué medida?

A las mujeres, en general, les cuesta más adentrarse en el mundo de las inversiones e iniciar un proceso de planificación del ahorro a largo plazo. Eso sí, una vez que toman la decisión y se ponen a ello son mucho más constantes y cumplidoras con el plan marcado, por eso, tener mujeres clientes da muchas satisfacciones. Todavía hoy los hombres suelen ser la cabeza visible en la gestión del ahorro familiar, aunque sí se empieza a manifestar un mayor protagonismo de las mujeres, ya sea de forma conjunta con su pareja o de forma independiente. Hay muchos factores sociales y culturales que todavía juegan en contra, sin embargo, los datos nos llevan a pensar que ya en la generación de los millennials la situación va a estar mucho más equilibrada.

:: Tras estos datos, danos alguna recomendación para toda aquella mujer que nos esté leyendo… ¿Por dónde empezar?

Hay que tener en cuenta que las mujeres vivimos, de media, cuatro o cinco años más que los hombres y que, también de media, las pensiones que reciben son inferiores, por lo que necesitan de más recursos propios durante un periodo de tiempo superior para mantener una calidad de vida razonable. Pero lo más importante es que, queramos o no, casi todas, en algún momento de nuestra vida, vamos a tener que tomar decisiones financieras, muchas veces en situaciones sobrevenidas poco deseables (divorcios, viudedad, paro…) y es vital estar preparadas y tener la capacidad de tomar las decisiones adecuadas, con independencia de quién decidas luego que gestione tu ahorro.

:: ¿Qué es la planificación financiera a nivel individual, es decir, qué le aporta un asesor a una persona que quiere planificar bien sus finanzas particulares?

Un buen asesor aporta experiencia, método y perspectiva, todo ello, fundamental para poder lidiar con la incertidumbre que nos rodea y que es, casi siempre, la que nos invade en momentos difíciles de los mercados financieros y nos hace tomar decisiones equivocadas que provocan que muchos inversores vayan siempre con el pie cambiado. Ya lo decía el gran financiero Templeton: “Los mercados alcistas nacen del pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia”. Las buenas decisiones de inversión son, en muchos casos, contraintuitivas y, por eso, necesitamos a alguien a nuestro lado que modere nuestras emociones. Entre los aspectos más importantes que debe entender bien un asesor respecto de su cliente es, quizá, su percepción de los riesgos, y digo riesgos porque son muchos y variados y afectan, tanto a la cartera, como puede ser la volatilidad o la caída máxima que está dispuesto a asumir en un momento puntual, como a aspectos personales, como no conseguir determinados objetivos vitales.

:: A veces parece que existe una creencia de que ‘sólo los ricos ahorran’ y eso nos relaja financieramente y no hacemos las cosas bien, ¿qué opinas?

Los ricos tienen dinero en un momento del tiempo, lo que no quiere decir que necesariamente ahorren; además “ser rico” es un concepto móvil, depende para quién uno es rico o no. Además, si los ricos siempre ahorrasen y gestionasen bien su dinero, este siempre sería de los mismos, cosa que no es así, lo que es una gran virtud del sistema capitalista. Amancio Ortega no era rico hace 25 años y otros que sí lo eran ya no lo son (o tampoco lo son sus hijos).

Cualquier persona que aspire a tener un nivel de vida razonable durante los años en los que sus ingresos profesionales se ven mermados y tenga que vivir generando rentas adicionales a la pensión de la Seguridad Social, que muy posiblemente también mengüe, debe preocuparse por ir generando un ahorro e invertirlo profesionalmente.

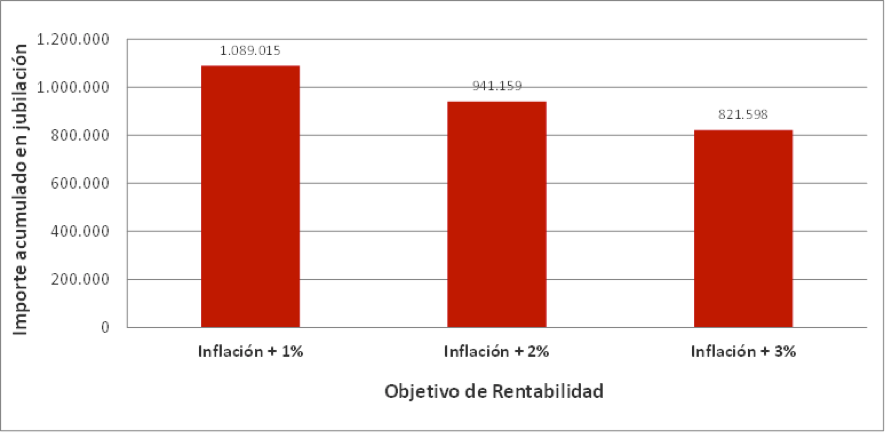

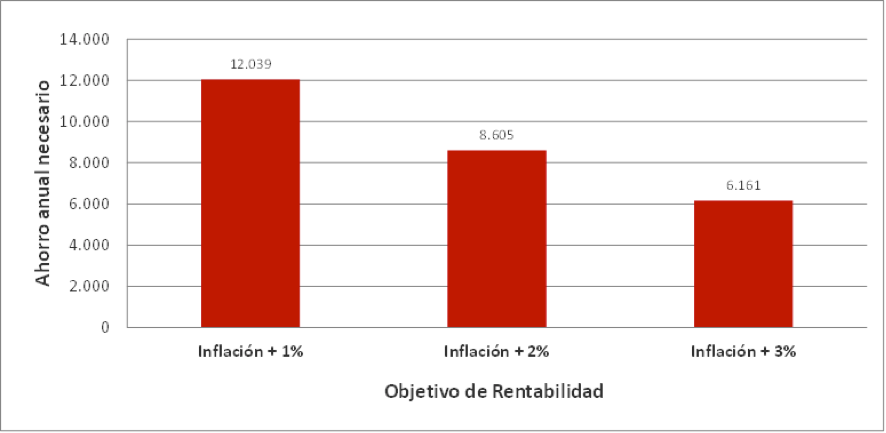

Por ejemplo, con las siguientes hipótesis:

- Edad actual: 30 años.

- Jubilación: 67 años.

- Esperanza de vida: 100 años.

- Necesidades de rentas durante la jubilación: 1.500 euros al mes.

- Inflación: 2%, tanto durante los años de ahorro, como durante la jubilación.

Los resultados son los que se muestran en los dos gráficos siguientes. Varían sustancialmente según la rentabilidad que sea capaz de conseguir por el dinero acumulado, tanto mientras ahorra como cuando empiece a disponer de él. Si obtiene una rentabilidad conservadora, cercana a la inflación, tendrá que ahorrar unos 12.000 euros, pero si opta por asumir más riesgo y aspira a una rentabilidad de un 3% por encima de la inflación, necesitará ahorrar unos 6.000 euros al año. La diferencia, de un 50%, es lo que consigue por la capitalización del ahorro a esa tasa de rentabilidad.

Parece obvio que el esfuerzo de ahorro es mucho menor en este caso, pero conseguir de manera consistente esta rentabilidad también es más complicado y hay que estar dispuesto a sufrir fluctuaciones y pérdidas puntales en el valor de nuestro ahorro, sobre todo en un escenario como el actual, en el que la rentabilidad sin riesgo es 0% o, incluso, negativa.

:: Parece que el mercado, corrígeme si me equivoco, tiene mucha liquidez, los bonos, los tipos… la rentabilidad de la renta fija está por los suelos. Ahora hay un interés creciente en crear fondos, invertir en empresas jóvenes –startups-,

1.- ¿Qué estáis haciendo en Abante en esta tipología de instrumentos?

Estamos haciendo accesible algunos de estos fondos más vinculados al emprendimiento a nuestros clientes, pero siempre después de una due diligence muy rigurosa del fondo y del equipo gestor y, a su vez, explicando muy bien a los clientes el riesgo que están asumiendo, tanto por las propias inversiones en sí, como por la iliquidez.

2.- ¿Crees que invertir en empresas no cotizadas, muy innovadoras y, por tanto, con mucho riesgo, es factible para cualquier tipo de inversor?

Para un inversor no profesional este tipo de activo alternativo debe tener un peso máximo en su cartera de un 10% y a partir de un volumen de patrimonio razonablemente alto y siempre diversificando, cuando la función de esta inversión es puramente financiera. Otra cosa es que seas el emprendedor, entonces tu posición es muy distinta.

:: Gadea, cada día ves a muchas empresas, inversores, instituciones, personas con ahorros ¿Cuáles son las 3 cosas que consideras son vitales para tener unas finanzas sostenibles?

Tener claros los objetivos para los que inviertes.

Tener claros los riesgos y diversificar.

Tener paciencia.

:: ¿Cuál es tu opinión sobre el endeudamiento? ¿Cuándo, por qué y cómo debemos analizar esa opción?

El endeudamiento es un excelente opción que te permite acceder a activos tangibles (una casa) o intangibles (pagar la educación de tus hijos), activos a los que, a lo mejor, no podrías acceder sin ese endeudamiento, o que eres capaz de optimizar mejor si te endeudas. El problema surge cuando la deuda supera la capacidad de pago, pero eso es algo que pasa a todos los niveles, desde un particular, a una empresa o un Estado. Sin embargo, bien utilizado es un gran instrumento para financiarte y en distintos plazos de tiempo.