Tras entrevistar a José Ramón Iturriaga, uno de los gestores españoles de Renta Variable más reputados, en esta ocasión tenemos la oportunidad de charlar con los gestores de Metagestión: Javier Ruiz Ruiz, su Director de Inversiones desde 2012,y Alejandro Martín Toledo, analista y co-gestor desde principios de 2013.

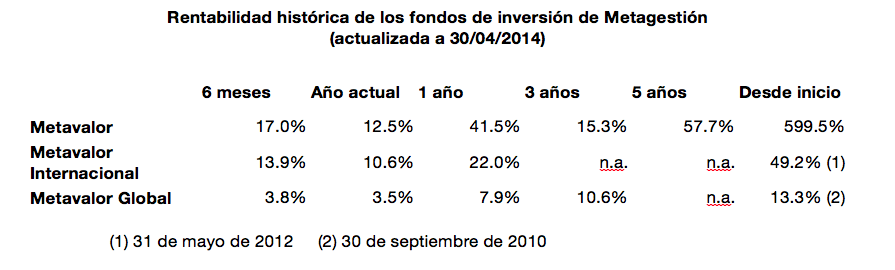

Metagestión, fundada en 1986, es una de las gestoras de fondos de mayor historia en el panorama español, gestionando en estos momentos tres fondos: Metavalor, de RV española y el de mayor trayectoria de la casa; Metavalor Internacional, de RV global, nacido el 31 de Mayo de 2012; y Metavalor Global, fondo mixto global, nacido el 30 de Septiembre de 2010.

Pese a carecer de un historial longevo, el actual equipo de gestión ya ha demostrado unos resultados notables en 2013 y lo que llevamos de 2014. Así, algunos de sus fondos se han colocado entre los mejores en rentabilidad de su categoría, con rentabilidades que superan el 10% en lo que llevamos de año en el caso de sus fondos de Renta Variable. No obstante, dado su horizonte de inversión los resultados trimestre a trimestre no les quitan el sueño, y su meta es mantener la consistencia en el largo plazo.

Para ello, se apoyan en la filosofía conocida como “value investing”. Su principal foco de atención no está en las principales magnitudes macroeconómicas ni en cuáles serán las siguientes palabras de los banqueros centrales, sino en el cuidadoso estudio de la calidad de los negocios y su evolución, primero, y su valoración, después.

:: En este sentido, ¿cuáles son las principales apuestas de vuestros fondos de renta variable y cómo se encuadran en vuestros criterios de inversión?

En el caso del fondo de renta variable nacional, Metavalor, las tres principales apuestas serían Barón de Ley, Miquel i Costas y Altia. De Barón de Ley (empresa basada en La Rioja de viñedos y vino) nos gusta, especialmente, que sea un negocio sencillo de entender, integrado verticalmente y con una gestión de capital perfectamente alineada con los intereses de sus accionistas. En el caso de Miquel i Costas (líder en el sector papelero español en la fabricación de papeles especiales de bajo gramaje, especialmente utilizados en cigarrillos), nos atrae que opere en un mercado global oligopolístico, donde la compañía opera con una cuota de mercado del 6%. Pensamos que el papel LIP (Lower Ignition Propensity) aún tiene que implementarse en un gran número de países, por lo que los crecimientos a futuro pueden ser muy interesantes. Por último, Altia es una compañía dedicada a las tecnologías de la información y la comunicación, especialidad en la consultoría tecnológica, outsourcing y mantenimiento y housing/hosting. La debilidad del sector en España y la fortaleza financiera de Altia, permiten a la compañía ir haciendo adquisiciones muy rentables para el grupo.

En cuanto a Metavalor Internacional, nuestras principales apuestas serían Groupe Guillin, Corticeira Amorim y Clear Media. La primera de ellas (Groupe Guillin) es una empresa familiar francesa fundada en 1972, líder europeo en la fabricación y venta de envases de plástico termo-conformado para el sector de la alimentación (los clásicos envases de las uvas, por ejemplo). Nos gusta que sea un negocio con fuertes economías de escala y con procesos de producción complejos y patentados.

Corticeira Amorim es una empresa portuguesa con más de cien años de historia dedicada a la fabricación y venta de productos derivados del corcho, especialmente tapones para botellas de vino. En este caso, nos atrae el que la compañía cuenta con un acceso privilegiado a los alcornoques (crecen en el sur de Europa y norte de África) y una relación de décadas con los proveedores de corcho. Por último, Clear Media es el líder en publicidad al aire libre en China (prácticamente opera en monopolio en todo el país). Se trata de un negocio con excelentes retornos sobre el capital, lo que le permite a la compañía generar importantes cantidades de caja cada año. Su principal accionista es la empresa americana Clear Channel, lo que nos da más tranquilidad en cuanto a la alineación de intereses del equipo gestor con la compañía. Algo no sencillo de encontrar en compañías asiáticas.

Al final, intentamos apoyarnos siempre en cinco principios a la hora de decidirnos por una inversión:

- Negocio fácil de entender

- Con barreras de entrada y/o ventajas competitivas significativas

- Perfil financiero sólido

- Buena gestión de capital

- Margen de seguridad a la hora de invertir: que la inversión se realice a un precio suficientemente barato para cubrirnos de posibles errores de análisis o imprevistos futuros no contemplados.

:: Respecto a la existencia de ventajas competitivas significativas. ¿Cuáles son las claves para dar con ellas?

Normalmente, las empresas que mantienen unos retornos sobre el capital empleado elevados de manera consistente, lo consiguen porque tienen algún tipo de ventaja o barrera que impide a la competencia copiar su modelo de negocio. En el caso de Google, por ejemplo, que es una de nuestras inversiones en Metavalor Internacional y Metavalor Global, su negocio cuenta con un poderoso efecto de red. Esto es, cuantos más usuarios utilizan Google, más aumenta el valor de Google para los anunciantes. Lo que hace que Google cuente con unos retornos sobre el capital empleado cada vez mayores.

:: A diferencia de otros gestores value, no tenéis miedo a invertir en el sector tecnológico, que es uno de los que más pesan en Metavalor Internacional. Aquí la dificultad añadida sería valorar la sostenibilidad de esas ventajas competitivas significativas dada la velocidad de cambio del sector…

En realidad, conviene hacer una aclaración a este respecto. Nosotros, como norma general, somos muy aversos a sectores cambiantes y estamos de acuerdo en que la tecnología es, posiblemente, el más cambiante de todos. Siempre invertimos pensando en dónde va a estar una empresa en los próximos cinco años y, para eso, necesitamos cierta estabilidad en la industria en la que opera.

Ahora bien, hay empresas tecnológicas que operan en cuasi monopolios y que llevan siendo líderes con su mismo producto los últimos años y que, a día de hoy, nada hace indicarnos que eso vaya a cambiar. Sería el caso mencionado antes de Google o también el de Microsoft, otra de nuestras inversiones.

:: Microsoft, por la que pocos apostaban hace un par de años, vista como rezagada tecnológicamente. ¿Cuál es vuestra tesis de inversión en la compañía, y cómo veis al nuevo CEO?

Microsoft es una compañía que lleva décadas liderando el mercado de los sistemas operativos y procesadores de texto, hojas de cálculo y presentaciones con su paquete Office. Estos últimos años, la irrupción de un nuevo mercado (smartphones y tabletas) en el que la compañía no ha sabido estar presente, ha lastrado claramente a la cotización. Sin embargo, en nuestra opinión la compañía ha demostrado con creces la calidad de su producto y los números (crecimiento de ventas y generación de caja) así lo demuestran. Por lo que nos parece una inversión con un elevado potencial.

En cuanto al nuevo CEO, nos gusta su mayor apertura de mente y el que parezca que quiere apostar por un ecosistema más abierto, donde Microsoft sí puede tener mucho que decir en el mundo de las tabletas y smartphones.

:: Hablando del sector, no puedo resistirme a preguntaos por Apple. Para unos es una empresa de hardware condenada a la comoditización; para otros es principalmente un ecosistema con grandes ventajas competitivas que une a todos sus productos y con grandes posibilidades de expansión. ¿Cuál es vuestra perspectiva?

El problema de Apple es que no somos capaces de visualizar su negocio dentro de cinco años. En el año 2007, Nokia era el líder indiscutible en telefonía móvil y a día de hoy está desaparecido del mapa. Somos conscientes de que Apple tiene un muy buen producto y un ecosistema cerrado que mantiene a su usuario cautivo, lo que aumenta la venta cruzada entre distintas divisiones de la compañía. Sin embargo, nadie nos dice que mañana Sony o Samsung no den la vuelta a esta situación.

:: Pasando al terreno nacional, en su fondo Metavalor han apostado por empresas del Mercado Alternativo Bursátil, como Gowex (posición ya vendida) o Altia (en la que mantienen una posición significativa). ¿Cómo valorar estas empresas de tan espectacular crecimiento?

En estos casos juega un papel muy importante la transparencia y el buen hacer del equipo gestor de las compañías. Tanto Jenaro (Gowex) como Tino (Altia) nos parecen grandes profesionales que buscan continuamente lo mejor para sus compañías y accionistas. Gowex la vendimos porque la valoración nos resultaba muy exigente, especialmente para un sector con tan poca visibilidad. En cuanto a Altia, seguimos muy tranquilos con la valoración de la compañía.

::¿Qué le diríais a un inversor particular español que se siente nervioso tras la fuerte y rápida subida de la bolsa española en los últimos años? ¿Coincidís con José Ramón Iturriaga en que esto no ha hecho nada más que empezar?

Nosotros no intentamos predecir lo que va a hacer la bolsa para invertir, pero cada vez nos cuesta más encontrar buenas oportunidades de inversión en el mercado español. Hay muchas compañías que ya descuentan una recuperación en “v” de la economía española. En nuestro caso, no vemos que eso vaya a pasar, por lo que las valoraciones de estas compañías nos parecen muy exigentes para poder invertir con suficiente margen de seguridad, incluso si se produjera esa recuperación tan brusca. Preferimos jugar una recuperación de este tipo con una compañía como Barón de Ley, con las ventas en España totalmente deprimidas y a unos precios muy atractivos para invertir.

Dicho esto, nuestro fondo Metavalor cuenta con un potencial superior al 40% para los próximos tres años, por lo que somos positivos con nuestra cartera.

:: ¿Cuáles son los principales riesgos que más os preocupan en este momento de cara a vuestros fondos?

El principal riesgo, aunque suene contra intuitivo, siempre es el mismo. Que los fondos suban más rápido que nuestra capacidad para generar nuevas ideas de inversión y se queden con menor potencial.

:: ¿Cómo veis la economía China, una de las principales preocupaciones entre los inversores?

China es una economía en la que nunca podremos ser grandes expertos, entre otras cosas por la escasa fiabilidad de sus datos publicados. Nos preocupa desde hace años la expansión crediticia tan brutal que se ha producido y su concentración en el sector de la construcción. Creemos que existe una burbuja, pero es imposible acertar cuándo explotará.

:: Uno de los principales focos de atención en estos momentos está puesto en la próxima reunión del BCE. ¿Creéis que Draghi debe actuar en junio? ¿Consideráis un euro fuerte una amenaza importante para la recuperación de la eurozona y los beneficios de las compañías?

No somos partidarios de intervenciones monetarias de ningún tipo, por lo que somos contrarios a cualquier actuación, sea de Draghi, Yellen o quien toque. Un euro débil puede beneficiar a unas compañías exportadoras que no son competitivas en este entorno. Pero también generar inflación interna que lastre al tejido empresarial de un país y al poder adquisitivo de sus ciudadanos. No hay ganancias gratuitas, todo tiene un coste que alguien acabará asumiendo.

:: ¿Qué pensáis de la idea de que el mercado en estos últimos años ha subido principalmente por las medidas extraordinarias de liquidez de los Bancos Centrales (particularmente en EEUU)?

Desde luego ha tenido un impacto significativo en los mercados de renta fija. No tiene sentido que economías, cada vez más endeudadas, se financien a tipos de interés tan bajos. A partir de ahí, se producen distintas derivadas que repercuten en otros mercados, como el de renta variable. Por ejemplo, las compañías se endeudan más aprovechando estos tipos más bajos para recomprar acciones de sus compañías y pagar dividendos más elevados con este endeudamiento, lo que tiene su impacto positivo en sus cotizaciones.

:: Japón es un mercado en el que habéis invertido, y una economía que seguís de cerca. ¿Cuál es vuestra perspectiva y valoración del paquete de medidas conocido como Abenomics?

Japón es el alumno aventajado en este camino hacia ninguna parte de mayor endeudamiento global. Sus finanzas públicas están totalmente rotas. Una subida irrisoria de los tipos de interés, pondría probablemente al país en situación de quiebra. Las medidas que están tomando sólo van a contribuir a depreciar el yen y a generar más déficit (Japón importa mucha energía que le cuesta más y más importar). Por tanto, no somos muy positivos con su economía.

Dicho esto, hay compañías que se beneficiarán de esta depreciación del yen, por lo que puede tener sentido tener una posición invertida en el país.

:: ¿Cuáles han sido los aciertos de inversión por los que os sentís más orgullosos en vuestra todavía corta trayectoria? ¿Cuáles los errores que más os han marcado?

Javier: el mayor error fue invertir en el grupo de páginas amarillas Yell Group. No supe prever la disrupción tecnológica que suponía Google para el sector, lo que unido al endeudamiento de la compañía, terminó por llevar la cotización a 0. Por eso hacemos tanto hincapié en el tema de invertir en negocios sencillos y con poca deuda. El mejor acierto espero que esté por llegar.

Alejandro: por contar dos ejemplos que tengamos en cartera actualmente, podemos hablar de Royal Imtech y de Groupe Guillin. La primera y, a pesar de haber existido fraude, nos vuelve a demostrar que la deuda no es una buena compañera de viaje. En el caso de Groupe Guillin, la empresa ha multiplicado su precio en bolsa por dos en el último año y pensamos que sigue valiendo mucho más.

:: ¿Quiénes son vuestros mayores referentes en el mundo de la inversión, de quienes más habéis aprendido?

En España, desde luego Bestinver, Aviva o EDM. Fuera de España, nos gusta Financiere de l’Echiquier, Yacktman Funds, Baupost Group (Seth Klarman), Greenlight Capital (David Einhorn)…

:: Uno de los debates estrella de la industria a nivel académico, y que protagonizó el Premio Nobel de Economía de 2013, es el concerniente a la “teoría de mercados eficientes”. ¿Cuál es vuestra postura y qué implicaciones tiene para el inversor?

Nosotros creemos que la rama de la psicología financiera, desarrollada fundamentalmente por Daniel Kahneman y Amos Tversky, y otros como Dan Ariely o James Montier, ha demostrado con creces que los mercados nunca pueden ser eficientes por la forma de pensar del ser humano. Estos autores defienden que nuestro cerebro funciona con dos sistemas: sistema 1 y sistema 2. El sistema 1 es el que nos hace actuar instintivamente y buscar atajos mentales cuando se nos presentan problemas complejos; mientras que, el sistema 2, es el que utilizamos para resolver esos problemas más complejos y que requieren del esfuerzo mental de ponerse a pensar. El problema es que el sistema 1 tiende a imponerse al sistema 2 en entornos de incertidumbre, donde interactúan muchos agentes, hay información incompleta, etcétera. Todos estamos de acuerdo en que la bolsa tiene todos estas características. Por lo que los inversores tienden a dejarse guiar por sus impulsos a la hora de invertir, en vez de sentarse a analizar cada compañía y a no dejarse llevar por el comportamiento del resto individuos de la comunidad inversora. Llevado al extremo, este comportamiento de rebaño puede llevar a la formación de burbujas, como la tecnológica de finales de los 90.

A la hora de invertir, conocer estos sesgos psicológicos puede ayudarnos a ser mejores inversores. De hecho, el value investing se aprovecha de estas ineficiencias generadas por el comportamiento de los inversores, buscando compañías que estén injustificadamente baratas.

:: En este sentido, además, os separáis de la recomendación de invertir replicando índices (gestión pasiva), que se deduciría de la tesis de los mercados eficientes (Fama)…

Creo que los resultados demuestran que una buena gestión activa añade rentabilidad al inversor. Replicar a un índice te lleva a invertir en grandes y mediocres negocios. ¿Por qué invertir en algo malo si lo puedes evitar?

:: ¿Qué lecciones deberían aprenderse de la crisis de 2008 y del Euro, tanto desde el punto de vista de la macroeconomía como de la gestión de inversiones?

A nivel macro, la lección es que las burbujas crediticias generan modelos económicos insostenibles que acaban explotando. A nivel de inversiones, no perder los nervios con las caídas y aprovechar las grandes oportunidades de inversión que se pueden encontrar en ese tipo de entornos.