¿A qué país corresponden los siguientes datos macro? Déficit sobre el PIB del 4,1%, una deuda sobre el PIB del 87,2%. En el año 2011, crecimiento del 1,5% y tasa de paro actualmente en el 10%. ¿Corresponderán a Francia? ¿A Holanda? Son buenos datos, o al menos no muy malos; parece que se trata de una economía que tiene controladas sus cuentas públicas y que no está en una grave situación. Un país así no debería de tener problemas a la hora de defender qué significa la austeridad; ni tampoco conseguir colocarse en una senda de endeudamiento sostenible.

¿A qué país corresponden los siguientes datos macro? Déficit sobre el PIB del 4,1%, una deuda sobre el PIB del 87,2%. En el año 2011, crecimiento del 1,5% y tasa de paro actualmente en el 10%. ¿Corresponderán a Francia? ¿A Holanda? Son buenos datos, o al menos no muy malos; parece que se trata de una economía que tiene controladas sus cuentas públicas y que no está en una grave situación. Un país así no debería de tener problemas a la hora de defender qué significa la austeridad; ni tampoco conseguir colocarse en una senda de endeudamiento sostenible.

¿De qué país se trata? De ninguno…y de varios a la vez. Se trata de los principales indicadores del conjunto de 17 países que configuran lo que se denomina la Zona Euro (ZE). Sin embargo, nada más alejado de la realidad ¿Qué es en realidad un déficit agregado de la Zona Euro? Es tan sólo una media, la de los déficit de los miembros de la Zona Euro, ponderada por el peso de cada país en el PIB.

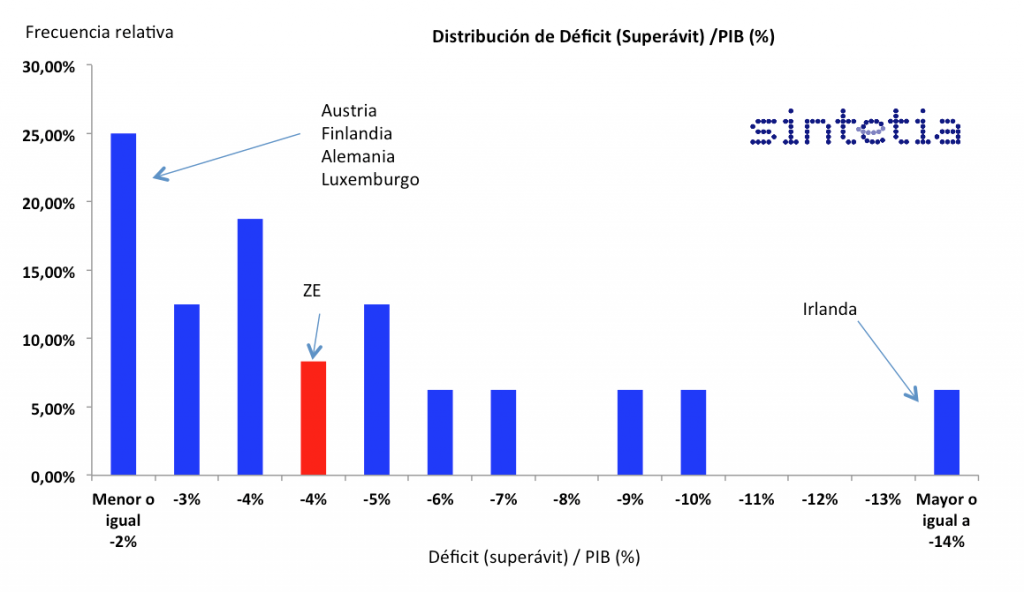

Si un inversor tiene que decidir intuitivamente si la Zona Euro es buena o no, ¿En qué indicadores se fijaría? Lo primero sería en la media. Pero después, en algo más importante aún que la media, su dispersión. Y es que la media es una herramienta que usa nuestra intuición para medir o valorar un conjunto de datos dispersos. El problema de usar la media es que ésta no es más que una medida de centralidad que en realidad no tiene por qué representar a nadie concretamente, y que en finanzas suele aportar poca información útil. Veamos a continuación la distribución de los déficit/PIB de los 17 miembros de la Zona Euro:

Hay 4 países con déficit sobre PIB inferiores a 2%, pero también hay un país, Irlanda, con un déficit sobre PIB de más del 13%. El déficit medio ponderado (el dato de la Zona Euro) se sitúa en el 4,1%. ¿Invertirían en una unión cuya media es «sana» pero que presenta una distribución tan desigual? Tenemos una Zona Euro con diferencias de 1 a 6 entre países y ello convierte la media, es decir, a la Zona Euro, en un indicador muy pobre.

Zona Euro es una media que nos indica que tenemos una moneda común pero distamos mucho de tener unos países con estructuras económicas homogéneas. Existen fuertes disparidades no sólo financieras, sino también en renta per cápita, mercado laboral, productividad, I+D y un largo etcétera. ¿Es esto bueno o malo? Para una Unión Monetaria, y más concretamente para una Unión Monetaria compuesta por países con problemas, es muy mala noticia.

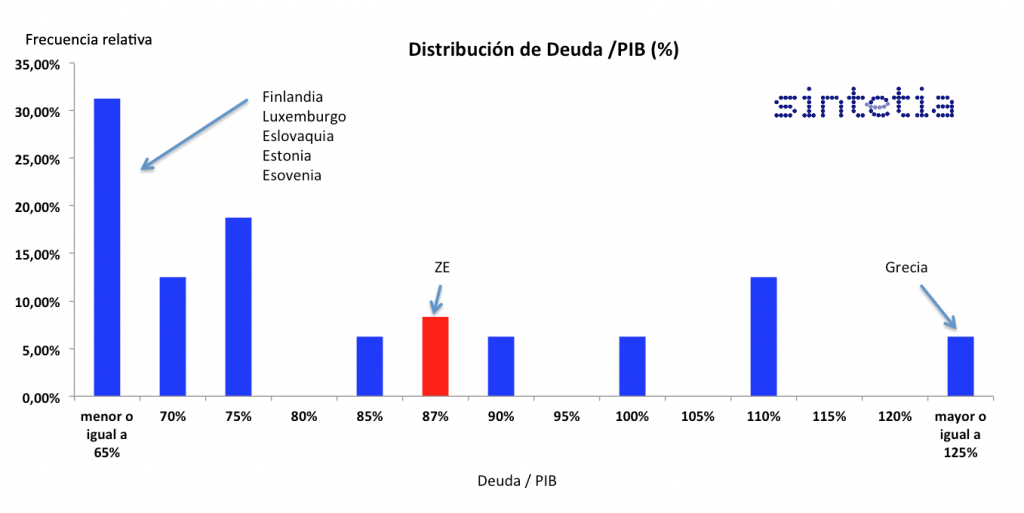

En cambio, sin unión plena, no sólo monetaria, sino fiscal y financiera, lo que estos datos muestran es que la Zona Euro como suma de muchas partes (desiguales) no tiene gran valor. La ZE sólo tendría valor como entidad económica si consigue ser una unidad única y sólida, que no se pudiera descomponer en partes. Y es que no sólo tenemos desigualdad en términos de ciclo económico y presupuestario, tenemos aún más desigualdad en términos financieros. Fijémonos, por ejemplo, la distribución de la Deuda Pública sobre PIB de la Zona Euro:

Tenemos dos países con Deuda Pública sobre PIB inferior o igual a 70%, pero tenemos casos extremos por encima del 125% (en el caso de Grecia, el 165%), una distribución de la deuda que se parece mucho a una distribución de colas anchas, en las que los casos extremos no son tan improbables. Este tipo de distribuciones se caracterizan por su fragilidad. Una fragilidad que se ha hecho patente a medida que se acercaban las elecciones Griegas, aún más después del resultado de esas elecciones y de la incertidumbre del futuro en ese país. Un partido minoritario en Grecia está poniendo en vilo a toda Europa. ¿Cómo es posible esto? Parte de la respuesta está sin duda en la frágil distribución y cohesión macro de la Zona Euro, en su desigualdad.

Los argumentos de Mundell acerca de la idoneidad de una zonas u otras a la hora de formar una unión monetaria son bien conocidos. Si los países quieren disfrutar de políticas monetarias idóneas en cada momento del ciclo, éste ha de estar acompasado entre los países que componen dicha unión. Y, para que el ciclo esté acompasado, la estructura fiscal no ha de ser muy distinta y deberían existir mecanismos fiscales de estabilización automática (que funcionen de inmediato para evitar desequilibrios). Es decir,a menudo puede ser innecesario realizar una expansión monetaria (bajada de tipos), si se puede reactivar una zona en recesión mediante política fiscal (esto es, transferencias de unos países a otros).

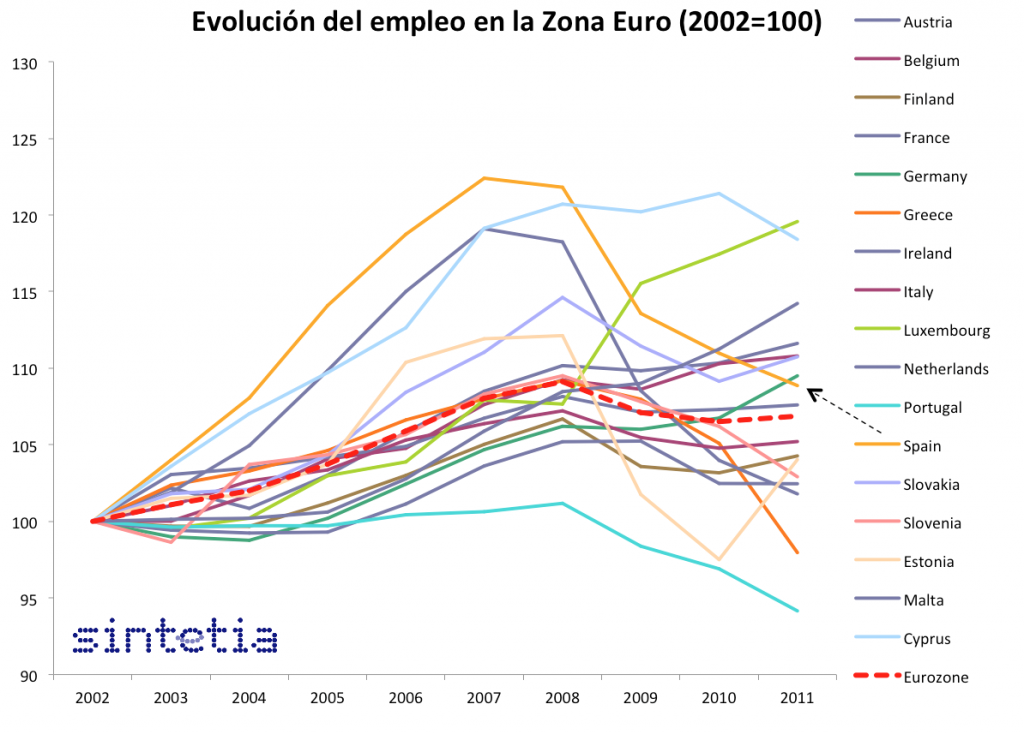

Pero la Zona Euro no tiene dicho acomplamiento de sus ciclos. Un dato que muestra la desigual estructura económica de los países en la Unión Europea es cómo funcionan los mercados laborales de los países que la componen. Desde la introducción del Euro, la evolución del empleo ha sido muy desigual, y no sólo por el efecto de la crisis. Ya en 2007, solo 7 años después del euro, las disparidades en la evolución del empleo superaban el 20% entre país, incluso tratándose de países vecinos (España vs Portugal).

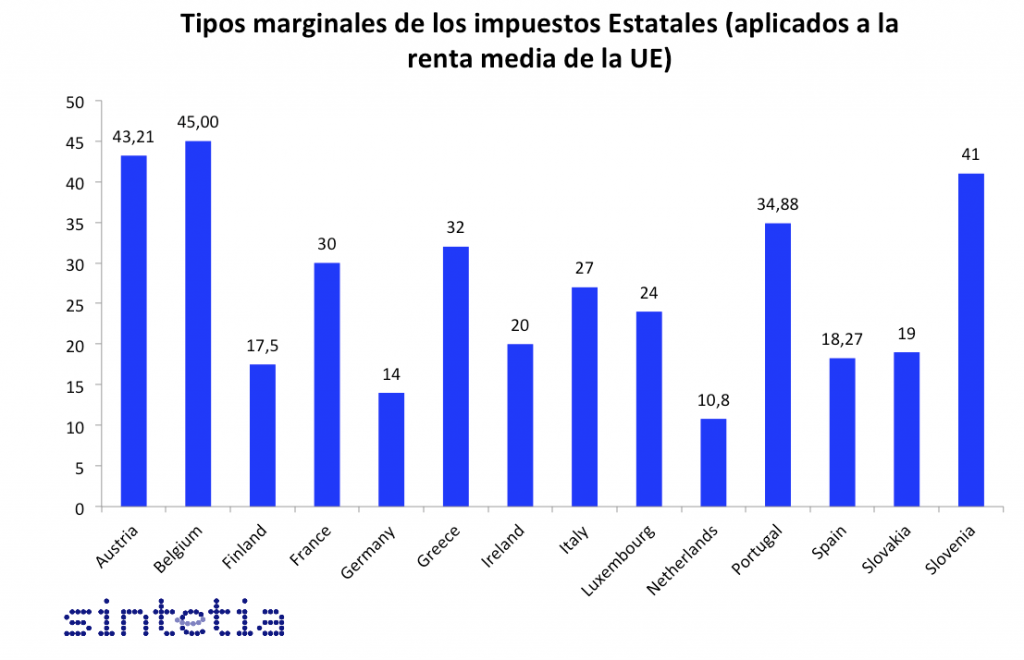

Otro buen indicador de convergencia fiscal son los tipos impositivos. El siguiente gráfico muestra los impuestos marginales que los distintos estados aplican sobre la renta de aquellos individuos que están en la renta media de la ZE, situada en unos 27.740€. Ojo, en este caso hemos recogido sólo los impuestos marginales estatales, pero para realizar un análisis más fino deberíamos incluir también los impuestos autonómicos y locales. Por ejemplo, en España sabemos que, además del IRPF estatal tenemos el tramo autonómico, de idéntico porcentaje, con lo que el tipo marginal del IRPF de alguien con una renta de 27.740 euros anuales no es del 18,27, sino del 33%.

Independientemente de los impuestos locales, lo que el gráfico sí muestra es, de nuevo, la enorme disparidad que existe en el tratamiento fiscal a los ciudadanos dentro de la UE. Hemos de recordar que el tipo marginal del impuesto sobre la renta es el más relevante a la hora de determinar el comportamiento de los ciudadanos en cuanto a su acumulación de capital humano y en sus decisiones de movilidad, puesto que actúa sobre el margen de decisión. Imagina que esperas una renta laboral de unos 27.000 euros pero que tienes la opción de asumir un riesgo para intentar elevar dicha cifra en 5.000 euros anuales. ¿Será tu decisión la misma si el tipo marginal (es decir, los impuestos que pagarás por esos 5.000 euros adicionales) son del 20% o del 50%? Parece claro que no. Una unión económica tampoco puede permitirse estas disparidades, porque el comportamiento de los agentes respecto a las decisiones de formación y riesgo y los flujos de talento serán significativamente asimétricos.

Estos dos gráficos muestran la disparidad macroeconómica de una Eurozona con ciclos desacoplados y estructuras distintas; ambos ingredientes muy peligrosos en la coctelera de una Unión Monetaria. Si la política monetaria nació como herramienta para amortiguar ciclos, esquivar trampas de la liquidez y problemas de «sticky prices» (rigidez de precios), la renuncia a esa política monetaria sin unos mecanismos de transferencia fiscal robustos puede suponer un suicidio económico en toda regla. Si, además, la agenda del Banco Central la controla un país muy distinto al tuyo, y con necesidades distintas a las tuyas, ya tienes la soga en el cuello.

¿Qué podemos hacer para mejorar esta situación? Europa entera debe moverse, unos hacia la izquierda de la distribución (Grecia, Irlanda, etc), y otros hacia la derecha de la distribución (Alemania, Austria, etc) en términos de déficit. La solución pasa por centrar la distribución, para lo cual ambos extremos deben moverse. Es decir, si conseguimos que Irlanda baje su déficit/PIB hasta niveles de -4,1% y que Grecia aproxime su deuda/PIB a niveles de 87% sólo habremos hecho la mitad del trabajo. El otro extremo de la distribución, Alemania, Austria, Finlandia, etc deben también moverse hacia el centro (la media). De nada sirve una política monetaria común si nos dedicamos a acumular desigualdades fiscales en los extremos. Este es el primer paso para demostrar creíblemente que la Zona Euro es un esfuerzo solvente, común y eficaz: unos deben esforzarse en mejorar, pero a la vez otros deben esforzarse en ceder parte de su posición «privilegiada».

Los inversores saben esto, y ello explica en parte por qué de momento la Zona Euro como suma de la partes no es atractiva para un inversor. En definitiva, el problema del euro no son las elecciones griegas, éstas son más bien una consecuencia. El problema es pretender hacer una unión monetaria «a medias», y no articular verdaderos instrumentos eficaces para evitar los profundos desequilibrios que existen entre los países de la Zona Euro. O trabajamos juntos por crear una Zona Euro «representativa» o las «partes» no sumarán «el todo» que necesitamos para abordar esta primera gran crisis del siglo XXI.