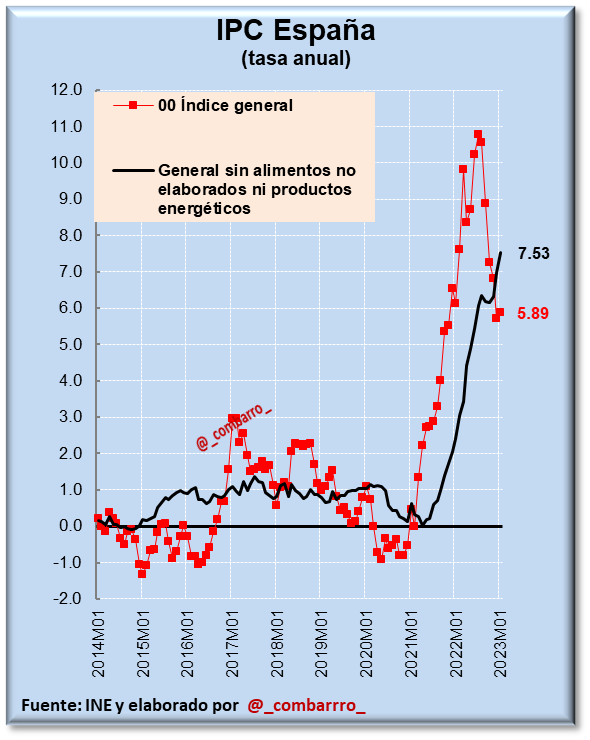

Empiezo a escribir este artículo con la publicación del dato definitivo del IPC de enero en España: el IPC general está al 5,89%, mientras que la subyacente ha alcanzado el 7,53%, un dato muy elevado que impacta directamente en unos hogares españoles muy castigados durante los últimos meses de inflación disparada.

La inflación se ha instalado en nuestra realidad económica con una brutalidad insospechada, especialmente si atendemos a lo que nos contaban los gobernadores de los bancos centrales, muchos analistas y representantes políticos en plena salida de la pandemia, cuando las presiones inflacionistas eran evidentes, pero ellos insistían en su transitoriedad e impacto limitado.

Hace un año, explicamos en esta casa cómo la inflación se había erigido en el gran riesgo y la gran incógnita de 2021, y cómo fue dejándolo de ser con el transcurso de los meses, para convertirse en una certeza.

También destacábamos que la naturaleza del fenómeno inflacionario reciente ha sido multidimensional, desigual según países, con factores que se retroalimentaban y de difícil contención: la dimensión de la recuperación de la demanda tras la crisis del Covid, y la capacidad de la oferta para absorberla. El efecto de mantener los enormes estímulos monetarios más allá de lo necesario. Los cambios en la economía china; los costes que impone una transición energética, y los factores geopolíticos, materializados finalmente en la guerra de Ucrania.

2022: Ucrania como acelerador y no como desencadenante de la inflación

La realidad es que al finalizar 2021, el mundo ya se estaba enfrentando a numerosos desafíos. Entramos en enero de 2022 con la variante Omicron propagándose rápidamente. Los responsables de logística de las empresas seguían sufriendo por la fractura de las cadenas de suministro en medio de una demanda récord.

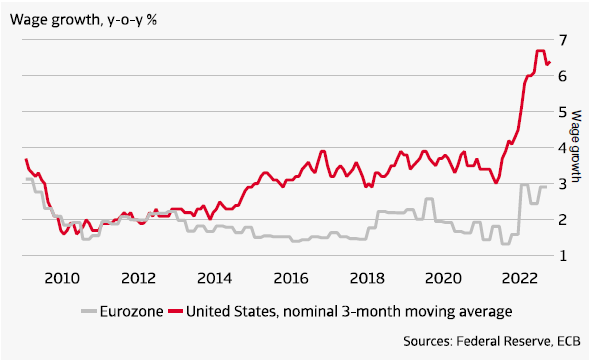

Los precios de las materias primas habían crecido un 30%, las tarifas mundiales del transporte marítimo de contenedores casi se habían multiplicado por diez y las del transporte terrestre de mercancías estaban disparadas. Los desequilibrios del mercado laboral, más agudos en los Estados Unidos y el Reino Unido, disparaban los salarios en esos países.

La inflación estaba alcanzando lo que en aquel momento parecían máximos de una generación. Parecía.

Cojamos perspectiva y analicemos lo qué ocurrió a partir de entonces. Sólo desde una adecuada perspectiva temporal podremos entender lo que podemos esperar a partir de ahora.

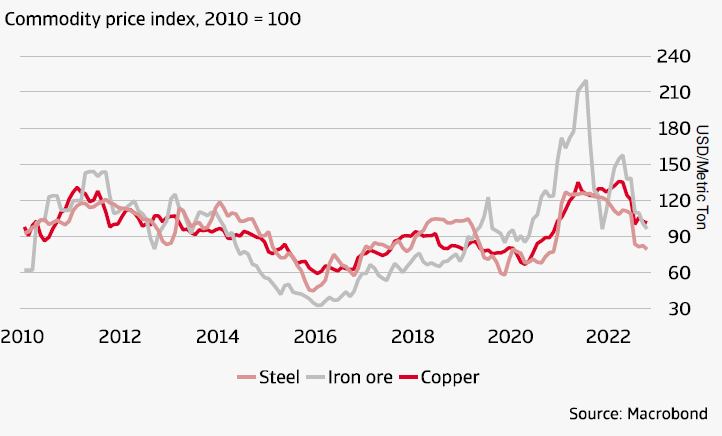

Las materias primas (en el siguiente gráfico podemos ver la evolución del acero, mineral de hierro y cobre) han sido una montaña rusa en los últimos dos años. La guerra de Ucrania provocó una nueva sacudida al alza. Pero a finales de 2022 los precios se habían relajado de manera notable, especialmente por las perspectivas de ralentización económica y por la débil demanda china, el país estaba sometido a severas restricciones por la política cero-COVID, que el gobierno decidió finalizar abruptamente en diciembre.

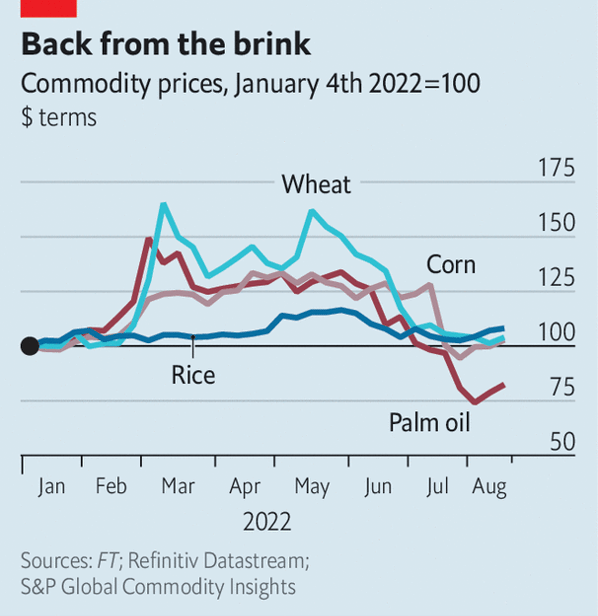

Otro de los sectores más afectados por la guerra de Ucrania fue el de la alimentación. Rusia y Ucrania, conjuntamente, tienen un gran peso en la oferta global de trigo (30% de las exportaciones mundiales), aceites vegetales (22%, aunque en girasol suponen el 80%), maíz (20%) o cebada (20%).

Rusia es también un proveedor clave de fertilizantes (13%). Todos los consumidores se vieron impactados en su cesta de la compra, aunque la disrupción fue especialmente intensa para los compradores de Asia, África y Oriente Medio (en el Norte de África y Oriente Medio, entre el 35 y el 40% de todo el grano proviene de Ucrania y Rusia).

Afortunadamente, durante la segunda mitad del año los precios alimentarios se relajaron en el mercado mundial, debido fundamentalmente al importantísimo acuerdo alcanzado entre Ucrania y Rusia, con la mediación de Turquía, para exportar grano ucraniano. También se mantuvieron fuertes las exportaciones rusas (los alimentos no están sometidos a sanciones) y disminuyeron las excesivas tensiones especulativas en los mercados de futuros. No obstante, la incertidumbre y las tensiones están lejos de desaparecer, como comprobaremos más adelante.

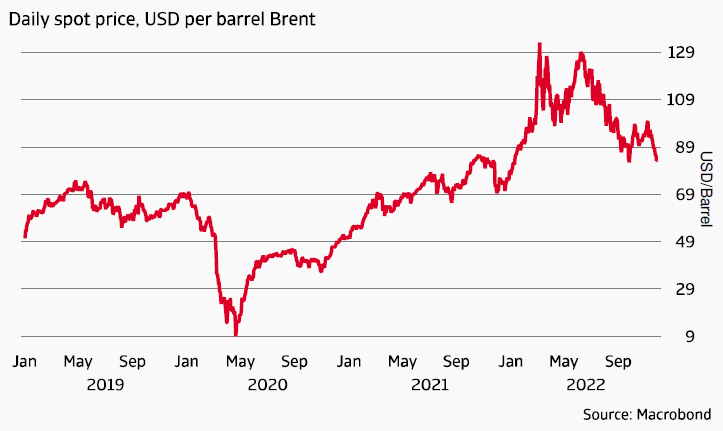

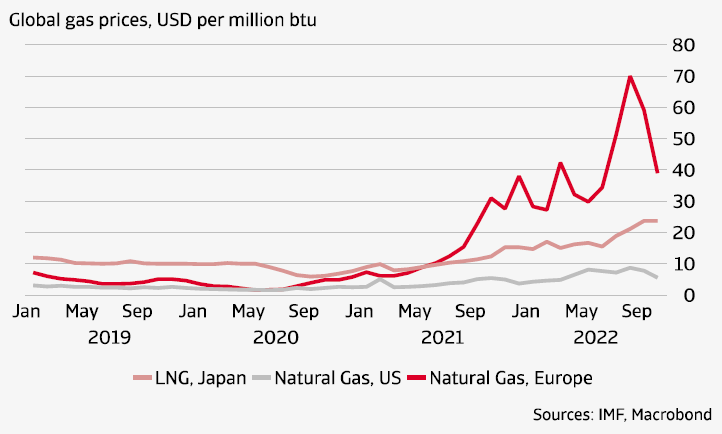

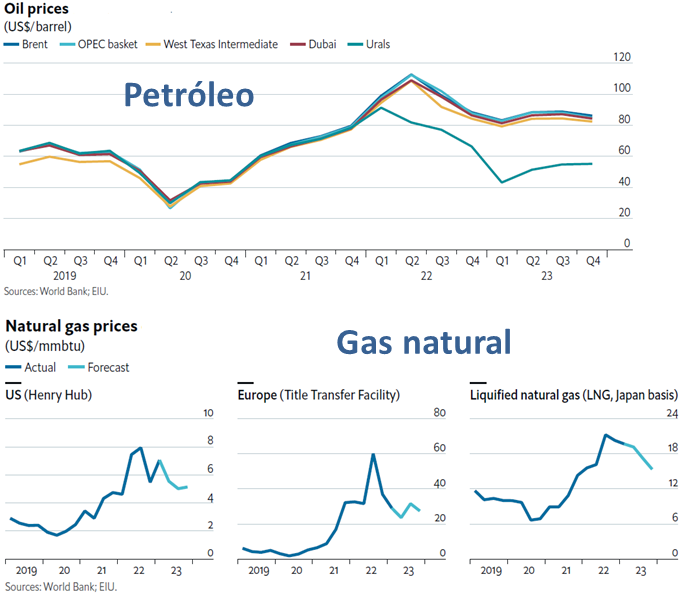

Otro gran protagonista de 2022, quizás el más importante por su influencia en todo lo demás, fue precio de la energía. Petróleo y gas natural tuvieron un año turbulento, siempre con la guerra de Ucrania de fondo, que agravó una coyuntura que, como hemos comentado, ya era complicada, especialmente en Europa.

Después de haber alcanzado máximos a principios de año, el precio del petróleo fue descendiendo con el paso de los meses, aunque manteniéndose en niveles elevados.

Varios factores contribuyeron a tal descenso: la ralentización del crecimiento global, la preocupación por la estanflación, la política de tolerancia cero de Covid-19 en China y la liberación de reservas estratégicas. También influyó la fortaleza del dólar: el petróleo está denominado en la divisa norteamericana, muy fuerte durante todo 2022, por lo que su apreciación merma el poder adquisitivo de los países importadores.

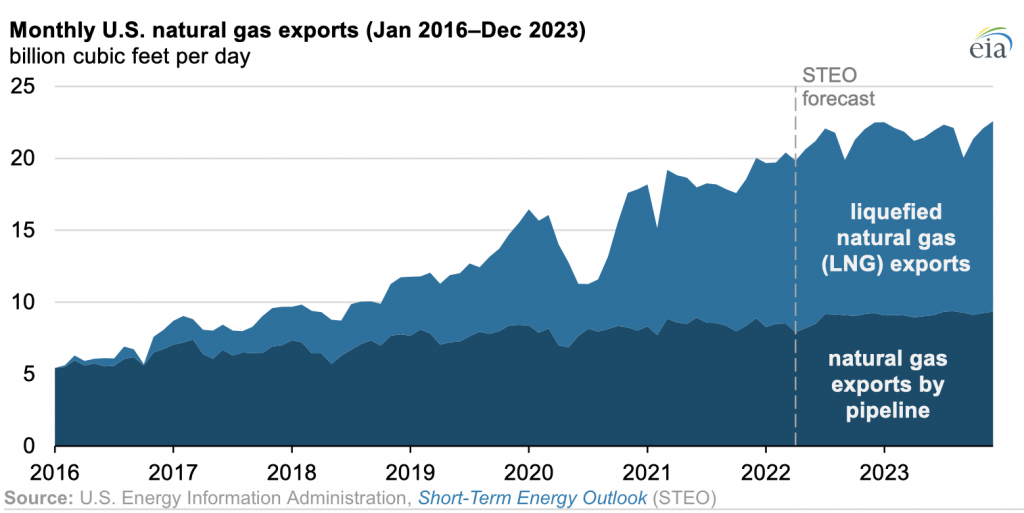

Por otra parte, el mercado global de gas se ha transformado completamente desde la guerra de Ucrania. El gas natural licuado (LNG) es ahora el gran protagonista en Europa frente al suministrado por los gaseoductos, con Estados Unidos como gran proveedor alternativo ante la reducción del suministro de gas ruso.

La primera mitad del año se caracterizó por la brutal competencia para adquirir LNG a suministradores alternativos, a mucho mayor precio que el convencional. Se trataba de llenar reservas con urgencia para el invierno. Los precios se dispararon.

Una vez rellenas las reservas, en Europa se vivió un otoño suave. Al mismo tiempo, los hogares reducían el consumo debido a la inflación y las industrias intensivas en energía disminuían su producción o buscaban fuentes alternativas, como el carbón en Alemania o Polonia.

Paralelamente, aumentaba la producción de LNG tanto en como EEUU como en otros grandes exportadores (Qatar, Australia, Egipto). El precio del gas empezó a bajar tras la locura veraniega, pero, como en el caso del petróleo, manteniéndose a niveles históricamente elevados.

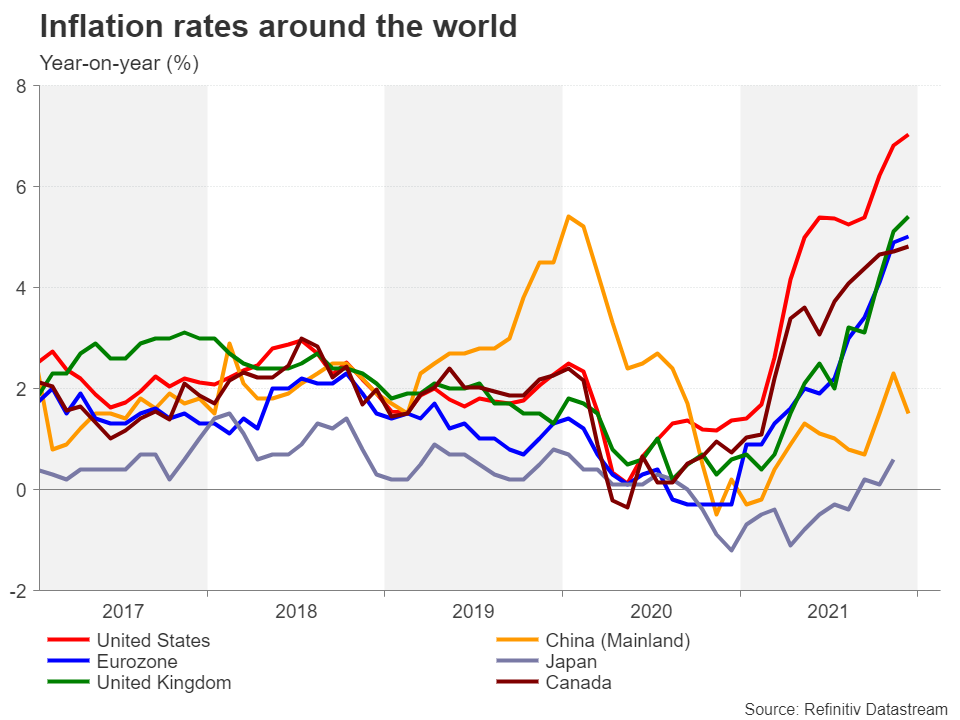

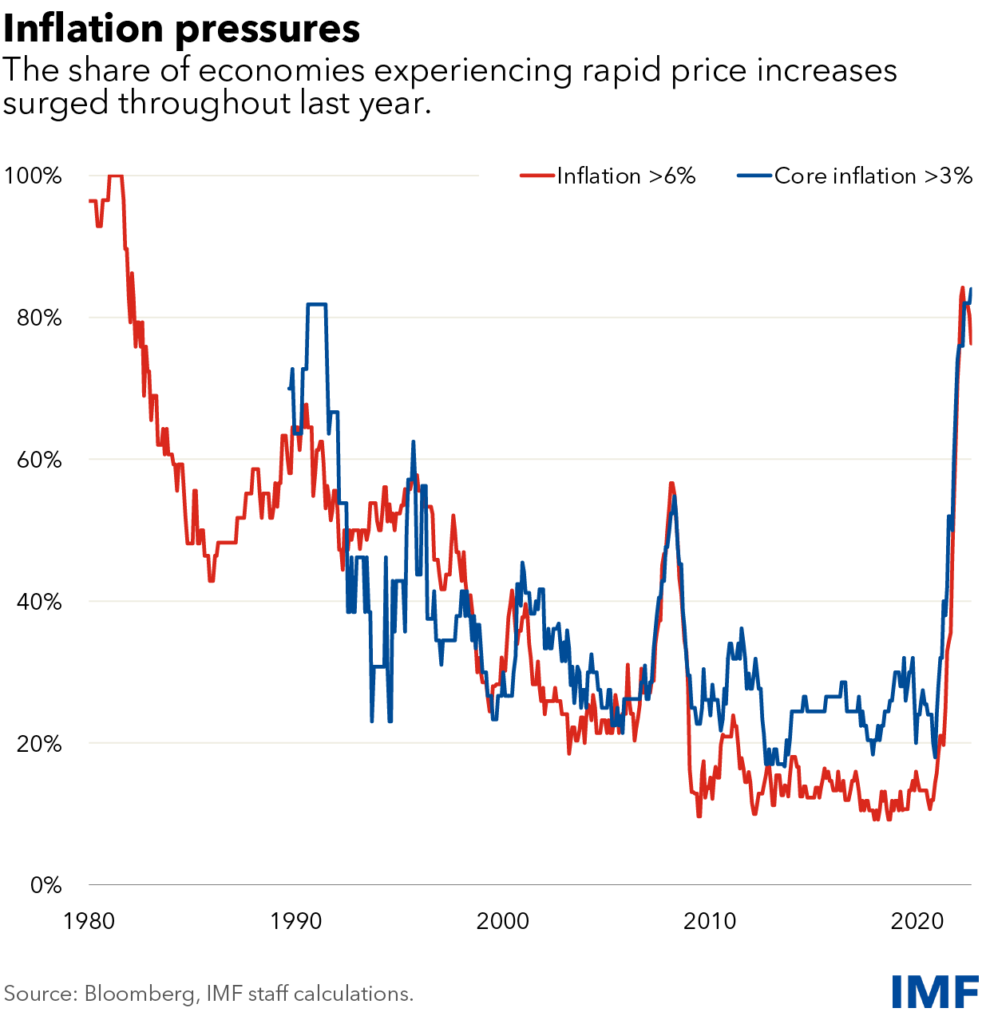

Todos los factores descritos combinados impulsaron la inflación global mucho más allá y por mucho más tiempo de lo esperado. Cómo refleja el siguiente gráfico del FMI, durante 2022 la inflación superó el 6% en más de cuatro quintas partes de las economías mundiales, mientras que las subidas de precios, cada vez más generalizadas, elevaron las expectativas de nuevos aumentos a máximos de varias décadas.

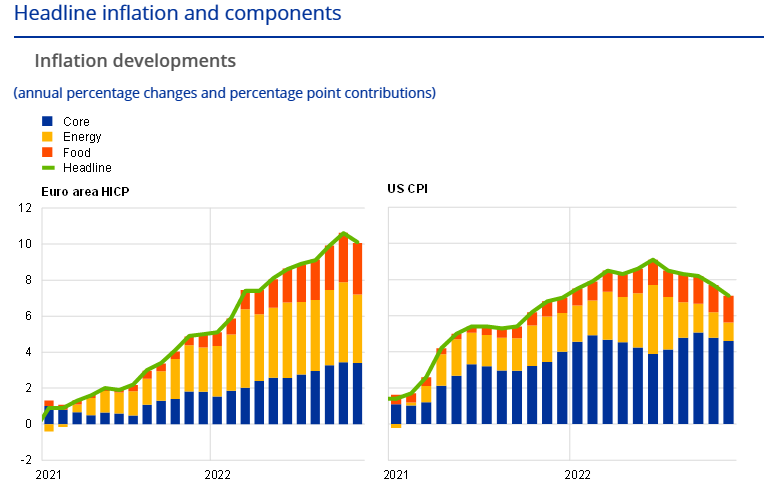

En este sentido, merece la pena destacar algunas diferencias regionales importantes: la inflación de los precios de la energía y los alimentos ha desempeñado un papel clave como motor de la mayor inflación general registrada en la zona euro.

En conjunto, la inflación de la energía y los alimentos representó alrededor de dos tercios de la inflación general de la zona del euro, pero sólo alrededor de un tercio de la inflación general de Estados Unidos.

Una de las principales razones de la mayor inflación energética en la zona del euro fue, como hemos visto, el precio mucho más alto del gas natural (resultante del importante papel que el gas ruso había desempeñado para la zona del euro antes de la guerra de Rusia contra Ucrania) y sus efectos en cadena sobre los precios de la electricidad. En Estados Unidos, las presiones salariales tuvieron un impacto muy significativo en la inflación.

2023: Tendencias divergentes e incertidumbres

Entramos en 2023 tras un año de guerra incesante y sin visos de finalizar. Estamos sobrellevando el invierno mejor de lo esperado. Europa se va desligando paulatinamente de la dependencia rusa y se mantiene relativamente fuerte el bloque de oposición occidental a Rusia. Algunos de los factores que dispararon la inflación en los meses precedentes se han ido relajando, lo que parece anticipar una progresiva reducción del nivel general de precios. No obstante, los riesgos están lejos de desaparecer. De nuevo, un análisis por componentes nos puede ayudar a entenderlo.

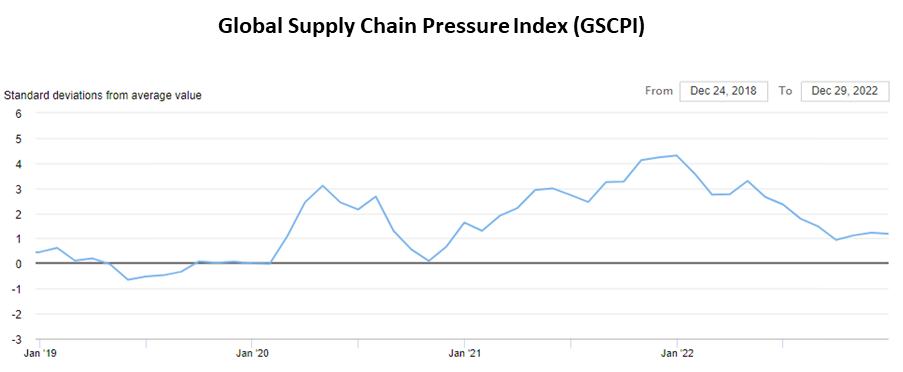

En primer lugar, el índice global de la cadena de suministro nos indica una mejora evidente. Los costes de envío y los plazos de entrega se han reducido debido a la menor demanda derivada de los efectos de la inflación y el endurecimiento de la política monetaria, así como el cambio del comercio de bienes (boom durante la pandemia) a los servicios.

Con respecto a los alimentos, y para ubicarnos correctamente, sólo hemos regresado al punto de partida previo a la guerra de Ucrania, pero recordemos que para entonces ya llevaban muchos meses subiendo. Los precios siguen históricamente altos, y aunque el consenso de los analistas apunta a una disminución en 2023, no lo veo tan claro.

Es más, los precios de los alimentos podrían subir este año a menos que haya un alivio importante de la deuda y ayuda financiera de la comunidad internacional.

Las materias primas agrícolas y los fertilizantes siguen siendo históricamente caros, mientras que las reservas de grano continúan siendo escasas y las condiciones meteorológicas extremas en lugares como Argentina y África Oriental perjudican las perspectivas de las cosechas.

Los elevados costes también están afectando a los beneficios agrícolas. Todo ello apunta a un empeoramiento en las perspectivas de los productos alimenticios, incluso si se mantiene el acuerdo de exportación de cultivos del Mar Negro. Es probable que la inestabilidad de los precios alimentarios se intensifique con cualquier perturbación importante de la oferta.

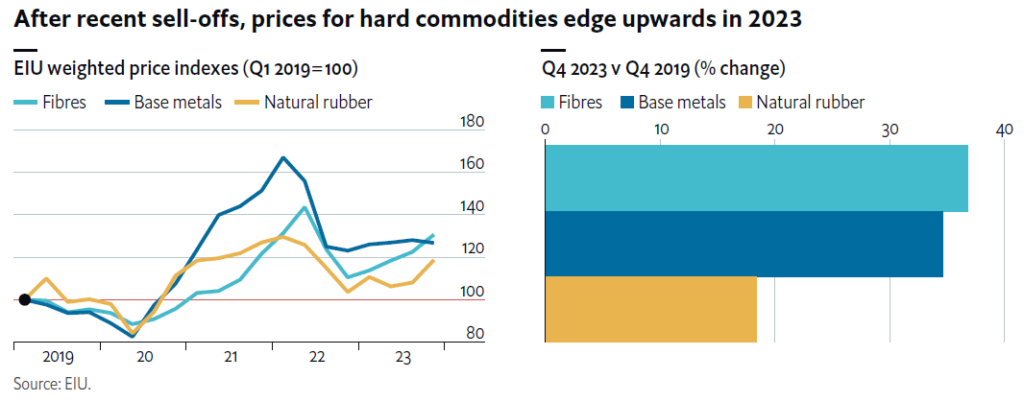

En cuanto a los precios de las materias primas, que como apuntamos ya se habían calmado durante el verano y siguieron bajando desde entonces, podrían seguir evolucionando a la baja, siguiendo la ralentización económica global.

En sentido contrario, las decisiones políticas para impulsar la construcción y la fabricación en China (así como la creciente demanda de la producción asiática en general, ya que gran parte de la capacidad europea se ha paralizado en medio de la crisis energética) mantendrá el elevado suelo en los precios de los metales básicos en 2023. De predominar esta tendencia, la mayoría de los precios podrían situarse por encima de lo que lo hicieron en 2022, pero sin alcanzar las cotas del año pasado. Por consiguiente, mucha incertidumbre.

Otro factor clave en 2023, como lo fue en 2022, será la energía: petróleo y gas natural seguirán siendo decisivos en la marcha de la inflación.

El precio del petróleo va a estar sometido a una gran volatilidad.

En primer lugar, la ralentización económica presionará los precios a la baja. Tampoco debemos olvidar que la producción de la OPEP (incluida Rusia) ha caído desde sus máximos a finales de 2022, mientras que Estados Unidos ha incrementado su producción.

En 2023 habrá que vigilar la unidad de la OPEP y su compromiso de reducir las cuotas de producción frente a la presión de los países occidentales. Por otra parte, esta expansión tiene un límite, puesto que hay escasez de mano de obra y equipos en los países productores por la falta de inversión (aunque algunas compañías como BP se están replanteando su estrategia).

El equilibrio entre oferta y demanda es muy delicado y el mercado está tensionado, con poco margen de reacción. Esto se refleja en la reducción de los inventarios. Varios países de la Agencia Internacional de la Energía han retirado petróleo de sus inventarios estratégicos para estabilizar el precio del crudo.

No olvidemos el tope de 60 dólares al precio del petróleo ruso impuesto por el G7, Australia y la UE, que va a incrementar la volatilidad.

Asimismo, el veto a los derivados de petróleo ruso lo vamos a notar en los bolsillos, al menos por un tiempo, hasta que los mercados se reequilibren (probablemente a un precio más alto).

En la UE, en los últimos doce años, se han cerrado 26 refinerías, lo que ha reducido la capacidad de refino en un 18%.

Adicionalmente, se estima un crecimiento de la demanda mayor de lo previsto en China tras la finalización de la política cero COVID o una perturbación derivada de represalias rusas o de una presión occidental más agresiva… todo ello podría provocar fuertes oscilaciones del precio mundial del petróleo.

Con respecto al gas, ya hemos explicado la dinámica que propició la gran subida y posterior relajamiento de los precios. Esta moderación del precio del gas, tan buena para la inflación, se podría mantener si el invierno actual sigue siendo suave, pero esto podría cambiar. ¿Por qué? Porque estamos vaciando reservas y tocará llenar de nuevo los tanques para el siguiente invierno. Y no resultará tan sencillo.

De persistir la guerra, el apoyo occidental a Ucrania y las sanciones contra Rusia, no cabe descartar que Putin decida cortar definitivamente el flujo de gas a Europa (el 20% restante). Y de nuevo nos encontraríamos con un déficit de suministro, una competencia internacional feroz para cubrirlo y una nueva subida de precios, algo que la UE intenta controlar.

Los acuerdos para fijar un tope de gas en Europa y para limitar el precio del gas ruso a 180 euros/MWh son medidas que pretenden contener la probable subida de precios a partir del verano, pero podrían tener consecuencias no deseadas, al desbaratar los mercados globales.

Tampoco debemos olvidar que los precios siguen muy por encima de las medias históricas y que podrían volver a dispararse si la reapertura económica de China la lleva a aumentar las compras de gas.

Por tanto, parece que, de nuevo, la incertidumbre y volatilidad se va a mantener también en el caso del gas natural durante este 2023, de no variar las circunstancias geoestratégicas y la coyuntura económica derivada de las mismas.

Finalmente, con respecto a la presión salarial, a partir de 2023 disminuirá el impacto de los factores derivados de la pandemia (preocupaciones sanitarias, disminución de la inmigración, cambios en las preferencias laborales —recuerden The Great Resignation de Estados Unidos en 2021—) que provocaron tensiones en los mercados de trabajo en años anteriores, aunque de manera muy desigual, con grandes diferencias entre Estados Unidos y Europa.

También son muy importantes las expectativas de inflación para evitar efectos de segunda ronda en los salarios, especialmente en la UE. De dichas expectativas depende que en Europa no aparezcan mayores tensiones salariales precisamente ahora.

Por eso es tan importante el impacto persistente de la inflación subyacente, que continúa al alza, y cuya contención es objetivo fundamental del Banco Central Europeo. La presión de los agentes sociales, de mantenerse la coyuntura inflacionista, va a hacer muy difícil la moderación salarial.

Con una inflación elevada, tipos de interés al alza y un mercado laboral tenso acaban creciendo los salarios nominales, lo que presiona a su vez sobre la inflación y los costes de las empresas, que deben enfrentarse al reto de atraer y retener a los trabajadores, invertir en capital humano, realizar ajustes organizativos y mejorar la productividad.

Más incertidumbres sobre la inflación

No debemos cerrar nuestro recorrido analítico sin recordar que todo lo apuntado hasta el momento podría cambiar de la noche a la mañana dependiendo de las decisiones unilaterales de estos dos señores de la foto.

Varios son los elementos de incertidumbre que, por sí solas, imponen Rusia y China:

- El mantenimiento de la guerra de Ucrania, y la reacción rusa a las nuevas sanciones, seguirán marcando el puso geopolítico y geoeconómico global.

- Un segundo repunte de la inflación general podría deberse a otro aumento de los precios mundiales de las materias primas o la energía relacionado con la guerra.

- De hecho, las acciones económicas punitivas contra Rusia están reconfigurando completamente el panorama energético global, generando ganadores y perdedores.

- No debemos olvidar tampoco las tensiones entre China y Estados Unidos y las tendencias desglobalizadoras iniciadas en años anteriores.

- Más guerra comercial y más proteccionismo significan más pobreza y más tensiones. Y luego está Taiwán.

- También podría contribuir al mantenimiento de la inflación la reapertura económica de China tras el levantamiento de su política de COVID cero.

- Aunque hay elementos que parecen moderar su crecimiento: países que van reduciendo su dependencia de las exportaciones chinas, un mayor control estatal, la creciente competencia con otros países asiáticos, la crisis inmobiliaria y el envejecimiento de la población, entre otros.

Conclusión: luces, sombras e interrogantes

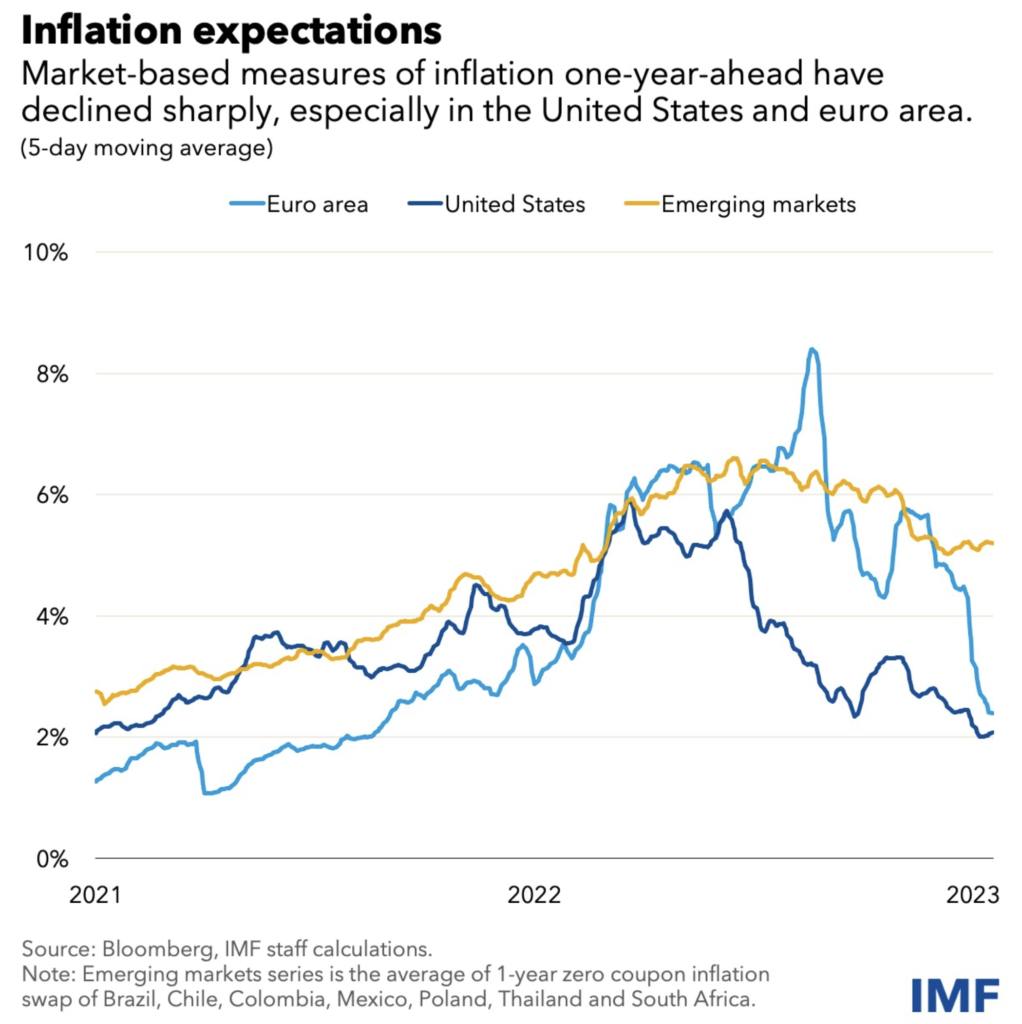

Salvo en los mercados emergentes, la mayoría de los organismos económicos internacionales estiman un descenso sostenido de la inflación en 2023 y 2024 a medida que disminuyan los elementos que contribuyeron a su escalada en 2022. Predominantemente la energía, las materias primas y la subida de los precios de los alimentos.

No obstante, en mi opinión y atendiendo a lo que hemos visto, esta evolución no está del todo clara, especialmente en el caso de la Unión Europea, donde las presiones todavía son elevadas y que va con un decalaje de meses con respecto a los Estados Unidos.

Por ello es tan importantes que las expectativas a un año se mantengan ancladas en el objetivo intermedio marcado por los bancos centrales, que se mueve en una horquilla de entre el 3% y el 4,5%, con vistas al deseado 2-2,5% un poco más tarde. De ahí la acción enérgica de la Reserva Federal primero y del Banco Central Europeo después.

Es indudable que los bancos centrales cada vez más preocupados por la persistencia de la inflación. Si bien al principio tenían muchas dudas sobre dicha persistencia y, por tanto, preveían un endurecimiento lento, finalmente se han asustado y sacado, con retraso y apresuradamente, la munición pesada tras años de relajamiento y estímulos monetarios, que tarde o temprano tenían que hacer su efecto.

Ahora, esos mismos bancos centrales tratan de evitar que las expectativas de inflación se desanclen de los objetivos intermedios y finales que se han fijado. Si se produjera ese desanclaje, podríamos tener una espiral viciosa de precios. Ello implicaría una erosión de la confianza que los agentes económicos les han otorgado en su lucha contra la inflación, que es su razón de ser. En tales circunstancias tendrían que ser todavía más agresivos. Se juegan su credibilidad. Si la pierden, pierden cualquier posibilidad de control.

El problema es que no pueden excederse en sus incrementos sin afectar a las economía. Luchar contra la inflación de manera agresiva puede ahogar un desarrollo económico que ya está tocado por la propia inflación. Este es el temor tanto de los bancos centrales como de los analistas. Lo explicamos el año pasado: resulta un problema endiablado.

Sin embargo, tanto el BCE como, en menor medida, la FED (más adelantada), no van a parar hasta que vean una clara tendencia decreciente en la inflación. Y eso podría tardar más de lo deseado.

¿Lo conseguirán? Aquí estaremos para contárselo. Entretanto, crucemos los dedos.