“El Banco de España controlará de forma mensual que las entidades no ofrezcan rentabilidades superiores al 1,75% en los depósitos de menos de un año, al 2,25% para los de dos y al 2,75% para los de tres, con el fin de evitar que la conocida como ‘guerra del pasivo’”

“El Banco de España controlará de forma mensual que las entidades no ofrezcan rentabilidades superiores al 1,75% en los depósitos de menos de un año, al 2,25% para los de dos y al 2,75% para los de tres, con el fin de evitar que la conocida como ‘guerra del pasivo’”

Empezamos el año con más intervención, en esta ocasión a nivel doméstico. Con ideas como esta nos viene a la mente la solicitud que Mariano Rajoy al Banco Central Europeo (BCE) pidiendo un límite a la prima de riesgo en caso de que se solicitara el rescate. Ahora el Banco de España parece atender cierta solicitud de los bancos (¿rescatados?) de limitar su coste de financiación. Lo cierto es que en términos de política monetaria los bancos deberían disfrutar una situación acomodaticia, pero la absoluta desesperación por la liquidez les obliga a competir tanto por conseguirla que sus costes de financiación siguen disparados a pesar del tipo de (re)financiación que marca el BCE, situado en el 0,75%.

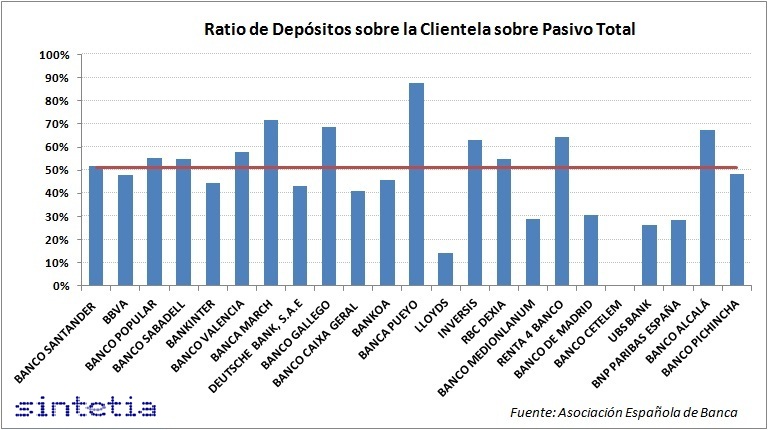

Las dos maneras que tiene un banco de conseguir liquidez son (i) dar menos créditos (es decir, quedarte con el dinero) y (ii) pedir más dinero. Así de obvio, pero así de importante. Hoy el crédito está absolutamente seco, por lo que esa vía está ya totalmente explotada. Lo que queda es competir en una dura guerra por los depósitos, fuente principal de financiación de los bancos. Para entender cómo de importante es esta guerra, merece la pena recordar que (a septiembre de 2012) los depósitos de la clientela (minoristas) representan, de media, hasta un 50% del pasivo total de los bancos españoles. Esto significa que el coste medio de financiación del banco estará muy influido por el coste de los depósitos.

El problema para los bancos en esta guerra es que, dada la estructura de competencia en el mercado bancario, es muy difícil que un ahorrador cambie de banco por razón de la rentabilidad que ofrece en un depósito remunerado (las tradicionales imposiciones a plazo fijo). Si un consumidor dispone de una cantidad de ahorro fija, por ejemplo, 5.000 euros y su banco le ofrece un 3% anual de rentabilidad, pero la competencia le ofrece un 4%, la máxima pérdida que asume el consumidor por no cambiar de banco son 50 euros al año. ¿Alguien cambiaría de banco por esa razón? Por supuesto que no. Técnicamente diríamos que somos muy inelásticos (poco sensibles a pequeños cambios) al precio de los depósitos. Lo que obliga a los bancos a ser muy agresivos bajando sus precios (subiendo la rentabilidad de los depósitos).

La esperanza del regulador es que si un banco pudiera reducir “de alguna manera” este elevado coste de pasivo, entonces “de algún modo” pueda trasladarlo al activo y conceder más crédito (aquí nacería otro debate, sobre si realmente un banco mantendría su margen constante y trasladaría la reducción de coste al precio de su activo).

Intervenir un mercado es como detener una carrera de coches

Como siempre que se interviene en un mercado, habrá ganadores y perdedores. Esto es como parar una carrera de fórmula 1 por decisión del juez, y dar la clasificación por válida. Habría corredores que habían reservado gasolina, y otros que habían apurado su consumo. Cuando cortamos el libre funcionamiento de la carrera, podemos estar castigando a los que lo habían hecho bien (ahorrado gasolina) y premiar a los que no (gastado gasolina). En el caso de la intervención del BCE mediante el programa de compra de bonos (OMT), el ganador fue España (periferia de Zona Euro) y el perdedor Alemania (núcleo de Zona Euro). En el caso del Banco de España el ganador (potencial) es el endeudado, y el perdedor el ahorrador.

El fin no justifica los medios

Aunque el fin pueda justificarse, su puesta en marcha no se puede hacer de cualquier manera. En ocasiones limitar prácticas abusivas de mercado está plenamente justificado. Se trata de los casos de dumping, prácticas que normalmente se asocian a comercio internacional. El típico ejemplo es el de poner aranceles a la importación para favorecer la producción local. Esto provoca una lucha de precios que puede hundir al sector, ya que el coste efectivo de venta de un producto es superior para la empresa extranjera que para la nacional, y podemos acabar provocando que la empresa nacional hunda los precios para hacerse con todo el mercado, ya que con su menor coste -artificial-, tiene más margen.

Lo que ocurre es que esta típica guerra de precios suele deberse a barreras al propio comercio (en este caso los aranceles). En el caso de los depósitos, no existe esta barrera externa sobre los precios del mercado.

Lo peor que puede suceder en finanzas es romper el binomio rentabilidad-riesgo. Y este tipo de intervenciones es lo que suele provocar: al limitar los precios no se canaliza bien la información y perdemos el poder que tienen para transmitir el nivel de riesgo de un banco ¿Se imaginan a Bankia pagando un 1,75% por un depósito y cobrando un 9% por un crédito? Carece de sentido.

Lo peor que puede suceder en finanzas es romper el binomio rentabilidad-riesgo. Y este tipo de intervenciones es lo que suele provocar: al limitar los precios no se canaliza bien la información y perdemos el poder que tienen para transmitir el nivel de riesgo de un banco ¿Se imaginan a Bankia pagando un 1,75% por un depósito y cobrando un 9% por un crédito? Carece de sentido.

De hecho, esta medida es tan explícitamente asimétrica que naturalmente ha causado revuelo en la Comisión Nacional de Competencia (CNC) que estudiará esta limitación a los depósitos, puesto que puede crear incentivos perversos a la colusión en el mercado (unión de competidores para fijar precios) de mercado. En realidad, ya hay indicios de tal colusión. Esta reacción de la CNC es lógica. La demostración de ello es que, por ahora, no existe una directriz pública del Banco de España, ni nada por escrito, sobre esta limitación a los depósitos.

La solución no está en el precio, sino en la cantidad

El regulador hace un diagnóstico correcto en cuanto a que los bancos tienen mucha presión por buscar liquidez. Pero su tratamiento para la enfermedad diagnosticada no parece el adecuado.

Al igual que en el anti-dumping, muchas veces lo mejor es eliminar las propias barreras que habíamos puesto al mercado; lo cual en nuestro caso se traduce en relajar los requisitos de liquidez exigidos a la banca.

¿Adivinan quién hizo esto? El propio Comité de Basilea, hace escasos días. El propio Comité de Basilea recientemente procedió a relajar los criterios del nuevo ratio de liquidez literalmente porque “lo que queríamos lograr es que la actual restricción de liquidez no fuese el efecto de una imposición del regulador”. Es decir, que si queremos que los bancos tengan menos presión, exijámosles menos medidas (exageradas). Por supuesto que hay que regular en cierto grado, pero Basilea III viene a admitir que se estaba excediendo, y provocando precisamente lo contrario a lo deseado. Al exigir a los bancos demasiado colchón de liquidez para emergencias por NO-liquidez, esto provocaba problema de restricción de la liquidez en el mercado

Así, la solución de Mervin King y Stefan Ingves (Comité de Basilea) de reducir la presión sobre la cantidad de liquidez requerida parece mucho más sensata, útil y eficiente que la medida que propone Linde (Banco de España) de reducir el precio de la liquidez (rentabilidad de los depósitos). ¿Se dará cuenta el Banco de España de ello?

3 Comentarios

Otro enfoque a tener en cuenta.

¿Qué penaliza a la prima de riesgo soberano en España? …. El riesgo bancario (no sólo pero sí en mucha medida).

¿Cómo reducir el riesgo de la banca? ….. mejorando su solvencia (y su posición de liquidez- criterios relajados por la decisión de reciente de Basilea).

La banca tiene “unas cuantas” hipotecas concedidas a Euribor + 0.5 / +0.75 /+1…. del periodo del boom. Y sin embargo ha de captar capital al ….. 4% en los depósitos!!!

La política monetaria ofrece dinero al 0.75, el tipo del interbancario está incluso por debajo y nuestros bancos para captar fondos vía depósitos pagan el 3, el 3.5 o el 4%???

Parece que algo no funciona con demasiada coherencia aquí, ¿verdad?

La decisión, puede tener eventuales perdedores a corto plazo. Y parece poco convencional y muy intervencionista. Pero hay que verla dentro de su contexto. Y si la reducción del riesgo bancario lleva a una reducción de la prima de riesgo que hace que la deuda pública (deuda de todos, pero muy especialmente la contrapartida de los ahorradores o depositantes, véase respaldo estatal al Fondo de Garantía de depósitos)? ¿No sería así beneficiosa para los depositantes, que también pagan con sus impuestos la deuda pública?

Y por favor, mucho cuidado con una confusión habitual y fácil, pero muy perjudicial, que nos recuerda tan magistralmente Acemoglu “Olvidar el funcionamiento institucional de los mercados, lleva a confundir mercado libre con mercado no regulado”. No confundir regular con intervenir, que luego nos quejamos de “porqué no se intervino antes????”.

PD: Además una inflación, que ahora es del 2.9, pero se espera que acabe el año en el 1.5, tampoco daría lugar a tipos “sin riesgo” al 4% – (las comillas de “sin riesgo” quieren decir que no hay activo sin riesgo, pero es para que se entienda mejor)

¿Como reducir el riesgo de la banca? Limitando los precios transmiten su nivel de riesgo … asi cualquiera, ¿no? Esto es como si te pregunto qué pasará con la prima de riesgo si el BCE quita su soporte de compra de bonos españoles.

Lo que hace Basilea es regular el mercado, pero lo hace Linde aqui es intervenir. Como muestra un boton: no ha puesto por escrito nada ¿curioso no?

Solo pretendo resaltar el contexto de la medida. Recordemos que cerca de la mitad del sistema financiero está, de alguna manera, en manos públicas. Dificil imaginar más intervención que eso.

Con las preguntas (son retóricas, no para el autor) señalar que algo debe haber para que con tipos de interés oficiales y en los mercados interbancarios tan bajos, los bancos ofrezcan depósitos a remuneraciones tan elevadas.

Y estas remuneraciones elevadas, no contribuyen al crecimiento.

No defiendo la “justicia”de la medida, pero planteo que, quizás es una de esas medidas en las que puede ser conveniente “taparnos la nariz” ante determinados efectos que pueden ser positivos para el conjunto de la sociedad ( pasivos más baratos: créditos más baratos, giro de la inversión particular hacia deuda pública o hacia nuevos activos,…. en fin mover el dinero más activamente que aparcarlo en el banco).

Un saludo y enhorabuena por su trabajo.