El saldo positivo de la balanza por cuenta corriente, confirmado recientemente por el Banco de España, es la primera señal verdaderamente esperanzadora que la economía española recibe desde el inicio de la crisis. Aunque el déficit público se encuentre todavía en un nivel significativo, el ahorro privado ha crecido hasta tal punto que España ha comenzado a desapalancarse, es decir, a reducir su nivel de deuda externa. La reducción de esta deuda es la única senda viable para la salida de la crisis: los acreedores y los inversores internacionales solo confiarán plenamente en España si ésta consigue dar señales creíbles de que será capaz de devolver el exceso de deuda acumulado durante largos años.

De entre todos los indicadores que informan sobre la salud económica de un país, la balanza por cuenta corriente es uno de los que emite señales más claras. Así, aunque el precio de la vivienda era una fuente de preocupación durante la pasada expansión de nuestra economía, el alcance real de los problemas era difícil de estimar, ya que dichos precios podrían haber aumentado de forma duradera por motivos demográficos (por un fuerte crecimiento del número de nuevas familias o de nuevos residentes jubilados del resto de Europa) o por el crecimiento de la renta en España (la cual habría causado una mayor propensión a tener una segunda residencia para las vacaciones). En cambio, la balanza por cuenta corriente ofrece una información fácil de interpretar: cada euro de balanza corriente negativa de un país es un nuevo euro de deuda neta con el exterior. Y, si bien un país puede experimentar desequilibrios puntuales en su balanza corriente, un déficit sistemático de la misma solo indica que el país está asumiendo cada vez una mayor deuda externa, arriesgándose a una crisis de deuda si su capacidad de pago se ve comprometida.

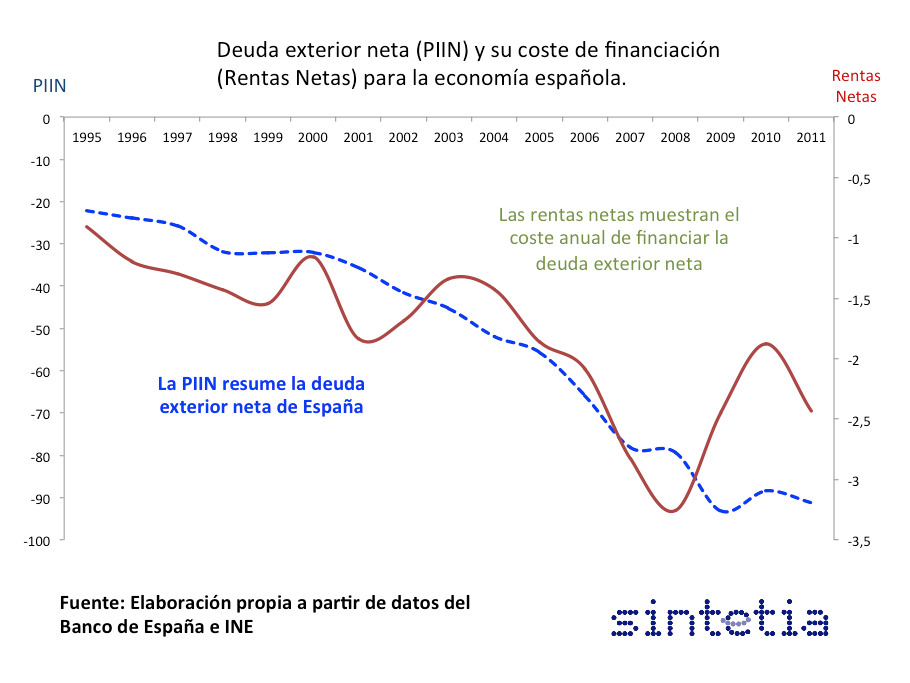

La balanza por cuenta corriente se calcula como la diferencia entre las exportaciones y las importaciones de bienes y servicios, conocida como “balanza comercial”, a la cual es necesario añadir las rentas netas del capital. Como España tiene unas rentas del capital negativas debido a su fuerte deuda externa, ha de realizar un esfuerzo adicional para conseguir un equilibrio en su balanza corriente, es decir, ha de exportar más de lo que importa para no experimentar un déficit por cuenta corriente y asumir nueva deuda.

La relación entre el déficit por cuenta corriente y el crecimiento de la deuda externa se ilustra a la perfección con un ejemplo. Si un país exporta cada año bienes y servicios por 200.000 millones de Euros pero importa otros bienes y servicios por valor de 300.000 millones de euros, los 100.000 millones de diferencia han de ser necesariamente financiados por el exterior, ya que los recursos que el país está aportando son el valor de sus exportaciones. Es decir, durante los últimos años de la expansión, en los que España importaba casi 100.000 millones más de lo que exportaba, nuestro país asumía cada año nueva deuda por dicho importe, equivalente al 10% del PIB.

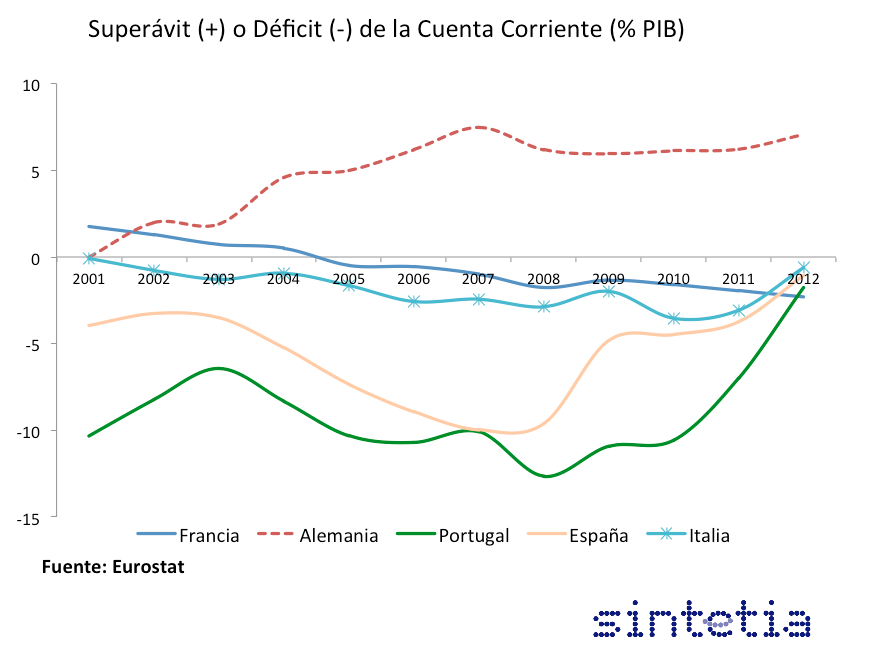

El primer gráfico muestra la evolución de la balanza por cuenta corriente para una serie de países europeos desde el año 2001 hasta el 2012. Alemania presenta una balanza siempre positiva, lo cual quiere decir que sus exportaciones exceden todos los años a sus importaciones y que se va convirtiendo en acreedor del resto del mundo. Francia e Italia, los dos siguientes países más grandes de la Eurozona, tienen un comportamiento similar, al ir descendiendo su posición hasta entrar en terrenos negativos. España, en cambio, tiene un comportamiento completamente divergente. Desde el comienzo del período expansivo, comienza a acumular un fortísimo déficit de cuenta corriente derivado de unas importaciones que crecían muy por encima de las exportaciones. Tras el estallido de la crisis, este déficit se corrige con rapidez debido a la pérdida de poder adquisitivo y a la caída de las importaciones, pero el daño ya está hecho: la deuda externa de España supera ampliamente en 2008 el 100% del PIB, siendo además la deuda privada, de empresas y familias, el doble que la pública.

¿Cómo fue posible que empresas y familias se endeudasen tanto con el exterior durante el boom de la economía española? El sector responsable fue, de nuevo, la construcción. Cada nueva promoción construida implicaba la concesión de un crédito hipotecario –bien lo asumiese una empresa constructora o un ciudadano-, cuya financiación provenía mayoritariamente del exterior. Con dicho crédito se remuneraban todas las actividades necesarias para acometer la construcción, y gran parte del mismo se dedicaba a consumo. Como España importaba entre el 30% y el 40% de su PIB, cada nueva promoción inmobiliaria suponía un incremento de la deuda privada a través de unas importaciones de bienes y servicios de consumo que excedían fuertemente a las exportaciones.

La “resaca de la deuda”

No obstante, la acumulación de deuda exterior neta de España no comenzó con el boom inmobiliario, sino dos décadas antes. España ha sufrido un déficit por cuenta corriente persistente desde su entrada en la Unión Europea, un déficit que la formación del Euro no frenó sino que, al contrario, alimentó. Cada año, el nuevo déficit de cuenta corriente, derivado de unas importaciones mayores que las exportaciones, engrosaba la deuda externa, empeorando la Posición Internacional de Inversión Neta (PIIN). La PIIN se calcula como los activos extranjeros en manos de ciudadanos o agentes españoles menos los activos españoles en manos de ciudadanos o agentes extranjeros. Su valor, cercano al -100% del PIB en 2012, indica que la deuda neta de España respecto al extranjero alcanza casi el 100% del PIB, magnitud que comprende tanto la deuda pública como la privada.

Paul Krugman, Premio Nobel de Economía y enemigo declarado de la austeridad presupuestaria, fue uno de los pioneros en el estudio de las consecuencias de las “resacas de deuda”. En un episodio típico de resaca de deuda, un país ha acumulado tanta deuda respecto al exterior que su viabilidad se pone en entredicho y los acreedores son reacios a continuar prestando fondos, lo cual empeora las perspectivas de recuperación en una suerte de remolino que suele conducir hacia una bancarrota de las finanzas públicas. Como Krugman y los especialistas en la materia han documentado, las recuperaciones tras una resaca de deuda suelen ser lentas y dolorosas y suelen requerir de un agente externo que ayude a financiar el desajuste. Además, estas crisis solían ser sufridas por países en vías de desarrollo y con unas finanzas públicas muy volátiles. Solo las grandes guerras habían provocado hasta ahora que países del tamaño de Italia, España o Francia viesen comprometido su crecimiento por fuertes niveles de deuda, y en dichas situaciones solo se llegó a una solución a través de una quita, es decir, de una condonación parcial de la deuda.

Pero la situación de España es ligeramente distinta a la de dichos casos. Por una parte, la mayor proporción de la deuda española sigue siendo privada. Por otra, la deuda se encuentra, como mostraba la PIIN, mayoritariamente en manos de agentes extranjeros, lo cual supone una dificultad de negociación: mientras la quita estadounidense posterior a la Segunda Guerra Mundial se centró mayoritariamente en sus ahorradores internos –que, por otra parte, sabían que asumían dicho riesgo al comprar los “bonos de guerra”. El acreedor en esta ocasión se encuentra fuera de nuestras fronteras y difícilmente simpatiza con una hipotética causa nacional. El acreedor estereotípico de España es Alemania –aunque otros países más pequeños del norte de Europa son también acreedores netos-, por lo que su obsesión con el ajuste presupuestario de nuestra economía es inevitable. Y una última característica más hace de España un caso particular: su tamaño. Mientras el FMI ha contado tradicionalmente con los recursos necesarios para hacer más llevaderas las crisis de deuda de países en desarrollo, el rescate de España excedería con mucho su capacidad, aspecto además agravado por la más que probable caída en dominó de otros países que actualmente atraviesan problemas financieros.

Todos estos motivos hacen muy importante para España el ser capaces de revertir su situación sin el recurso a una quita de deuda. La capacidad de ahorro neto envía una señal muy poderosa a nuestros posibles acreedores, los cuales comprueban que, aunque el déficit del sector público esté todavía lejos de cerrarse, la reducción paulatina del endeudamiento exterior de España es una posibilidad y no una quimera. Los acreedores aguardan ahora expectantes, preguntándose si la actual situación de privación y drama social, aparentemente necesarios para reducir el endeudamiento neto, es sostenible en España.