En la ingrata tarea de tratar de predecir el futuro sin bola de cristal los economistas analizan diferentes variables y disfrutan haciendo sus miles (¡o millones!) de regresiones averiguando qué factores afectan al crecimiento de un país. Autoridades políticas, monetarias y reguladoras aplican estímulos monetarios y fiscales buscando la tecla que haga volver a sonar la melodía del crecimiento. Entre estas variables ya nadie discute las profundas interacciones entre liquidez y crecimiento ¿O deberíamos decir entre crédito y crecimiento? De ahí las políticas de estímulo tales como las LTRO que inyectaron liquidez a un mercado seco aspirando a que la cantidad de dinero fuera determinante del crédito en circulación en el sistema.

En la ingrata tarea de tratar de predecir el futuro sin bola de cristal los economistas analizan diferentes variables y disfrutan haciendo sus miles (¡o millones!) de regresiones averiguando qué factores afectan al crecimiento de un país. Autoridades políticas, monetarias y reguladoras aplican estímulos monetarios y fiscales buscando la tecla que haga volver a sonar la melodía del crecimiento. Entre estas variables ya nadie discute las profundas interacciones entre liquidez y crecimiento ¿O deberíamos decir entre crédito y crecimiento? De ahí las políticas de estímulo tales como las LTRO que inyectaron liquidez a un mercado seco aspirando a que la cantidad de dinero fuera determinante del crédito en circulación en el sistema.

Aprovechamos los últimos datos publicados sobre liquidez y crédito para revisar las relaciones de estas variables con el crecimiento económico, en Europa y España.

Agregados monetarios y crédito en eurozona

Para analizar la liquidez de una economía se toma el pulso a determinadas variables de liquidez, denominados agregados monetarios que van del dinero efectivo en circulación a determinados activos en entidades financieras (depósitos en diferentes plazos y otros pasivos bancario). Así se definen tres niveles denominados M1, M2 y M3 donde el primero se refiere a los activos más líquidos o ejecutables y se van añadiendo otros instrumentos a más plazo.

El informe mensual del mes de octubre el Banco Central Europeo analiza algunos indicadores de liquidez y crédito y su relación con el crecimiento del PIB hasta el mes de agosto en la zona euro. El resultado del análisis estadístico de dichas variables es que el agregado M1 (efectivo en circulación) anticipa la evolución económica en 3-4 trimestres, el crédito a familias. En especial el destinado a adquisición de vivienda corre en paralelo o ligeramente adelantado al ciclo. Por último, concluye que el crédito empresarial es un indicador retrasado del ciclo económico. El ajuste es robusto y ajusta muy bien los cambios de tendencia en el crecimiento económico.

Resulta pues curioso, pero a pesar la conocida trampa de la liquidez, donde liquidez y crédito dejan de tener correlación positiva, sigue existiendo cierto poder predictivo de los agregados de liquidez.

Comportamiento europeo

El M1 ha fluctuado de forma importante durante los últimos años, pero desde finales de 2012 comenzó a crecer lo que apuntaría, descontando el efecto del colchón de liquidez fondos de inversión y otros intermediarios financieros en momentos de estrés, a un crecimiento del PIB en tres o cuatro trimestres. De hecho, entre abril y junio la zona Euro creció un 0.3% y los datos del M1 confirmarían que el crecimiento va a continuar. El comportamiento del M1 descansa sobre todo en el efectivo en manos del sector privado no financiero.

Por otro lado, el crédito a familias ha comenzado a recuperarse en segundo trimestre de 2013 y el crédito a empresas continuará sufriendo en la segunda parte del año para comenzar a recuperarse a principios de 2014.

¿Y en España?

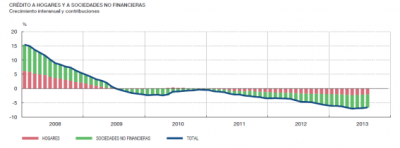

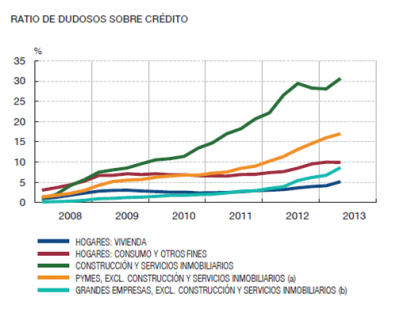

El último Boletín Económico de Banco de España, incluye un artículo firmado por Juan Ayuso titulado «Un análisis de la situación del crédito en España» donde se analiza la evolución del crédito. Cabe destacar que en la fase expansiva del ciclo el crédito creció a ritmos que triplicaron la tasa de crecimiento nominal de la economía. En la fase contractiva el crédito se ha reducido hasta moderarse en el último dato disponible de agosto de 2013 un -6.6%. La reducción del crédito afecta en mayor medida a sociedades no financieras (-9.4%) que a familias (-3.9%) en datos del mes de agosto. Entre las empresas no financieras la reducción más significativa por sectores, tal como cabría esperar, es para el sector de la construcción (-17,9%).

¿Crédito o desapalancamiento?

Parece contradictorio cuando nos aproximamos a la economía nacional que se haya hablado tanto de sobreendeudamiento y de la necesidad de desapalancamiento y a continuación se hable de la necesidad de crédito. En este sentido habría que distinguir entre sector público (que partió de niveles mejores que la media europea en deuda pública/PIB aunque ha aumentado notablemente durante los últimos años) y sector privado. Y dentro del sector privado habría que diferenciar familias y empresas. Si bien las familias se han sobreendeudado, habrá familias solventes que requieran nuevo crédito para consumo o una vivienda. De igual forma, aunque las empresas en conjunto estén muy apalancadas, habrá empresas con nuevas necesidades de financiación para inversiones productivas. También habría que desgranar las alternativas al crédito como son las ampliaciones de capital y el acceso a los mercados de capitales, que han sido tan favorables para el sector corporativo español.

Y es este sobreendeudamiento agregado uno de los factores de demanda que explica la restricción del crédito, cuyo comportamiento parece que continuará siendo contractivo, pero redistribuyendo hacia clientes más solventes o con menor mora y más productivos.

Factores de oferta

Entre los factores de oferta que afectan al crédito en España, el artículo menciona la fragmentación de los mercados financieros que resultan en mayores costes de financiación de las entidades financieras españolas. A este argumento personalmente añadiría el fuerte coste de oportunidad que supone tanto las facilidades de depósito del BCE como la deuda pública española frente a la financiación a empresas y hogares. Por último, las exigencias regulatorias de capitalización y provisionamiento han sido un factor clave que todavía puede jugar malas pasadas a las entidades financieras nacionales.

Conclusiones

Los indicadores de liquidez y crédito apuntan a una recuperación sostenida en el caso de la Eurozona, donde se ha comprobado la robustez de estos indicadores, que en el caso del M1 precede en 3 o 4 trimestres al comportamiento productivo y en el crédito el otorgado a familias transcurre en paralelo y el de empresas fluye de forma retardada sobre el ciclo económico. Estas buenas noticias a nivel europeo tendrán repercusión en España ya que la dinamización de exportaciones en sectores críticos pueden abrir la puerta a la recuperación.

Aún no habiendo hecho el ejercicio econométrico que el BCE presenta para el caso europeo, todas las miradas se centran en España en la recuperación del crédito como factor clave de la recuperación económica. En el caso nacional el crédito está en terreno contractivo tanto para familias como para empresas. La evidencia empírica en este caso apunta a una recuperación económica sin que el crédito haya dado claras señales de mejoría lo que no parece sostenible en el tiempo.