“En el Quantitative Easing puro, el foco principal de la política monetaria son las reservas bancarias, que son un pasivo del Banco Central; la composición de los préstamos y valores en el activo del balance del Banco Central es accesorio”. (Bernanke, 2009)

En esta gran cita -de la máxima autoridad de la política monetaria americana y mayor experto académico en la materia-, Ben Bernanke intenta paliar la enorme falta de comprensión acerca de la ‘relajación cuantitativa’ o QE (quantitative easing) en política monetaria. Bernanke se dirige, sobre todo, a los colectivos obsesionados con que su política monetaria crearía una enorme hiperinflación dañina para el trabajador y el ahorrador, un miedo que ha llegado a cegar a grandes intelectuales de la política americana (por mucho que alguno de ellos pase por sus horas más bajas).

En esta gran cita -de la máxima autoridad de la política monetaria americana y mayor experto académico en la materia-, Ben Bernanke intenta paliar la enorme falta de comprensión acerca de la ‘relajación cuantitativa’ o QE (quantitative easing) en política monetaria. Bernanke se dirige, sobre todo, a los colectivos obsesionados con que su política monetaria crearía una enorme hiperinflación dañina para el trabajador y el ahorrador, un miedo que ha llegado a cegar a grandes intelectuales de la política americana (por mucho que alguno de ellos pase por sus horas más bajas).

En este post hacemos un sencillo resumen de en qué consiste realmente la relajación cuantitativa (QE), de su efecto sobre la inflación y del camino que el BCE puede aún recorrer si quiere adoptar una postura más laxa.

La política monetaria tradicional

Para crear un shock de crecimiento económico a corto plazo, un banco central puede utilizar (1) los precios del dinero (tipos de interés y tipos de cambio) o (2) las cantidades de dinero en circulación. El segundo caso de expansión vía cantidades, normalmente denominado QE, está asociado a un aumento de la ‘base monetaria’, es decir, del dinero ‘físico’ que hay en el sistema circulando, cuyo reflejo son las reservas de los bancos en el banco central. ¿Cuándo se actúa sobre las cantidades de dinero? Cuando ya no queda más remedio, al no poder bajar más el precio del dinero tras haber alcanzado la cota cero de los tipos de interés. Actualmente, todos los grandes bancos centrales se encuentran inmersos en programa expansivos de este tipo, en respuesta a la crisis. Al ser un tema técnicamente complejo, en ocasiones se simplifica la valoración de los QE como puras inyecciones de dinero que inexorablemente llevarán a elevadas inflaciones. Pero ¿es así de sencillo?

¿Se está inyectando dinero nuevo?

La respuesta rotunda es NO, en el sentido de que no estamos poniendo a disposición del público más billetes sin ninguna contraprestación. La contraprestación es la clave del asunto, ya que no se está prestando dinero a los Gobiernos sin más para que gasten: en esencia, se están transformando activos de menor liquidez en el activo más líquido que existe.

Así, nadie está tirando dinero desde un helicóptero. En concreto, cuando la Reserva Federal compra deuda a cambio de dinero efectivo, lo que hace es intercambiar “un compromiso de dinero futuro” a cambio de “una realidad de dinero hoy”. No se crea un ‘dinero nuevo’ en el sistema, sino que se intercambia un dinero que ya existía en formato de ‘largo plazo’ (deuda) por uno mucho más cercano en formato de efectivo. En este sentido, la cantidad total de dinero no cambia: como el mismo Bernanke explica, los agregados amplios de oferta monetaria (M2, M3) no han aumentado drásticamente.

Fetichistas del déficit

Algunos analistas se han alarmado al pensar que un banco central puede financiar el déficit del Gobierno mediante las compras de activos que conllevan los programas de QE. Técnicamente, se denomina monetización del déficit y significa que permitimos al Gobierno transformar en efectivo su deuda, de manera que el banco central financia la expansión del gasto de manera ilimitada. ¿Es esto lo que está ocurriendo? De nuevo la respuesta es NO.

Los Gobiernos están financiando su déficit mediante la emisión de deuda, la cual consigue monetizar (transformar en dinero líquido) gracias a las subastas, las cuales son intermediadas por los bancos comerciales denominados dealers o ‘creadores de mercado’. A su vez, estos acuden a las subastas a comprar la deuda pública y financiar el déficit del Gobierno en el mercado primario. Si la Fed o cualquier otro banco central compra deuda (ya emitida) que cotiza en el mercado secundario, ello no consiste en una fuente de financiación permanente para el Gobierno.

Lo que pretende el QE es reducir, mediante estas compras de diferentes tipos de deuda, las rentabilidades de la deuda pública, que no dejan de ser la base primaria de formación de los tipos de interés: el precio que transforma dinero futuro en presente y viceversa. El objetivo último de esta bajada de los tipos de interés es el promover la inversión a través de un acceso más fácil al crédito.

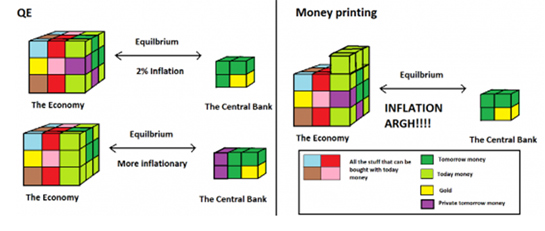

Un pequeño ejemplo visual con cubos de Rubik

La siguiente ilustración, publicada por Isabella Kamiska en FT Alphaville, ilustra a la perfección la diferencia entre QE y la impresión de dinero nuevo.

El cubo de 3x3x3 es nuestra economía simplificada, en la cual existen distintos elementos.

- El azul, el rojo o el marrón son los bienes y servicios que se pueden comprar con ‘dinero actual’, es decir, con efectivo.

- Los cubos de verde claro son el ‘dinero de hoy’, es decir, la forma más líquida de dinero que existe.

- Los cubos verde oscuro y morado representan el ‘dinero de mañana’, es decir, bonos públicos y privados con menor liquidez que el efectivo.

- La cara derecha del cubo de Rubik (los 9 minicubos de su lado derecho) son los activos monetarios de la economía.

Pues bien, lo que los bancos centrales están haciendo es cambiar la composición de dicha ‘cara derecha del cubo’. El banco central crea nuevos cubos verde claro (dinero hoy) y los intercambia por activos menos líquidos. En este escenario, la base monetaria no crece respecto a la base de bienes y servicios que se pueden comprar, por lo que no hemos de esperar inflación. De hecho, en Estados Unidos, donde la Fed ya va por su tercera ronda de QE, la inflación no ha repuntado… ¡sino que incluso se está reduciendo! Es decir, este tipo de movimientos son neutrales para los precios de una cesta de bienes y servicios, aunque sí que afectan (a la baja) los tipos de interés intentando estimular el consumo y la inversión.

El escenario que los ‘halcones del déficit’ temen es uno en el que el Banco Central crea nuevos cubos verdes y los añade a la economía sin ninguna contraprestación, es decir, sin retirar otros cubos a cambio. En cierta forma, este es el escenario que ha propuesto el primer ministro de Japón, y su primer efecto inmediato sería una mayor inflación, ya que los agentes descontarían un menor valor futuro de su dinero por el crecimiento de este sin contrapartida. En cambio, el dinero que hoy reciben los agentes tiene una contrapartida y habrá de ser devuelto.

No sólo importa el tamaño del QE

En un régimen puro de QE, al Banco Central no le importa qué tipo de activo compra a cambio de dinero para expandir el tamaño de su balance: su único objetivo es impulsar el crecimiento mediante ‘fuerza bruta’.

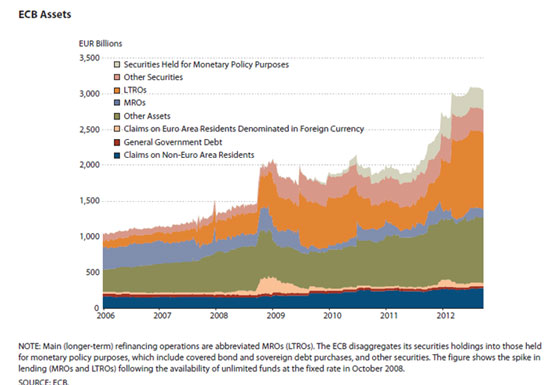

Existe una versión diferente de relajación cuantitativa, denominada CE o credit easing. Esta es sutilmente diferente al QE, en el sentido de que lo que pretende es mejorar el funcionamiento de determinados mercados de deuda. Cuando el banco central compra deuda para suplir una demanda privada ausente y reducir los tipos de interés, dichas compras son en realidad un CE. El propio Bernanke denomina a su programa CE, porque las compras, aunque aumentan la base monetaria hoy, son temporales y se realizan sobre activos muy concretos y con el único objetivo de aumentar las reservas de los bancos. Otro sencillo ejemplo es el programa SMP de compra de bonos soberanos por parte del BCE, los cuales, al ser luego esterilizados mediante subastas inversas, no aumentan el tamaño del balance del banco central, por lo que ni siquiera podría llegar a definirse como QE.

Quantitative vs Qualitative Easing

Willem Buiter (LSE, Citi) explicaba la diferencia entre ambas estrategias:

- Quantitative Easing consiste en aumentar el tamaño del balance del banco central mediante un incremento de sus pasivos (base monetaria), pero manteniendo constante la composición de sus activos.

- Por el contrario, el Qualitative Easing consiste en cambiar la composición de los activos del banco central hacia unos menos líquidos y más arriesgados, manteniendo constante el tamaño del balance.

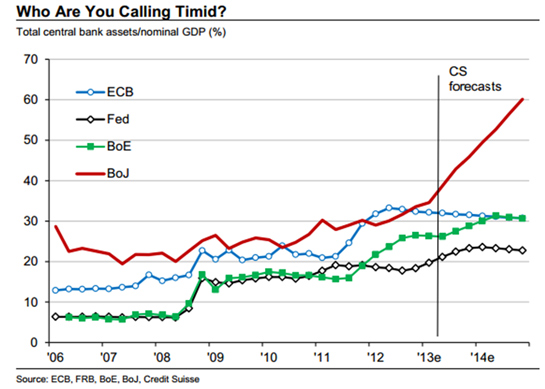

¿Y qué están haciendo los distintos Bancos Centrales?

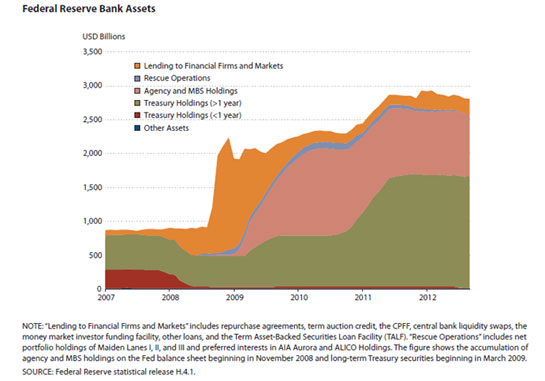

Fed y Bank of England (BOE) han basado su estrategia en asumir más riesgo mediante compras directas de deuda pública y otros tipos de activos, como titulizaciones, garantías a vehículos y fondos monetarios y créditos corporativos. Por el contrario, Bank of Japan (BoJ) y BCE han usado una estrategia de asunción de riesgo indirecto o parcial, al usar instrumentos de QE que se canalizan a través de los bancos. El ejemplo más cercano para nosotros es la LTRO, las subastas en las que el BCE ofrece dinero a los bancos a cambio de colateral. ¿Asume el BCE riesgo con esa deuda que acepta como garantía? Aunque el riesgo no es nulo, la probabilidad conjunta de quiebra de dos agentes es siempre menor que la probabilidad de quiebra de cualquiera de los dos agentes por separado. El BCE asumiría más riesgo comprando directamente un bono de Grecia que teniéndolo como aval de, por ejemplo, un préstamo a un banco francés (¡o incluso a un banco griego!). La probabilidad de que Grecia no me pague es alta, pero de que no me pague ni el Gobierno de Grecia ni el banco es necesariamente menor. Además, el BCE ha mitigado adicionalmente el riesgo mediante la aplicación de haircuts, ya que por cada 100 unidades que presta al banco, el BCE pide unas 105 unidades de bonos como colateral. Ese ‘extra’ o haircut es un colchón que reduce su perfil de riesgo.

Conclusión

Lo que hoy estamos viviendo se parece mucho más al CE que a la QE. Europa y Japón han sido siempre economías muy bancarizadas, por lo que es lógico que las políticas de expansión monetaria se canalicen a través del sector bancario. Por el contrario, el Reino Unido y EEUU son zonas donde los mercados de capitales (bonos) siempre han estado más desarrollados, y a sus bancos centrales les preocupa más relajar las condiciones en esos mercados de deuda que en los bancos. La pregunta relevante es, ¿hasta qué punto hacen bien Japón y Europa en seguir basándose en los bancos?

El balance del BCE ha crecido sustancialmente, incluso en relación al resto de ‘comparables’. Pero si observamos la composición del activo de los balances del BCE (primer gráfico) y de la Fed (segundo gráfico) vemos que el BCE ha basado su expansión en la LTRO (riesgo ‘mitigado’) y en ‘otros valores negociables’ (básicamente cédulas y otros covered bonds), mientras que la Fed ha sido mucho más agresiva en términos de activo ponderado por riesgo, comprando directamente deuda de más de 1 año y un mayor volumen de activos hipotecarios titulizados (mortgage backed securities).

¿Cuánto margen tiene el BCE para seguir apoyando a la economía? En términos de volumen no lo ha hecho mal, pero en términos de perfil de riesgo asumido tiene aún un amplio camino por recorrer. Discutamos por favor en estos términos y quitemos hierro al tema de la inflación, que es en estos momentos una preocupación mucho menor.

1 Comentario

Notable la fe que le tiene Obama a Bernanke a pesar de los titulares poco favorecedores para este ejecutivo.