El debate sobre el futuro de nuestro sistema de pensiones suele girar en torno a los ajustes menores que es necesario realizar para que el sistema de reparto sobreviva. Pero rarísima vez contempla una reforma parcial o integral del sistema hacia la capitalización. Parte del rechazo se debe a la asociación entre “sistema de capitalización” y “sistema privado”. Esa posición es completamente absurda, pues un sistema de capitalización podría ser gestionado por la propia Seguridad Social, que iría colocando el fondo de cada trabajador en los distintos productos sin cobrar las fuertes comisiones que a menudo cargan las entidades financieras. Y, además, podría constituir un vehículo de ahorro transparente y honesto para mucha gente, especialmente para las personas con nulos conocimientos de finanzas.

El debate sobre el futuro de nuestro sistema de pensiones suele girar en torno a los ajustes menores que es necesario realizar para que el sistema de reparto sobreviva. Pero rarísima vez contempla una reforma parcial o integral del sistema hacia la capitalización. Parte del rechazo se debe a la asociación entre “sistema de capitalización” y “sistema privado”. Esa posición es completamente absurda, pues un sistema de capitalización podría ser gestionado por la propia Seguridad Social, que iría colocando el fondo de cada trabajador en los distintos productos sin cobrar las fuertes comisiones que a menudo cargan las entidades financieras. Y, además, podría constituir un vehículo de ahorro transparente y honesto para mucha gente, especialmente para las personas con nulos conocimientos de finanzas.

Si todo fuese oro ya estaría implantado en todos los países del mundo, por lo cual también ha de tener sombras. Hoy nos centraremos en algunas ventajas, y en sucesivos días analizaremos también sus problemas.

El milagro del tipo de interés compuesto a largo plazo

La primera ventaja (y la más importante) es la magnitud de la mensualidad a percibir tras la jubilación. En un sistema de capitalización, las cantidades ahorradas a lo largo de una vida crecen exponencialmente debido a que los intereses se acumulan año a año, un fenómeno llamado «el milagro de la composición de intereses». Como es difícil hacer predicciones, especialmente sobre el futuro, vamos a describir unos escenarios que nos permita hacernos una idea de las posibilidades del sistema. Para ello vamos a intentar reproducir la situación de un trabajador medio que en vez de cotizar a la Seguridad Social aporta la misma cantidad a un fondo individual para su jubilación, gestionado por la propia Seguridad Social. Cada supuesto se acompaña de su justificación.

- Salario Bruto medio anual + Cotización empresarial SS = 27.000 €

En realidad, el sueldo medio bruto anual se encuentra en España en 21.500 euros brutos al mes, que al añadirle una cotización empresarial a la Seguridad Social que oscila entre el 28% y el 30% da como resultado un coste salarial total de unos 27.700 €, algo por encima de nuestro supuesto. - Vida laboral de los 23 a los 65 años.

- El trabajador aporta el 30% de su coste salarial a su fondo propio.

¿Le parece mucho? ¡Es exactamente lo que paga en la actualidad! Aproximadamente, un 35% de su coste salarial total (sueldo + IRPF + SS trabajador + SS empresa) lo conforman las aportaciones a la Seguridad Social. El porcentaje aproximado del gasto de la Seguridad Social en pensiones es del 90%. El 90% del 35% es el 31,5%, así que de nuevo estamos siendo conservadores suponiendo un ahorro del 30%. El estado haría obligatorio dicho ahorro, por un problema que ya tratamos hace poco relacionado con la teoría de juegos. - Tres años de dicha vida laboral en el paro.

¡Estamos en España! ¿Cómo no vamos a incluir tres años de paro en un trabajador medio? Durante ese período nuestro trabajador ingresa la prestación por desempleo. - Crecimiento anual de la productividad (y, con ella, del salario) del 1%.

Varios organismos internacionales proyectan crecimientos de la productividad para la OCDE alrededor del 1,5%, por lo que de nuevo estamos siendo conservadores. - Tres escenarios para el tipo de interés real: 1,75%, 3% y 6%.

Aquí entramos en terrenos muy especulativos: para conocer el papel del tipo de interés real debemos hacer supuestos sobre la rentabilidad futura de la inversión y descontar el papel de la inflación esperada. En este sentido, varias entidades internacionales (Fed, Banco de Francia) emiten TIPS (Treasury Inflation Protected Securities), bonos protegidos contra la inflación en los que el emisor se compromete a pagar un cierto tipo de interés más la tasa de inflación del período. En la actualidad (con un tipo de interés oficial extremadamente bajo), pueden comprarse TIPS con una rentabilidad real del 1,75%. Nuestro escenario base será, por tanto, el del 1,75% real. Los dos escenarios alternativos incluirían una parte del patrimonio en renta variable. Sin entrar en más detalle, una cartera diversificada disfruta en el largo plazo de una rentabilidad mayor sin asumir más riesgo (el llamado equity premium puzzle). Una cartera con más peso en acciones podría lograr rentabilidades del 3 ó 6 por ciento (otro día discutiremos esto en más detalle). - Cuando nuestro trabajador llega a los 65 años, calculamos una hipoteca inversa (en términos reales) de 20 años sobre el total del patrimonio ahorrado, es decir, lo necesario para vivir de los 65 a los 85 años.

La propia Seguridad Social funcionaría también como una aseguradora respecto a la esperanza de vida: unos individuos vivirán más que otros, pero en la media se compensan, y la esperanza de vida media es una magnitud muy estable.

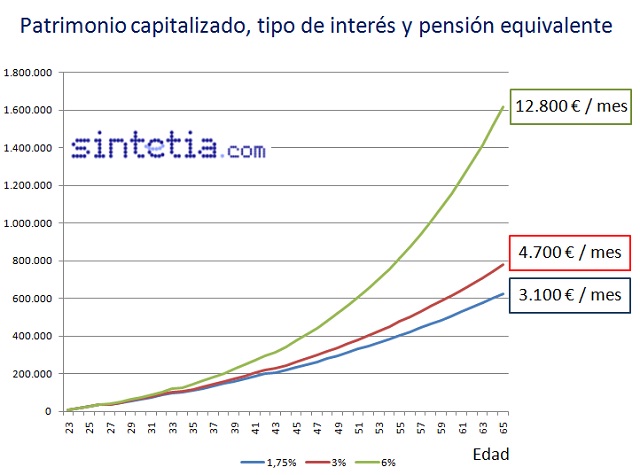

Ya estamos listos para mostrar los resultados. El gráfico muestra tres líneas, que son la evolución del patrimonio real (descontada la inflación) a lo largo de la vida del trabajador para cada uno de los 3 escenarios. A la derecha del final de cada línea se encuentra un cuadro de texto con la pensión mensual real (descontada la inflación) vitalicia que equivale a cada escenario.

Sí, incluso habiendo partido de supuestos conservadores, los resultados son demoledores. La pensión equivalente en el escenario base (3.100 €/mes) triplica la actual real, aún siendo el escenario con menor rentabilidad media del fondo. Para rentabilidades mayores, las pensiones equivalentes parecen adentrarse ya en el terreno de la ciencia ficción… pero son factibles: un 3% de rentabilidad real anual no es algo desde luego inalcanzable. Este gráfico (realizado por Pablo Fernández, del IESE) muestra una rentabilidad media anual del IBEX-35 (1987-2003, beneficios incluidos) del 11,9%. Teniendo en cuenta que la inflación media ha estado por debajo del 5% durante dicho período, la rentabilidad real (nominal menos inflación) superaría ya el 6% de nuestro tercer escenario, el que da derecho a una pensión de 12.800 euros mensuales.

¿Se pueden extrapolar estos cálculos para rentas mayores o menores? Por supuesto, solo es necesario realizar una sencilla regla de tres. Un trabajador que cobre solo la mitad de nuestro trabajador de referencia tendría derecho a la mitad de jubilación en cada escenario (para el base, equivaldría a 1.550€/mes).

Otra gran ventaja del sistema es que cada trabajador elige cuándo se jubila en función de la pensión a la que tiene derecho en cada momento (algo que todos podrían consultar en todo momento). Así, si ha obtenido una rentabilidad por encima de la de referencia, quizás prefiera jubilarse con antelación, reduciendo la cuantía de la jubilación. Es necesario aclarar aquí que, mientras el sistema actual de reparto penaliza enormemente las jubilaciones anticipadas (jubilarse a los 60 por el régimen general implica aproximadamente una reducción del 25% de la cuantía de la pensión), en un sistema de capitalización la penalización no es tan grave, puesto que lo más importante son los primeros años de cotización, debido al ”milagro de la capitalización compuesta”.

En los próximos días seguiremos desgranando las ventajas y los problemas de este sistema.