La Sareb toma forma mientras se convierte en una nueva metáfora de la política económica del Gobierno de Rajoy: no tomar ninguna decisión de calado, no hacer asumir responsabilidad alguna a quienes tomaron riesgos y ‘reempaquetar’ el problema a la espera de que se resuelva por sí solo.

La Sareb toma forma mientras se convierte en una nueva metáfora de la política económica del Gobierno de Rajoy: no tomar ninguna decisión de calado, no hacer asumir responsabilidad alguna a quienes tomaron riesgos y ‘reempaquetar’ el problema a la espera de que se resuelva por sí solo.

Tras la aparente complejidad (para el ciudadano) del vehículo se esconde algo muy sencillo: se toman activos de entidades públicas (principalmente Bankia, Catalunya Banc y Novagalicia Banco) a un precio suficiente como para no tener que inyectar más capital en las ex-cajas que el que nos aseguramos a través del MoU, y se transfieren a una entidad pública con un nombre distinto a la espera de que el temporal amaine. No se toma, en cambio, ninguna decisión encaminada a que la incertidumbre desaparezca del meollo inmobiliario, que depende de dos cuestiones:

- ¿A cuánto asciende REALMENTE el agujero inmobiliario? A día de hoy, no existe respuesta satisfactoria a dicha pregunta, ya que la respuesta depende del ritmo de venta de activos inmobiliarios de la banca y la Sareb. Y el problema de la solución actual es de credibilidad: ¿qué sucederá cuando aparezcan los contratiempos? Un reciente artículo de McCoy ponía el dedo sobre la llaga al mostrar la maraña de incentivos e intereses de la entidad. ¿Cuál será la estrategia si las nuevas familias que se formen son incapaces de asumir los precios estimados? Recordemos que la Sareb tiene una cartera de algo menos de 100.000 viviendas, pero las estimaciones para España hablan de más de un millón de pisos vacíos.

- ¿Quién va a asumir el coste? La renuncia casi expresa a que ningún acreedor sufra ninguna consecuencia puede ser recordada en el futuro como nuestro mayor error en la gestión de la crisis. Y un Gobierno que en un principio habría de apostar en mayor medida por soluciones de mercado (como los concursos de acreedores) pasará a la historia como incubador de Bankia en la oposición -con el beneplácito del PSOE, entonces en el poder- y por la nacionalización y asunción de agujeros de todas las entidades quebradas.

¿Cuál es la complejidad real del problema y la ruta del ejecutivo?

El problema: la multiplicidad (¡e incompatibilidad!) de los objetivos

El “banco malo” es mucho más que una entidad de gestión de activos: España ha depositado en la Sareb gran parte de sus esperanzas como país a medio plazo. La entidad, sobre la cual el ciudadano medio tiene un relativo desconocimiento, será la responsable de realizar el aterrizaje forzoso del sector inmobiliario español, un sector que, habiendo entrado en barrena hace ya cinco años, no tiene todavía cementerio asignado que acoja sus despojos. Lamentablemente, el destino final y el timing del aterrizaje están lejos de ser definidos ante la multiplicidad de objetivos del Sareb.

- Asumir parte de las pérdidas derivadas del agujero inmobiliario. El 10%-15% de “rentabilidad esperada” anunciada equivale a un 0,6%-0,9% de pírrica rentabilidad anual, es decir, equivale a asumir pérdidas reales. Así que, incluso en tan implausible escenario, la Sareb supondría un coste real; los escenarios negativos, no publicados, arrojan probablemente pérdidas terroríficas.

- Proporcionar liquidez a las entidades comprando sus “activos tóxicos”. Los descuentos pactados obligan a reconocer pérdidas, aunque parte de las mismas estaban ya provisionadas tras los decretos Guindos I y II.

- Estabilizar el mercado de la vivienda en España, lo cual no es sino un eufemismo de “mantener los precios de la vivienda artificialmente altos”, independientemente de la demanda social, para evitar daños mayores en las carteras que las entidades todavía tienen. El hecho de que se pague a las entidades con deuda de la Sareb introduce incentivos muy perversos en la gestión de la cartera de activos.

Pero, paradójicamente, el objetivo declarado de la sociedad de activos es, como declara en su Plan de Negocio, apuntar a dicho 10%-15% de beneficio acumulado en 15 años. Los pasos a seguir parecen claros (“Reducir el balance un 50% los cinco primeros años”) pero resultan en realidad tremendamente ambiguos: ¿qué hará la Sareb si sus previsiones de ventas se comienzan a incumplir sistemáticamente? ¿Liquidará activos asumiendo pérdidas adicionales y devaluando las carteras de sus principales acreedores, que no son sino las principales entidades financieras del país?

Un problema adicional es el de las garantías crediticias. En medio del salvaje ‘credit crunch’ que sufre la economía española, ¿qué sucedería si un ‘sell-off’ de activos hunde los precios de la vivienda hasta límites inconcebibles? El valor de la vivienda como garantía para préstamos se hundiría también, y el descenso de la calidad del colateral presionaría el crédito a la baja.

Mientras tanto, la presión popular contra los desahucios hace al gobierno coquetear con medidas populistas que empeoran las condiciones de las nuevas hipotecas a firmar… ¡lo cual redunda en una presión adicional a la baja sobre los precios de la vivienda! Este problema afecta también al mercado del alquiler, que ante la falta de seguridad jurídica recurre a reclamar mayores garantías a los inquilinos. Mientras tanto, la Sareb planea ‘precintar’ decenas de miles de viviendas durante más de una década, e incluso podría llegar a demoler promociones.

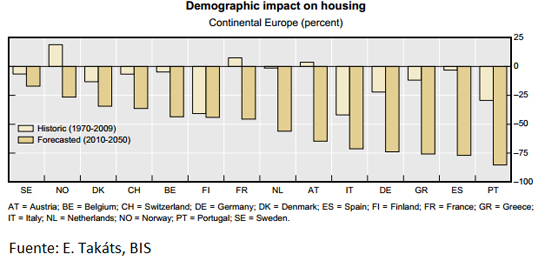

Además, los problemas a medio y largo plazo pueden llegar a ser mucho más difíciles de los inicialmente esperados. El mundo entero se enfrenta al problema del envejecimiento, y las consecuencias del mismo no acaban con los problemas de sostenibilidad de las pensiones. El envejecimiento ha comenzado en 2010 a provocar una presión a la baja adicional sobre los precios de la vivienda. En uno de los pocos estudios sobre el largo plazo, E. Takáts, del Bank of International Settlements, advierte que la magnitud de las caídas del precio de los activos inmobiliarios puede llegar a superar el 50% durante los próximos 40 años.

Es decir, más allá de nuestra burbuja y crisis inmobiliaria, nuestras perspectivas demográficas estarían ya empujando los precios de la vivienda un 1% anual hacia abajo. El número de nuevas familias formadas cae con mucha fuerza, problema que se irá agravando con el paso de los años. Las defunciones con patrimonios inmobiliarios de más de un solo piso, testimoniales hasta ahora, comenzarán poco a poco a ser la norma. Los lectores con hijos pueden hacer una sencilla cuenta mental: ¿cuántas viviendas tendrá cada uno de sus hijos tras haber heredado todo lo que les corresponda?

El papel del Gobierno

La magnitud y la complejidad del problema son, por lo tanto, tremendas. Afectan tanto al sector inmobiliario como al financiero, y afectan además a la realidad de una población española con más de seis millones de parados que demanda alquileres apropiados para unas rentas que menguan.

La reducción de la incertidumbre habría requerido un plan de actuación clarísimo basado en una ponderación de todos los objetivos del país. La tarea habría sido realmente compleja y habría requerido el trabajo rápido de un amplio equipo independiente de expertos del mundo académico y financiero. Pero dado el penoso historial de las comisiones de expertos en nuestro país, el Gobierno ha optado por la vía rápida, ha ignorado todas las sutilezas de la estrategia óptima para España y ha creado un vehículo destinado únicamente a recapitalizar parcialmente las cajas quebradas, desentendiéndose de los efectos del agujero inmobiliario sobre el resto de problemas del país. Es decir, ha transferido la incertidumbre de un balance a otro sin aclarar una hoja de ruta para el sector inmobiliario español.

La incertidumbre sigue ahí, y difícilmente se pueden tomar decisiones cuando un comprador no sabe si una promoción situada a 100 metros de donde planea comprar vivienda va a salir a la venta en 2014, en 2028 o si se va a demoler. Ni compradores ni futuros promotores pueden tomar decisiones racionales sin información clara, ni tampoco las entidades sabrán qué valor otorgar a las garantías hipotecarias.

Aunque la solución óptima excede con mucho nuestra capacidad de análisis, nos gustaría cerrar el artículo con una pequeña propuesta relativa a los desahucios. En vez de añadir inseguridad jurídica al mercado hipotecario y hacer más difícil el acceso a la vivienda a las futuras familias, ¿por qué no utiliza el Gobierno el stock de viviendas que en este momento son públicas para paliar un problema social? Si el electorado considera que el Estado ha de mitigar el problema de la vivienda a los desahuciados y damnificados por la crisis, ¿por qué llevarse por delante la seguridad jurídica y la calidad de las garantías mientras se precintan indefinidamente promociones enteras? El Gobierno todavía está a tiempo, en esta ocasión, de rectificar.