El pasado 8 de julio, el prestigioso semanario británico The Economist publicaba un artículo en el que se indicaba que el nivel de precios agregados en el sector inmobiliario residencial en España está sobrevalorado en más de un 50%.

¿En qué se basa para afirmar esto? En los resultados de un estudio comparativo a nivel mundial cuya metodología consiste en comparar las rentabilidades de estos inmuebles a través de su alquiler, llegando a la conclusión que algunos países están por encima de esa media y otros por debajo.

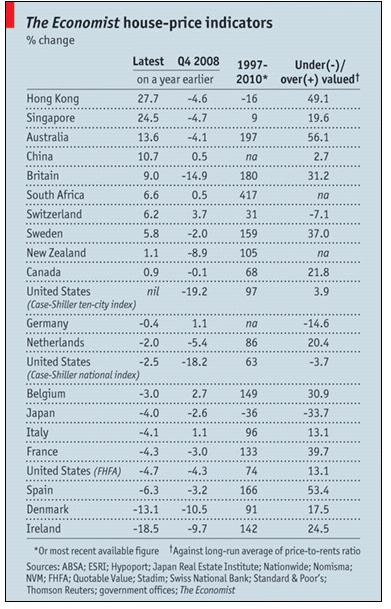

La tabla anterior, publicada por The Economist, incluye una serie de países donde se indica la variación interanual del precio del precio de la vivienda en el cuarto trimestre de 2008, en la última fecha disponible, luego la variación entre 1997 a 2010 y finalmente (columna derecha) la sobre-valoración o sub-valoración de los inmuebles en función de sus rentabilidades por arrendamientos.

El cálculo del precio en función de precio del alquiler es una de las formas de saber si un inmueble tiene un precio de mercado por encima o por debajo de su rentabilidad media. Así, se estima que una rentabilidad razonable (comparada con rendimientos procedentes de la bolsa normalmente) puede estar en torno al 5% anual. Es decir, un inmueble se amortizaría en unos 20 años.

Si bien, como decimos, ésta es una forma de valorar los inmuebles. Pero no la única.

Por otro lado, el instituto Juan de Mariana elabora un informe en los mismos términos (rentabilidad del inmueble por arrendamiento), pero con una variante: no lo compara con esos mismos ratios a nivel internacional, sino que hace una comparativa con dichas rentabilidades a lo largo del tiempo.

Ambos casos parecen muy adecuados como sistemas de valoración de inmuebles comerciales, oficinas, naves, despachos, hoteles, complejos turísticos, etc., incluso viviendas de uso vacacional, puesto que se trata de inmuebles orientados a su explotación económica y como tal deben valorarse. Sin embargo, utilizar el mismo método para la evaluación del valor de la vivienda residencial, habitual, parece una visión algo corta.

Hay otro sistema que se acerca más al razonamiento económico que en general hacemos las personas o familias que queremos una vivienda en propiedad para su uso y disfrute, y no la ven como un gasto de inversión por arrendamiento. Se trata del ratio de esfuerzo hipotecario, definido como la proporción de renta salarial que se debe aplicar al pago de la hipoteca (ver artículos al respecto aquí y aquí).

Esta valoración es subjetiva, en tanto que está en manos del comprador decidir qué esfuerzo considera razonable soportar en la compra de una vivienda. Se trata pues de una valoración relativa. Una persona puede pensar que un bien merece el sacrificio de un día de su trabajo y para otro bien está dispuesto a sacrificar un mes y medio, y para otro 4 años. Pero esa valoración es distinta para cada persona.

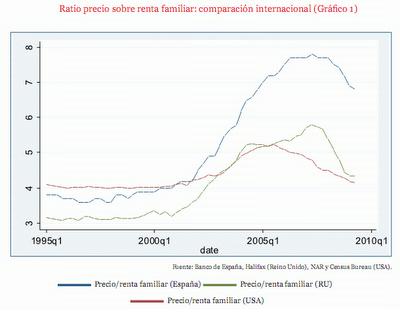

En el siguiente gráfico podemos ver la evolución que ha seguido este ratio en España, EE.UU. y Reino Unido desde 1995 hasta el primer trimestre de 2010:

Vemos que al principio de la serie dicho ratio estaba en el entorno de 4 años de renta familiar disponible (después de impuestos) para el caso de España y EE.UU., mientras que estaba en cifras cercanas a 3 años para el caso del Reino Unido. De 1995 a 2000 esos ratios prácticamente se mantuvieron sin variaciones relevantes. Pero hacia el año 2001 algo empezó a cambiar en España y en menos medida en Reino Unido. ¿Qué fue lo que ocurrió?

Una posible explicación es pensar que aquel bien que los españoles habían valorado como un bien para su uso y disfrute, empezó a convertirse en un bien valorado más por su “valor como riqueza financiera” o especulativo (ver artículo explicativo más extenso).

Los tipos de interés bajos, los laxos criterios de riesgo de la banca, las tasaciones generosas, la reducción progresiva de la tasa de desempleo (hasta el 8% de la población activa, que si bien sigue siendo escandalosa, regresábamos de etapas que superaban el 20%, y hasta el presidente del gobierno hablaba de un objetivo de pleno empleo), etc. El dinero era fácil de conseguir y el ahorro y la previsión se convirtieron en un valor anticuado. Todos participamos en la fiesta. Se aplastó el concepto “especulación” por el concepto “inversión”. Erróneamente.

En definitiva, proponemos como más lógico aplicar el sistema de valoración del ratio de años de renta familiar disponible aplicados a la compra de una vivienda, que cualquier otro sistema propuesto referido a la rentabilidad por inversión. ¿Por qué motivos? Sencillamente porque si la vivienda se demanda en su inmensa mayoría por ciudadanos que la quieren para su uso, ¿no parece razonable que la comparación se haga con el esfuerzo financiero que éstos deben realizar para conseguir su objetivo?

Manuel Caraballo Callero

Economista (Izadi AG)