Empecemos recapitaluando algunos datos. Firmamos el ya famoso MoU (Memorandum of Understanding) y todo hacía entrever que teníamos disponibles un primer tramo de 30.000 millones de euros (de un total de 100.000 millones) para inyectar en el sistema financiero español. Pero tras el anuncio, las tormenta financiera no amainó sino que azotó aún más con fuerza, llegando la prima de riesgo a superar los 700 puntos básicos. En el camino, las auditorías internacionales apuntan que el rescate (o necesidades financieras del sistema bancario español) podrían ascender hasta un total de 70.000 millones de euros.

Empecemos recapitaluando algunos datos. Firmamos el ya famoso MoU (Memorandum of Understanding) y todo hacía entrever que teníamos disponibles un primer tramo de 30.000 millones de euros (de un total de 100.000 millones) para inyectar en el sistema financiero español. Pero tras el anuncio, las tormenta financiera no amainó sino que azotó aún más con fuerza, llegando la prima de riesgo a superar los 700 puntos básicos. En el camino, las auditorías internacionales apuntan que el rescate (o necesidades financieras del sistema bancario español) podrían ascender hasta un total de 70.000 millones de euros.

Hasta aquí nada nuevo. Otra cuestión de máximo interés es cómo se haría efectivo ese rescate. ¿Sería con dinero en efectivo o sería con deuda? Pronto los analistas hacían cálculos y estimaron que el Fondo Europeo de Estabilidad Financiera, FEEF por sus siglas ( y EFSF en inglés), no disponía de 30.000 millones de euros para inyectar al sistema financiero español en efectivo. Pero se abría una puerta, el propio Fondo podía emitir deuda y usar la deuda como un mecanismo para abordar el rescate. Un banco rescatado no recibiría efectivo sino un papel-deuda emitido por FEEF que pondría como garantía en el Banco Central Europeo (BCE) que se la descontaría a cambio de entregarle efectivo. Este mecanismo implica rescatar a una España sobre-endeudada con más deuda, aunque la diferencia es que esa deuda en este caso es europea y no española.

Estas sospechas de instrumentar el rescate a través de emitir deuda, y no con efectivo, parece que se refuerzan (resaltamos lo de parece, porque hasta que no se ejecute ninguna operación, nada se puede confirmar). Pero este mecanismo no sólo aumenta los niveles de endeudamiento en Europa, sino que ser rescatado con deuda no es igual que ser rescatado con efectivo.

¿Por qué existe una diferencia entre efectivo y deuda?

Cuando te aportan efectivo es equivalente a que te concedan deuda descontada al 100% del nominal. Cuando te conceden deuda para que un tercero la descuente, pueden ocurrir circunstancias que impidan alcanzar ese 100% de descuento. Aquella entidad rescatada que reciba la deuda del FEEF, se somete a dos aspectos fundamentales:

:: El primero es que el BCE descuente ese papel-deuda (bono). Aquí parece que no hay mucho problema, pero puede haberlo. El BCE descuenta sólo aquella deuda con unos criterios de calificación financiera muy elevada (de mucha calidad). Este requisito lo cumple la deuda del FEEF que tiene una calificación de dos AAA. Pero no creo que sea difícil explicar el grado de incertidumbre y de inestabilidad que existe como para que, si ocurre cualquier circunstancia no prevista, pueda ocurrir una bajada de calificación que dificulte este proceso de descuento del papel del Fondo de Rescate.

:: Por otro lado, está el haircut o margen que el BCE aplica a los activos que descuenta. Supongamos un ejemplo de un banco rescatado con un papel-deuda (un bono) de un millón de euros. Éste acude al BCE para que lo descuente, pero por ese millón el BCE le da a cambio, por ejemplo, 850.000 euros, no la totalidad. El margen que aplica el BCE, en este caso ficticio, es del 15% (haircut). Y esto, suponiendo que el precio del bono se mantiene al 100% (es decir, no se reduce entre el momento en que te rescatan con ese bono y el que lo descuentas). ¿Qué pasa si el precio de mercado del bono del FEEF cae? Pues que el BCE te aportará en efectivo el 85% pero solo sobre el precio de mercado del activo que le dejes depositado. Por lo tanto, el banco asume la desviación que se pueda producir por la caída de precio del activo que usa como colateral (garantía) en el BCE.

Por lo tanto, aunque parecido, efectivo y deuda no es lo mismo. No tiene el mismo grado de seguridad. Al principio del artículo comentaba…que todo apunta a que el rescate no será en efectivo, ¿por qué esta expectativa? Tras revisar las emisiones de bonos del FEEF de los últimos 6 meses se vislumbra alguna información, cuanto menos, curiosa y que me gustaría resaltar.

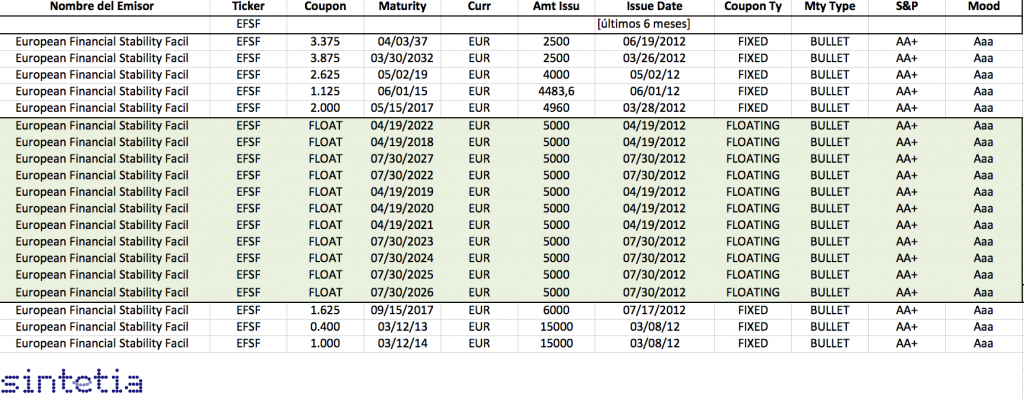

No sólo el MoU aportaba pistas respecto a que el rescate podría articularse a través de deuda, sino que el FEEF ha realizado un total de 11 emisiones de bonos de 5.000 millones de euros cada una, es decir, 55.000 millones de euros, a tipo flotante (variable) en los últimos meses. Esas emisiones han sido colocadas exclusivamente a través de un solo banco, el Deutsche Bank, cuando lo habitual es que se haga a través de un sindicado de 4 ó 5 entidades financieras. También es habitual que la emisión de deuda se haga a tipo fijo y no flotante. ¿Cuál es la diferencia? Los técnicos de mercados financieros saben bien la diferencia entre emitir a tipo fijo o flotante: los bonos emitidos a tipo flotante tienen un haircut (o margen) inferior a los emitidos a tipo fijo. Digamos que el FEEF ha emitido 55.000 millones de euros en bonos que están diseñados, en las mejores condiciones, para ser descontados en el BCE.

En la siguiente tabla se muestra la información de las 11 emisiones a 5.000 millones a tipo flotante del EFSF:

¿Esos 55.000 millones de euros en bonos serán para España? ¿Si el FEEF ya está listo para actuar, cuándo se empezará a articular?

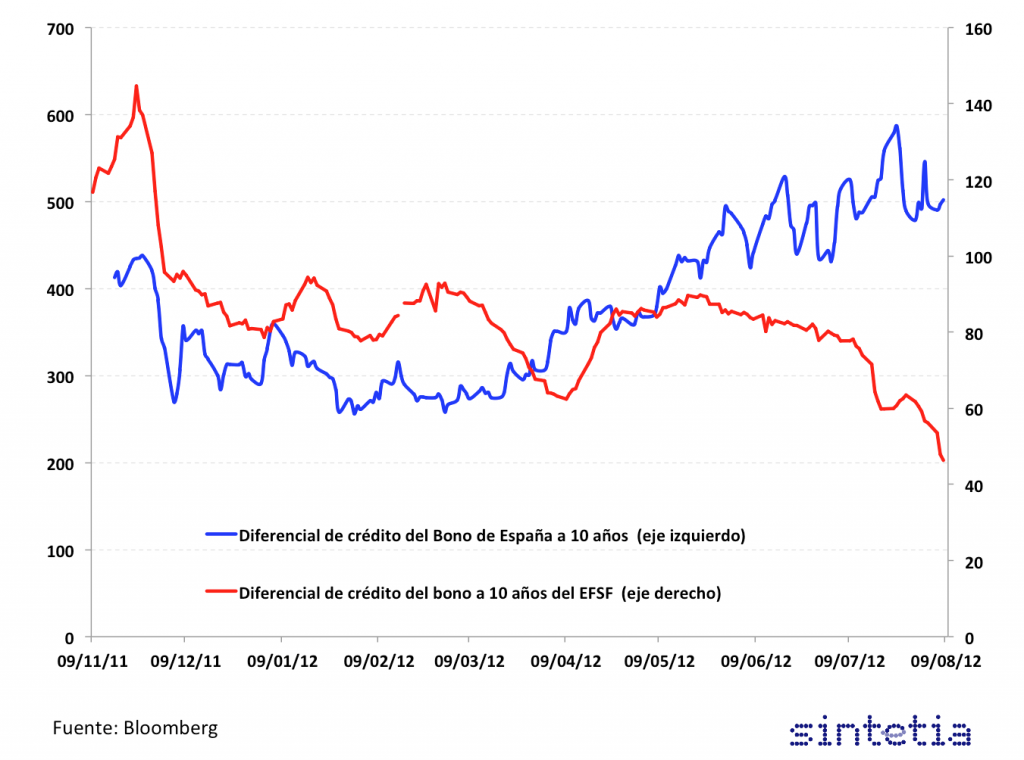

Otro dato es si el FEEF tiene la fortaleza suficiente para incrementar su balance con el objetivo de inyectar deuda a algún socio-miembro del Fondo de Rescate. El caso es que el FEEF en el mercado secundario se está comportando bastante bien, en comparación a como lo está haciendo, por ejemplo, la economía española. Fijémonos en el siguiente gráfico:

En este gráfico se observa que el diferencial de crédito del bono español a 10 años ahora mismo es Euribor más 500 puntos básicos. En cambio, el mismo bono pero del FEEF tiene un diferencial de crédito de tan sólo Euribor más 46 puntos básicos, después de haber hecho todas estas emisiones. Por lo tanto, aún teniendo un gran volumen de deuda propia, todo hace indicar que en autocartera, el FEEF está mejorando su cotización y estrecha sus diferenciales de crédito en un momento en que España no deja de empeorar. Este es el comportamiento lógico de un Fondo diseñado para sobrevivir a las turbulencias del mercado … Así que, por ahora, todo va relativamente bien y esto es una buena noticia para España … Aunque todo esté listo, siempre hay alguna burocracia que lo impide…como anunciaban nuestros compañeros de Vozpópuli: «Los primeros 30.000 millones del rescate bancario sufren un ‘atasco burocrático'»…

4 Comentarios

Los bonos ya emitidos por el feef no son los que entregarian a los bancos, ya que estan en mercado en manos de inversores, no los tiene el feef. Por tanto la argumentacion de que han sido emitidos a variable por el haircut por si los entregan a los bancos rescatados no se sostiene. Ademas algunas de las emisiones se lanzaron a mercado antes de este tema del rescate bancario.

A los bancos rescatados entregarian nuevas emisiones realizadas ad hoc para eso, en las que se buscaria lo que comentas de minimizar el haircut.

Saludos

@nifunifa

Nada indica que los bonos emitidos por FEEF estén en manos de inversores. Para nada. Asi como tampoco nada puede confirmarse de que estén en manos del propio FEEF.

La emision de bonos requiere una suscripcion oficial de los mismos por lo que llamamos un «lead manager». En este caso, ha sido el banco de inversion aleman Deutsche Bank. Por lo que lo unico que podemos decir es que los tiene este banco. ¿Qué ha hecho Deutsche con los bonos? ¿Se los ha devuelto a FEEF o los ha vendido? Eso lo dejamos a la opinion del lector.

Ahora, como experto en la materia, doy mi opinion. No es comun ver esto. Los bonos estandar (benchamark) dirigidos a inversores llevan tipo fijo. Y no se hacen tantos y tan seguidos. Y llevan sindicato de bancos colocadores (lead managers) para maximizar la colocacion de los bonos.

Estos bonos tienen toda la pinta de ser de los que FEEF usó para el intercambio de bonos en la quita griega, en el llamado PSI de Grecia, en los que parte se pagó, si recordais, con deuda del FEEF. En aquella ocasion, hizo lo mismo. Pues bien, durante los ultimos seis meses el FEEF hace algo similar.

Todo esto me permite reiterar que mi opinion es que:

– Haber emitido YA los bonos con los que pagar en ¿septiembre? a España sería normal y logico. Emitir no se hace en dos dias, y si os fijas, lleva 3 meses con esta practica.

– Un Fondo de Rescate debe PREVEER estas cosas, luego que esté construyendo su autocartera el FEEF es logico, e incluso sano y deseable.

Por ultimo, para minimizar el Haircut, poco más que emitir a flotante puede hacer el FEEF. Nada más está en su mano. El rating propio no está en su mano y los criterios de BCE para descuento tampoco. Luego el FEEF ha hecho ya lo que podia hacer.

Muchas gracias por tus comentarios en cualquier caso.

Un saludo,

Andrés Alonso

Es posible que sea lo que dices, no habia visto el detalle de las emisiones a las que aludias. Aun asi algunas de ellas se emitieron en abril cuando no se preveia todo esto. Una emision que no se tenga que colocar se puede hacer en un par de semanas, no hace falta tenerla emitida por si acaso. Ademas tan largos vencimientos si repercute en haircuts elevados. No lo veo del todo claro.

Saludos

Los bonos flotantes entran en la categoria de haircut de «emisiones a tipo fijo con vencimiento a 1 año». Luego no les afecta el vencimiento en relación al descuento.

Incrementar tu balance en ¿5.000 millones? para un animal como FEEF, correcto, no afecta mucho y se puede hacer rapido. Incrementar tu tamaño en 55.000 millones … ejem. Esto son palabras mayores.