Grecia puede estar (o no) solucionado, y la LTRO del BCE ha inyectado cientos de miles de millones, que, por cierto, le han devuelto a su propia cuenta corriente. Y todo esto, ¿para qué? La respuesta es “para eliminar la volatilidad del mercado”, ¿verdad? Ahora, con más liquidez, todo irá más suave, habrá más dinero para comprar deuda, etc.

Y ¿qué ocurre cuando eliminamos la volatilidad artificialmente? Ya lo explicamos en su día en Sintetia, y ahora lo repetimos. Según El Cisne Negro de Taleb, los “sistemas complejos que suprimen artificialmente su volatilidad se vuelven muy frágiles”.

Cuando decimos que un mercado tiene volatilidad nos referimos a que la variabilidad de su rendimiento (diario) es superior a la media de ese rendimiento. Un activo como la deuda sigue, normalmente, un esquema de variabilidad muy bien descrito por una distribución Normal. ¿Qué quiere decir esto? Bajo este esquema de “campana de Gauss”, el rendimiento diario de este activo no se suele alejar mucho de la media. Lo más común es ver la deuda y su rendimiento oscilar entre un -2% y un 2%. Cuando su rendimiento es un 0% y tenemos un caso “centrado”. Pues bien, la distribución normal nos dice que la mayoría de observaciones están cerca de la media (0%). Si nos alejamos frecuentemente del +/- 2%, nuestro activo deja de parecerse a una “Normal”.

¿Qué implicaciones tiene el que la deuda deje de comportarse «Normalmente»?

En primer lugar, se elevan el número de casos que ocurren fuera o lejos de “la media”, es decir, ¡se observan más casos o movimientos bruscos! Algo que ocurre precisamente en un sistema artificialmente intervenido.

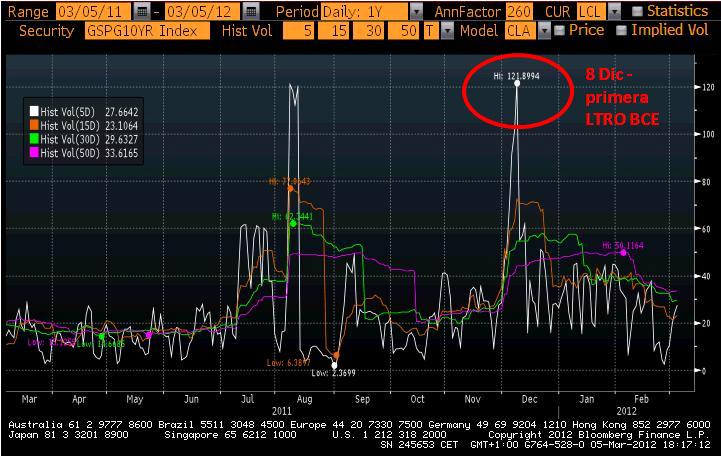

El mercado está “tocado” por el BCE y la volatilidad del mercado hace tiempo que ha repuntado. El BCE introdujo la primera LTRO («barra libre» de liquidez) el 8 diciembre, cuando la volatilidad en el bono de España a 10 años era máxima.

Pero ¿por qué bajó? ¿Acaso los compradores y vendedores están cómodamente comprando y vendiendo de nuevo? Eso establecería el precio en la misma senda de comportamiento. Pero no es así. Las compras ahora tienen un único motivo: llevar ese activo (deuda de España) como colateral al BCE. La distribución de riesgos no está siendo en absoluto eficiente.

Desde un punto de vista más técnico, la Normal no describe perfectamente la distribución de rendimientos, pero la comunidad científica admite que aproxima bien dicha distribución. Si nos alejamos de ella, nos adentramos en terreno desconocido para los gestores de riesgos. ¿Cómo cubrimos y gestionamos nuestras inversiones en un entorno donde los modelos basados en distribuciones Normales son menos útiles? Esto desde luego no ayudará a que el crédito vuelva a fluir. Esto no solo no es una crisis de liquidez, sino tampoco de solvencia. Es una crisis de absoluto desconcierto en “medición de riesgos financieros”.

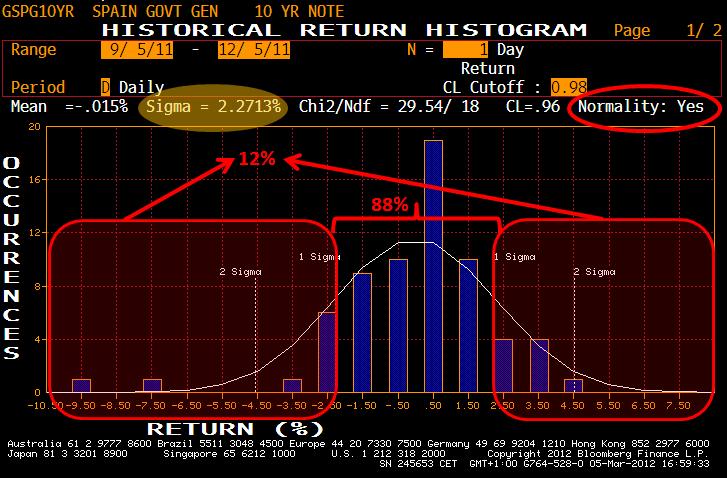

Histograma Rendimientos Deuda España 3 meses antes de Diciembre 2011

Antes de que el BCE interviniese, un 88% de las observaciones de rendimientos de la deuda se movía dentro del rango +/- 1 desviación típica. Es decir, se observaban un 12% de «casos más raros» o movimientos bruscos de los rendimientos. Además, estadísticamente, esta distribución de rendimientos pasaba el test de «Normalidad = YES».

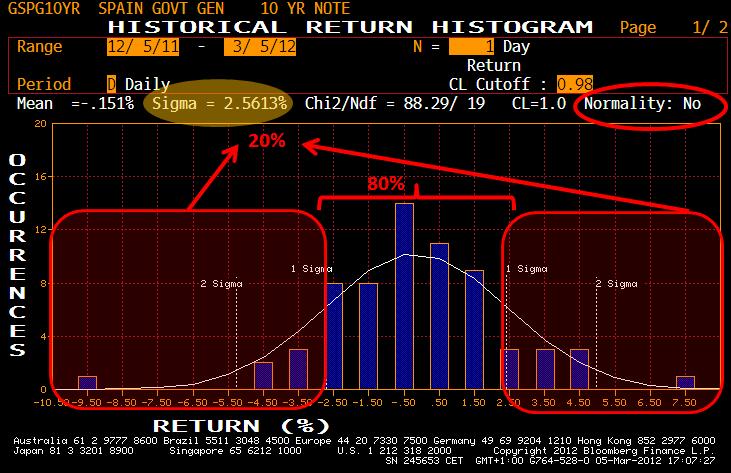

Histograma Rendimientos Deuda España 3 meses después de Diciembre 2011

Después de la intervención del BCE, sólo un 80% de las observaciones se encuentran dentro del rango +/- 1 desviación típica. Es decir, tenemos un 20% de «casos más raros» o movimientos bruscos de los rendimientos. Además, esta distribución de rendimientos ya NO pasa el «Test de «Normalidad».

PS: El test estadístico de normalidad ha de interpretarse con precaución. El hecho de tomar una muestra u otra (aquí cogemos ventanas temporales de 3 meses) influye mucho. Lo interesante es observar un escenario en el que la volatilidad ha bajado, pero los movimientos de los rendimientos cada vez son más amplios.